今回は個別銘柄について分析&解説していきたいと思います。

✔️米国株投資を始めてみたいけど、具体的に何に投資をしたら良いのかよく分からない

✔️米国企業は決算書が英語で書いてあって読めないので分かりやすく解説してほしい

✔️おすすめの銘柄があれば教えてほしい

そんな疑問や悩みの解決の一助となればと思い、個別銘柄について記事にしています。

今後の投資判断のヒントとなる情報を発信していきたいと考えておりますのでぜひご一読ください。

本記事では世界最大級のたばこメーカー”フィリップ・モリス”について紹介します。

会社概要

フィリップモリス(英:Philip Morris International Inc./ティッカー:PM)は米コネチカット州に本社を置く世界最大級のたばこメーカーです。

米国で有名なたばこメーカーとしてアルトリアグループが挙げられますがこちらとは2008年に分離した兄弟会社の関係で、アルトリアが米国内の事業を担当し、フィリップモリスは米国外の事業を担当して棲み分けがされています。

フィリップモリスの名前は聞いたことがないかもしれませんが、商品は広く流通しています。

例えば、日本でも大変人気ですが、電子たばこのiQOSも取り扱っています。

つい先日もニュースになっていましたが、iQOSについては米国内販売権を27億ドル(約3,800億円)で取得したことも10月に報じられていましたね。

同社は企業理念として、「煙のない社会」を目指しています。

昨今は喫煙所の場所が制限されたり、多くの店舗では喫煙スペースを設けなかったりと、喫煙者にとっては肩身の狭いを思いをされていると思います。

周囲の人への影響も考慮して、加熱式をはじめとして煙の出ない製品の開発に注力をしているのですね。

iQOSなどの製品は今後も積極的に取り入れ、普及活動をしていくことでしょう。

後ほど詳しく述べますが、同社の収益はFY21で売上高で82,223百万ドルを誇り、この数字は全米では第110位にランクインしています。

ちなみに日本最大のたばこメーカーであるJT(日本たばこ産業)はFY21で収益が23,248億円でしたから、その規模は約5倍程度となります。(やはり米国の大企業はスケールが違いますね笑)

ではここからは主にIR情報から得られる情報をまとめましたので、詳しく見ていきましょう。

業績

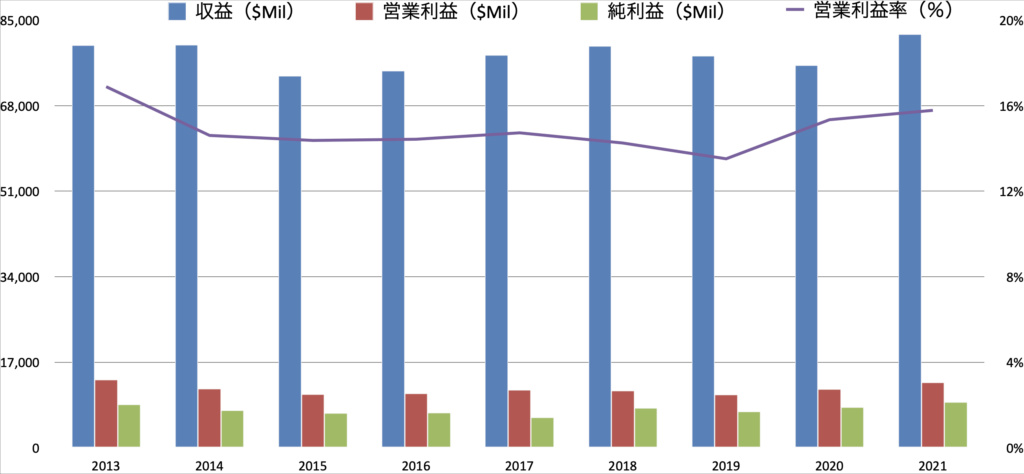

売上高・営業利益・純利益

フィリップモリスの業績について詳しく見ていきましょう。

まずは青い棒グラフの収益に着目して大まかな推移を見ていきます。

直近約10年間ではほぼ横ばいで推移していることが読み取れますね。

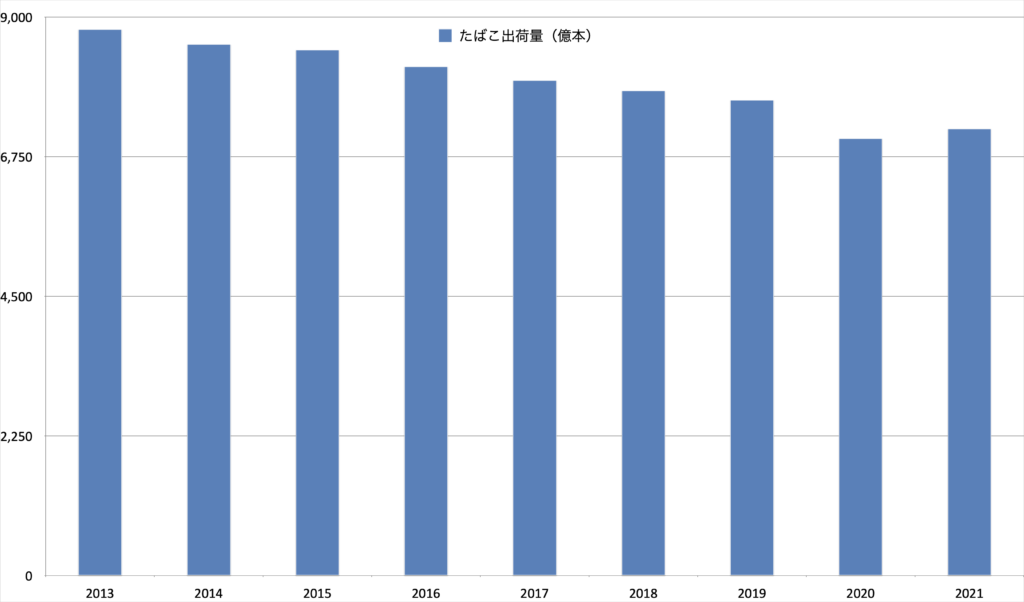

ここで収益と密接な関係であるたばこの出荷量(販売数)を見てみましょう。

緩やかではありますが、徐々に右肩下がりとなるグラフとなっていますね。

日本では特に若者のたばこ離れが進んでいると言われますが、このグラフを見る限りそれは国際的な傾向であるように思われます。

当然ですが、同社はたばこメーカーであり、収益のKPIはたばこの出荷数です。

従って、過去10年程度でこのように右肩下がりで出荷数が減少しているのはマイナス要因であることは間違いありません。

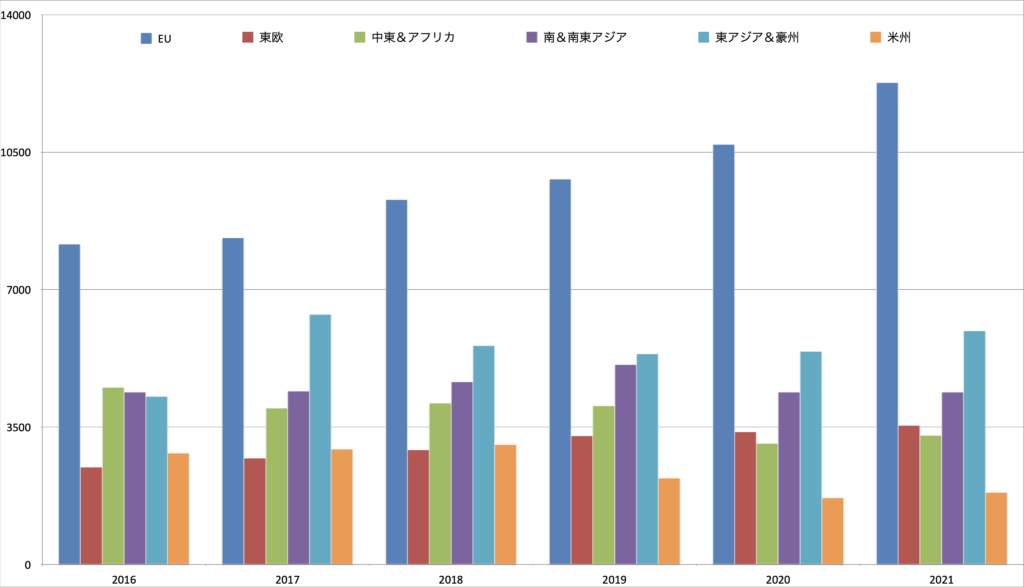

参考までに、地域別の収益も載せてみます。

こちらを見ると各地域の傾向をより正確に理解できます。

最も成長を遂げているのはEUであり、収益規模は直近の6年間で1.5倍程度までに成長しました。

その一方で、米州の収益規模は著しく減少しており、約半分にまでなってしまいました。

新興国の成長により、今後はアジア・アフリカ地域の成長が期待されるところですが、まずは急拡大を続けるEU地域でのさらなる収益力の向上が期待できそうですね。

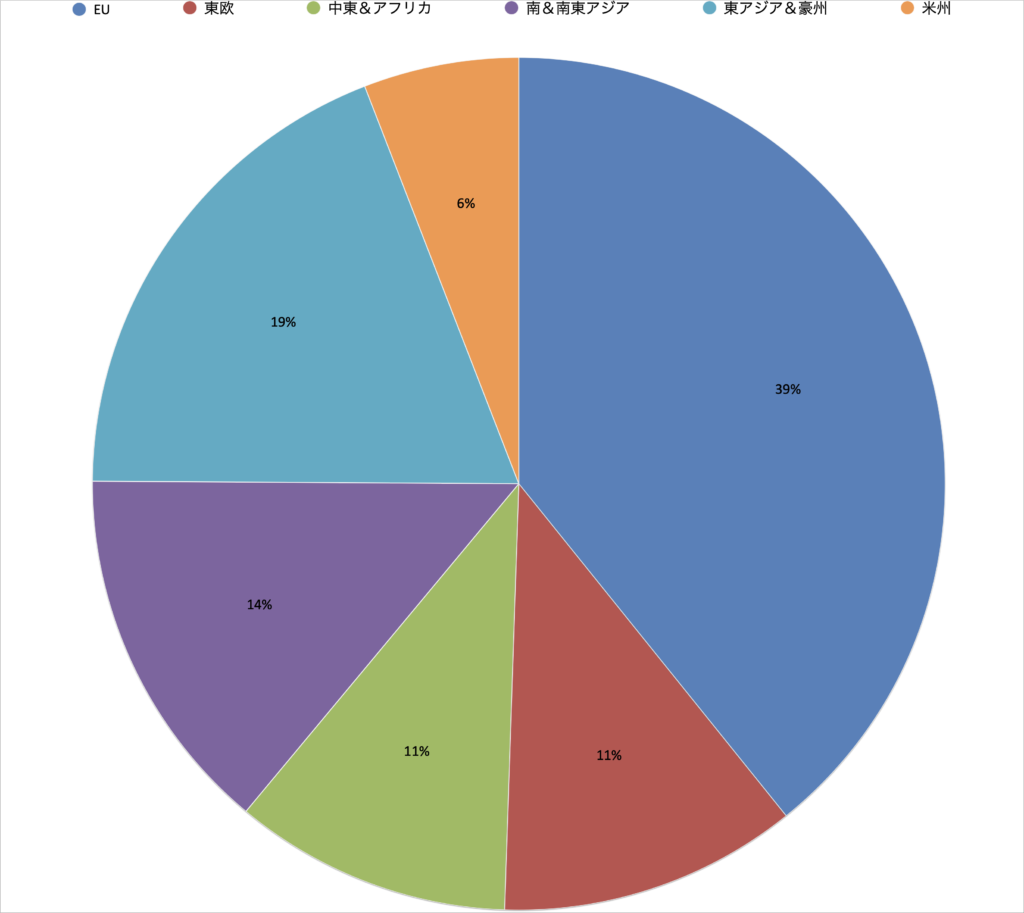

FY21における各地域の収益の割合はこちらの円グラフの通りです。

EUだけで約40%を占めているのに対し、米州では6%とかなり小さな割合にとどまりました。

次に営業利益(率)を見てみましょう。

こちらはほぼ横ばいで推移しており、営業利益率は15%前後の水準のようです。

同社のビジネスモデルに大きな変化を起こすことが出来なければ、既存のたばこ製品に今以上の付加価値を追加して販売することは難しいでしょうから、今後も利益率は変わらないかもしれないですね。

最後に純利益ですが、こちらも横ばいで大きな変化がない様子が分かります。

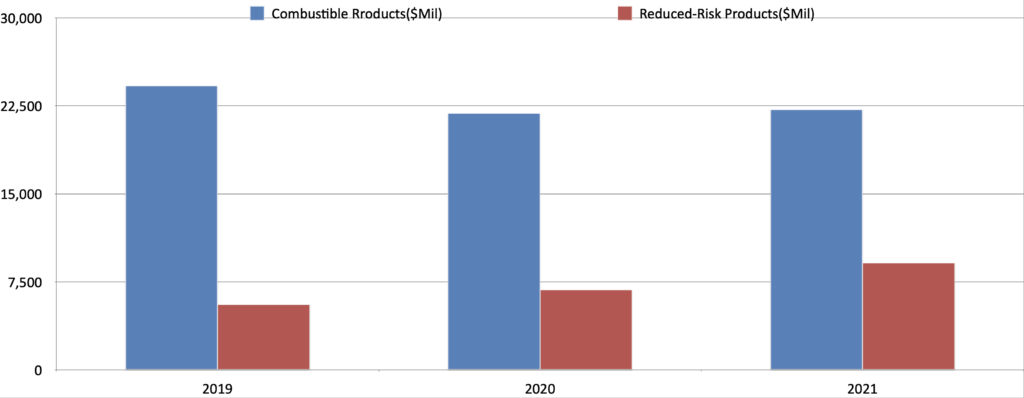

部門別純利益

セグメント別純利益を見てましょう。

同社は大きく分けて2つのセグメントで計数管理されています。

青は一般的な紙たばこ製品、赤は加熱式や電子たばこ製品が対象とご理解下さい。

ご覧の通り従来からある紙たばこ製品が同社の利益に大きく貢献していることが分かります。

一方で、最近の流行りとも言える加熱式や電子のたばこ製品が徐々に上昇しており、同社利益における割合を徐々に増加していることが読み取れます。(トレンドが数字に表れていますね)

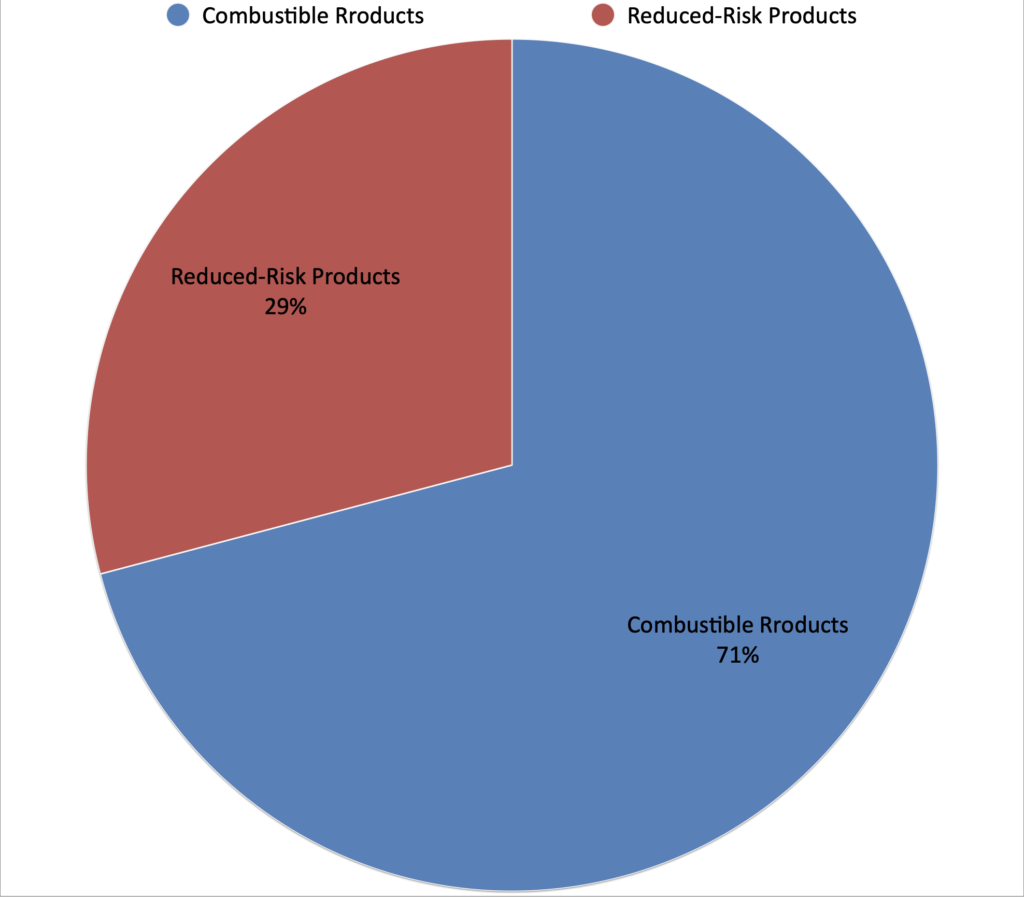

FY21における各種たばこの利益割合はこちらの通りです。

最新では7:3程度の割合のようですね。

日本でも同様ですが、受動喫煙などの健康被害に対する批判の影響もあり、最近では従来の紙たばこを吸うユーザーは減っており、その傾向は今後も続くでしょうから、今後はこの割合が徐々に変化していくことが予想されます。

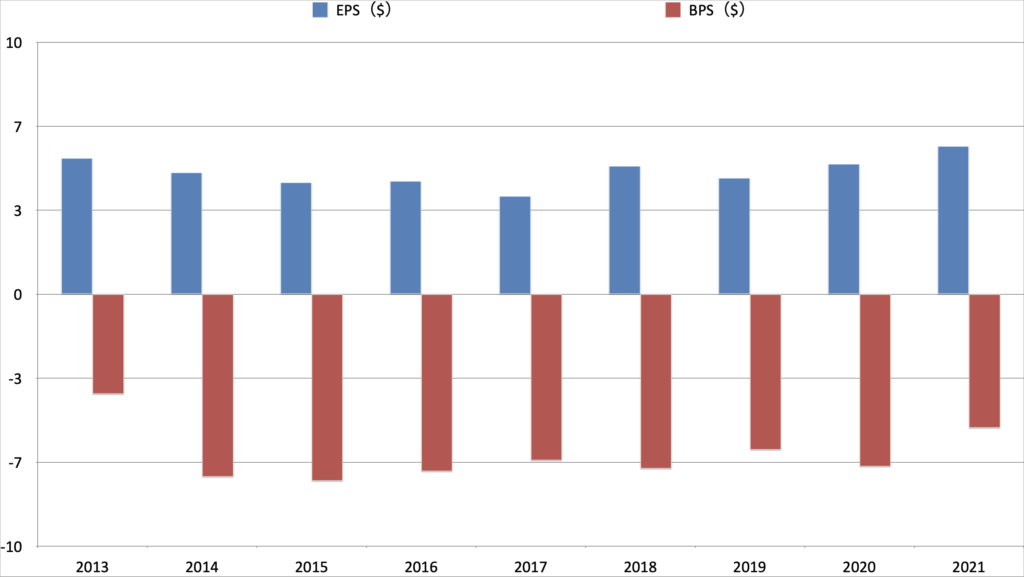

BPS・EPS・ROE

次にBPS、EPS、ROEについてです。先に各指標について簡単に解説します。

BPS:Book-value Per Shareの略称。1株当たり純資産であり、企業の安定性を測る指標。

計算式は、純資産÷発行済み株式数

EPS:Earnings Per Shareの略称。1株当たり純利益であり、企業の収益性を測る指標。

計算式は、当期純利益÷発行済み株式数

ROE:Return On Equityの略称。企業の自己資本(株主資本)に対する当期純利益の割合であり、企業

の効率性を測る指標。

計算式は、当期純利益 ÷ 自己資本 または EPS÷ BPS

各指標の推移を見てみましょう。

まずは赤棒グラフのBPSですが、各年マイナスで推移しています。

つまり、同社は長年債務超過の状態であるということです。

一般的に、債務超過となると、倒産リスクが高まりますが、同社の場合、後述の通りキャッシュフローは黒字となっています。

つまり、資金がショートする可能性は現状低いと考えて問題ありません。(しかし何となく債務超過と聞いただけで心配になってしまいますよね。笑)

次に青の棒グラフで表されるEPSについて見てみましょう。

収益同様にして横ばいもしくは緩やかに上昇中のようなグラフとなっていますね。

ちなみにBPSがマイナスですので、ROEも計算上はマイナスの数値となります。(グラフには出てきません)

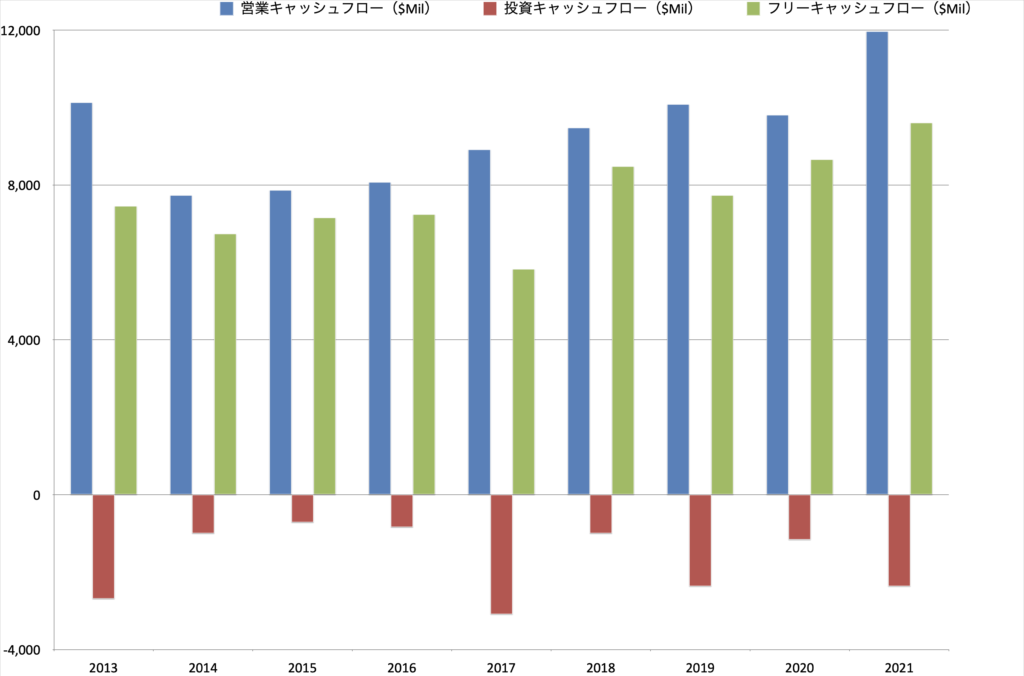

キャッシュフロー

次に、キャッシュフローを見ていきます。こちらも簡単に各項目を解説します。

営業キャッシュフロー:

本来の営業活動から得られたキャッシュの動きを示す。営業キャッシュフローが潤沢な企業ほど、外部からの資金調達に依存する割合が少ないため、経営が安定する。

投資キャッシュフロー:

投資活動によるキャッシュの動きを示す。設備投資等による資金流出や有形固定資産の取得・売却、有価証券の取得・売却などの資金運用によるお金の増減を表す。

フリーキャッシュフロー:

税引後営業利益に減価償却費を加え、 設備投資額と運転資本の増加を差し引いたもの。営業キャッシュフローと投資キャッシュフローの和により算出される。

同社のキャッシュフローの推移はこちらです。

青の営業キャッシュフローから見てみましょう。

こちらは右肩上がりで順調に成長を続けていることが読み取れます。

会計上の利益は横ばいで成長していないように見えましたが、本業から得られるキャッシュはしっかり稼げているんですね!

次に、赤の投資キャッシュフローをご覧ください。

毎年マイナスを計上しており、投資活動を継続的に実施していることが分かります。

グラフをさらによく見ると、2−3年に一度くらいのペースで大きめの投資を実行しているようですね。

若者のたばこ離れが進み、加熱式や電子たばこなどの台頭もありトレンドも変わりますので、先行投資により将来の収益源を確保したいところでしょう。

営業キャッシュフローと投資キャッシュフローの和で表されるフリーキャッシュフローは常に大きくプラスを維持していることが分かります。

これを見る限り、前述の債務超過の状態でも全く心配のいらない状況であることがわかり、安心することができます!笑

株主還元の原資はフリーキャッシュフローになりますので、大きくプラスを計上していることは、投資家にとって魅力な点と言えますね。

配当・自社株買い

次に、株主還元の状況について見ていきましょう。

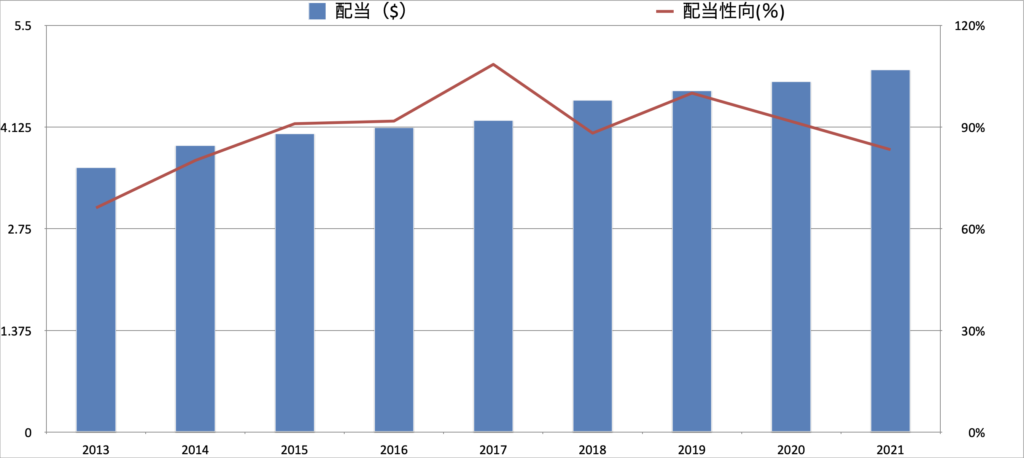

配当

配当についてはこちらのグラフをご覧ください。

ご覧のとおり配当額は右肩上がりで上昇していることが確認できます!

しっかりと稼いだキャッシュを配当にも充てており、増配を続けているので配当狙いの投資家には大変魅力的な銘柄と言えそうですね。

一方で、赤折れ線グラフの配当性向を見てみると、やや高い水準で推移しており、100%を超える年度もあったようです。

上記のように、キャッシュを右肩上がりで稼ぎ続けることができるのであれば問題ないですが、一度その成長が止まると増配することは難しくなり、減配リスクが顕在化してしまいます。(ここは投資家の判断が割れるところであり、後述の通り株価が伸びない理由の一つと考えられます。)

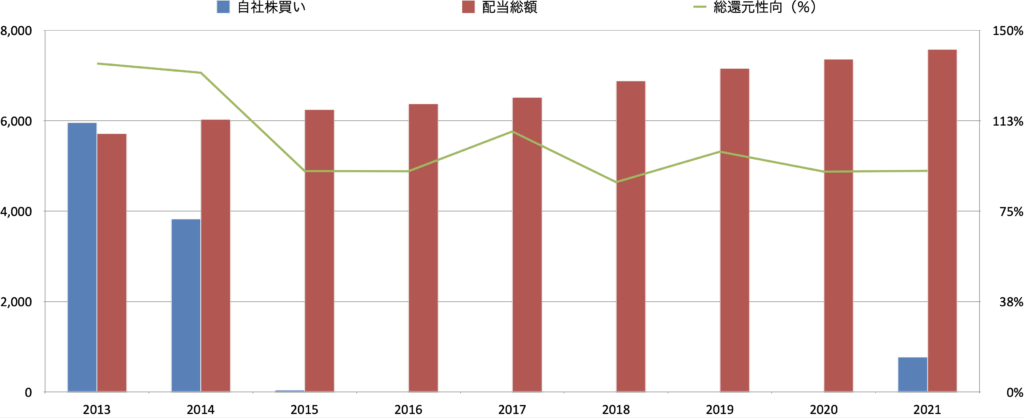

自社株買い

自社株買いと共に総株主還元の推移を見てみましょう。

グラフの通り、FY14までは配当と同等の規模で自社株買いを行っていました。

その後、ほぼ自社株買いを行うことはありませんでしたが、昨年度は久しぶりに大きな額の自社株買いがあったようです。

上記の通り、株主還元の原資となるフリーキャッシュフローは大きくプラスで推移しており、直近の株価低迷を問題視しての経営判断があったものと想像されます。

配当と合わせた総還元性向は100%前後で推移しており、一つの目安として考えているかもしれませんね。

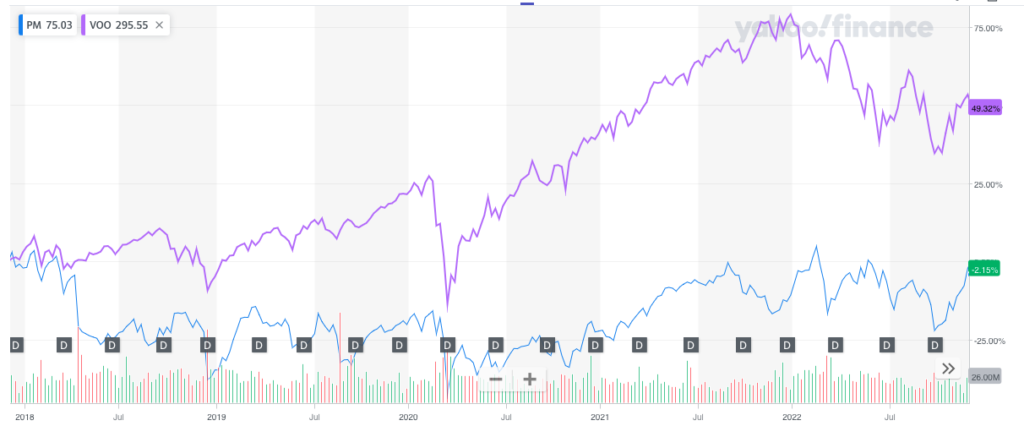

株価

最後に、同社の株価推移を見てましょう。こちらはS&P500連動のETF(VOO)との比較です。

基本的にVOOを下回っており、株価はほぼ横ばいで値動きしていることが分かります。直近で多少の上昇があったのは自社株買いの影響があったからかもしれません。

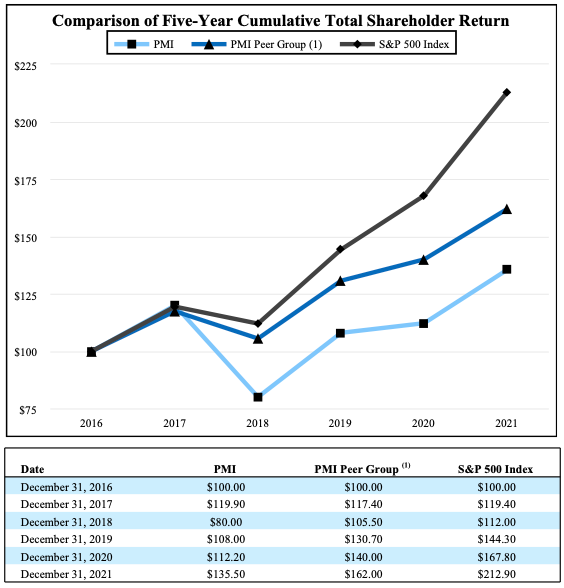

次に、配当を含んだトータルリターンで比較してみましょう。

トータルリターンで比較しても同業他社およびS&P500と比較してパフォーマンスは劣後する結果となっています。

上記の通り配当は大変魅力的ですが、株の売買により得られるキャピタルゲインの期待値が低いかもしれません。

最後に

今回は世界最大たばこメーカーの”フィリップモリス”についてご紹介しました。

同社の大きな特徴としては、以下となります。

✔️収益は横ばいに推移しており、たばこの出荷数は右肩下がりで減少中

✔️営業キャッシュフローはプラスで推移、継続的に投資を実行しているが、フリーキャッシュフローは基本大幅なプラスで推移

✔️キャッシュの創造力を背景に株主還元として配当額を積み増しているが、配当性向が高水準で推移している点は懸念点

✔️株価は横ばいで大きく変動しておらず、株主還元を含めたトータルリターンはS&P500を下回る

上記の通り、たばこの出荷数自体は右肩下がりで減少しており、今後のマーケット拡大の期待も小さく、先行きが不透明な業界であると考えております。

一方、高配当銘柄としては非常に魅力的であり、安定した高水準のインカムゲインが得られる銘柄をポートフォリオに組み込むことを考えられている場合は、保有することを検討されても良いかと思います。

尚、12月16日(金)時点での配当利回りは5.01%となっています。(株価:$101.27、配当:$5.08)

今回は以上となります。ご一読いただきありがとうございました。

背徳太子

ブログ1年目の駆け出しブロガーです。

投資や副業にも全力で取り組んでいます。

本ブログでは、ビジネス書を通して得た知識や、企業決算情報、経済ニュースなどを記事にしています。

(参考記事はこちら)

Twitterでも日々のニュースなどを徒然なるままに発信しておりますので、ぜひフォロー下さい!

コメント