(※2022/12/27に更新しました)

今回はGAFAの一角であり、投資の神様ウォーレンバフェットが大量保有していることで有名な”Apple(アップル)”について分析&解説していきたいと思います。

皆さんは以下のような悩みを抱えたことはないでしょうか。

✔️米国株投資を始めてみたいけど、具体的に何に投資をしたら良いのかよく分からない

✔️米国企業は決算書が英語なので実態が把握できないため、分かりやすく解説してほしい

✔️おすすめの銘柄があれば教えてほしい

コロナ禍をきっかけとして個人の株式投資が話題になり、投資初心者の方でも”インデックス投資”といった言葉を見聞きする機会が多くなったのではないでしょうか。

さらに、「インデックス投資も良いけど、せっかくであれば個別銘柄への投資もやってみたい」という意欲的な方もいらっしゃるかと思います。

しかしながら、いざ投資をしてみたいと思っても、無数にある銘柄から一つ選ぶのは至難の業と言えます。

そこで、そんな疑問や悩みの解決の一助となればと思い、個別銘柄について記事にしています。

今後の投資判断のヒントとなる情報を発信していきたいと考えておりますのでぜひご一読ください。

会社概要

それでは今回ご紹介するアップルの概要から簡単に紹介します。

アップル(英:Apple Inc./ティッカー:AAPL)は米カリフォルニア州に本社を置くテクノロジー企業です。

アップルは米国の巨大テック企業のGAFAの一角を占める大企業です。

先日もGAFAの一つであるAmazonについて記事にしておりますので、宜しければこちらも合わせてご覧ください。

アップルについては皆さんもご存知の通り、MacBookやiPhone、iPad、近年ではApple WatchやAir Podsなどと多くの最先端技術を取り入れた製品やサービスを展開しており、特に日本人では熱狂的なファンも多くいますよね。

その製品のクオリティーが高いのはもちろん、洗練されたデザインも若年層を中心として好む方が多く、確かなブランディングを確立している企業として世界中のユーザーから愛されています。

そんな絶大な人気を誇るアップルですが、”投資の神様”と呼ばれるウォーレンバフェットも同社株式を大量に保有しています。

関連記事をご参考までにリンクを貼っておきます。

バフェットが率いるBerkshire社のポートフォリオのうち、約40%はアップル株であり、その評価額は$120billion(日本円で約16兆円)程度となります。

投資の神様が天文学的資金を使って1つの銘柄に集中投資をしているのですから、投資初心者にとっても、実際に投資を始めるにあたって何か保証されたような気がして、安心できる材料となるかもしれません。

後ほど詳しく述べますが、同社の収益はFY22で売上高で394,328百万ドルを誇り、この数字は全米では第3位にランクインしています。

ではここからは主にIR情報から得られる情報をまとめましたので、詳しく見ていきましょう。

業績

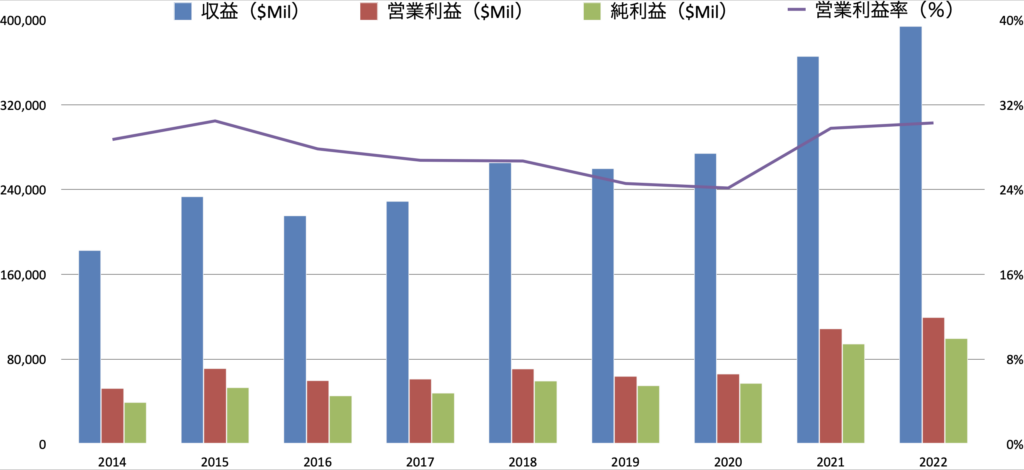

売上高・営業利益・純利益

アップルの業績について詳しく見ていきましょう。

まずは青い棒グラフの収益に着目して大まかな推移を見ていきます。

FY14は$182,000百万程度でしたが、FY22では$394,000程度となり、2倍強の成長を実現しています。

特に近年の成長は著しく、コロナのような未曾有の出来事が起きても底堅い需要を取り込み、収益を拡大し続けていることが分かります。

先日ご紹介したAmazonの成長力も驚異的でしたが、アップルを同様に異次元のスピードで規模を拡大させていることが確認できますね。

次に営業利益(率)を見てみましょう。

営業利益(率)はほぼ横ばいで推移していましたが、FY21から改善し、FY22は営業利益率が30%程度まで向上しています。

メーカーがこれほどの高い営業利益率を叩き出している例は珍しいと思いますが、これはアップルのブランド力によるものでしょう。

もちろん性能面でも非常に高いクオリティーの製品を世の中に展開し続けていますが、例えばiPhoneは毎年新作をリリースしているものの、特筆するほどの追加機能があるわけではないと思います。

それでもiPhoneの新作発表というだけでトップニュースになりますし、発売日には長蛇の列を作って新作を購入する人が大勢います。

これは製品そのものの価値以上にアップルのブランドに価値を感じている人が多いからでしょう。

さらには、アップルはApple Musicなどのサービス提供にも注力し続けており、これにより営業利益(率)が向上している要因にもなっています。

最後に純利益ですが、こちらもFY21に大きく増益を計上し、FY20から約1.6倍の規模となりました。

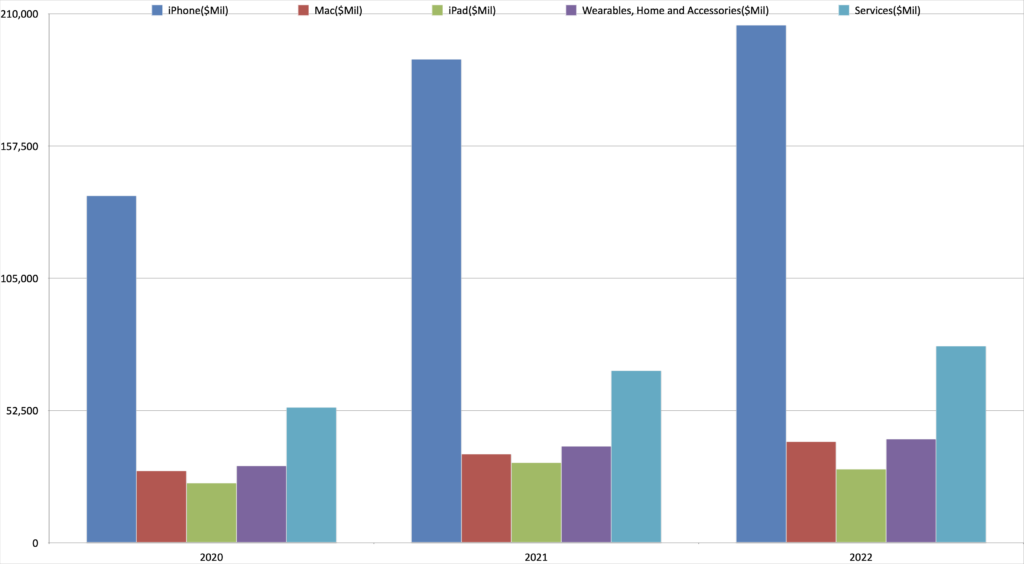

セグメント別収益

セグメント別収益を見てましょう。

同社は大きく分けて5つのセグメントで計数管理されています。

- iPhone(青):iPhone製品の販売による収益

- Mac(赤):Macbook AirやPro製品の販売による収益

- iPad(緑):iPad AirやPro製品の販売による収益

- Wearables, Home and Accessories(紫):Apple WatchやAir Pods製品の販売による収益

- Services(水):App StoreやApple Musicなどを通したサービスから得る収益

ご覧の通りiPhoneの販売による収益貢献が目立つ結果となっていますね。

直近3年間で右肩上がりで著しく収益を拡大させており、およそ1.5倍程度の規模にまで成長を果たしました。

上述しましたが、iPhoneについては機能面では革新的な変化が無いようにも思えますが、これほどの収益を獲得できていることは驚異的です。

最近でも円安に起因してApple製品の値上げニュースがありましたが、同社商品は確かなブランド力による価格設定を維持しており、今後も高価格帯での商品販売を続けていくことでしょう。

そしてServicesセグメントの伸びも非常に気になる点です。

同社は従来Macbook等のモノを売ることで大きく収益をあげてきましたが、それに加えてサービス提供による収益力の向上も力を入れているところです。

具体的にはApp storeやApple Music、Apple Careなどのサービスがそれに該当します。

モノとしてiPhoneやiPadを広く普及させ、それを用いたサービスの提供まで展開し、その相乗効果により収益を伸ばすという好循環が改めて確認できますね。

モノとサービスの両面から事業を展開することでさらに収益性の向上が期待されます。

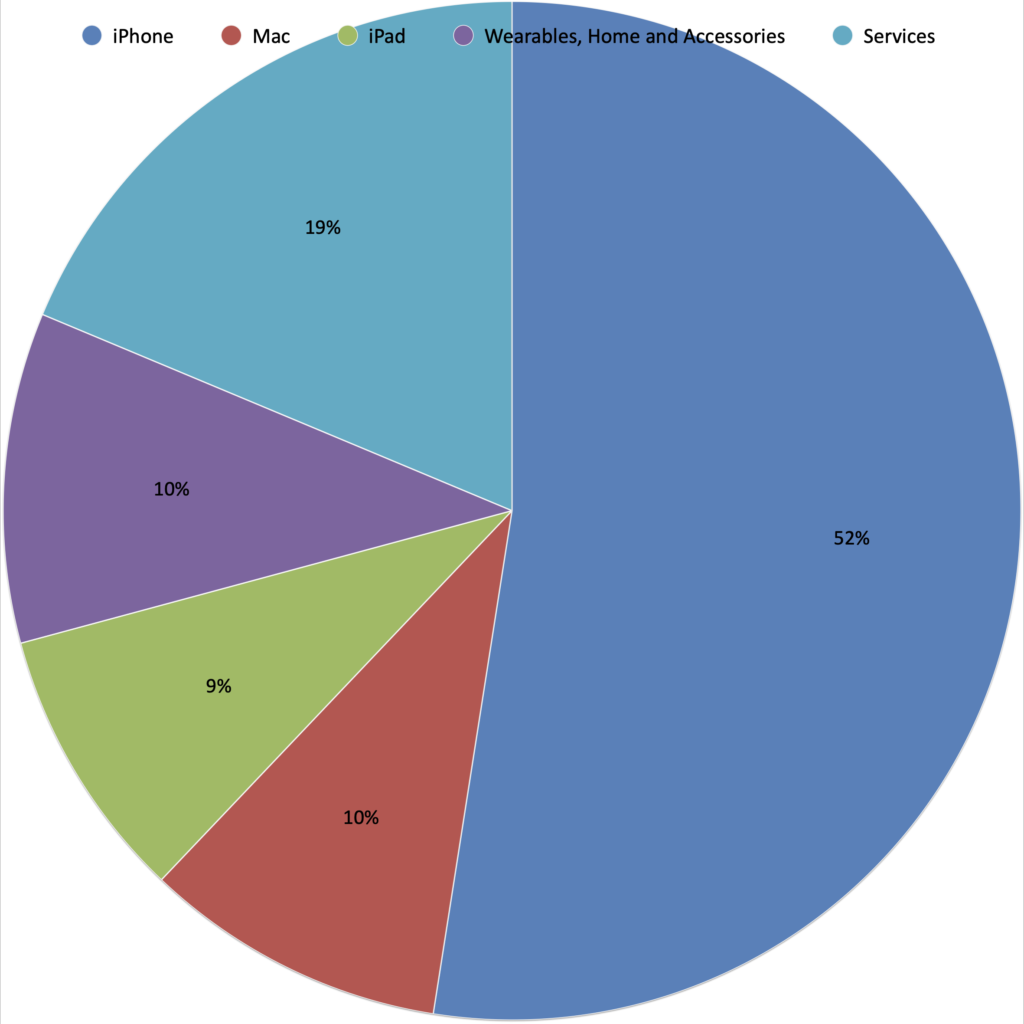

尚、FY22における各セグメントの収益割合はこちらです。

iPhoneセグメントだけで50%以上の割合を占めており、その他の製品は10%前後、そしてServicesセグメントは20%程度の割合となっています。

iPhoneの勢いはまだまだ失われていませんが、この先も同じ成長率で伸びることは難しいと想像されますので、可能な限りServicesのセグメントを成長させたいとの思惑があるのでは無いかと推測します。

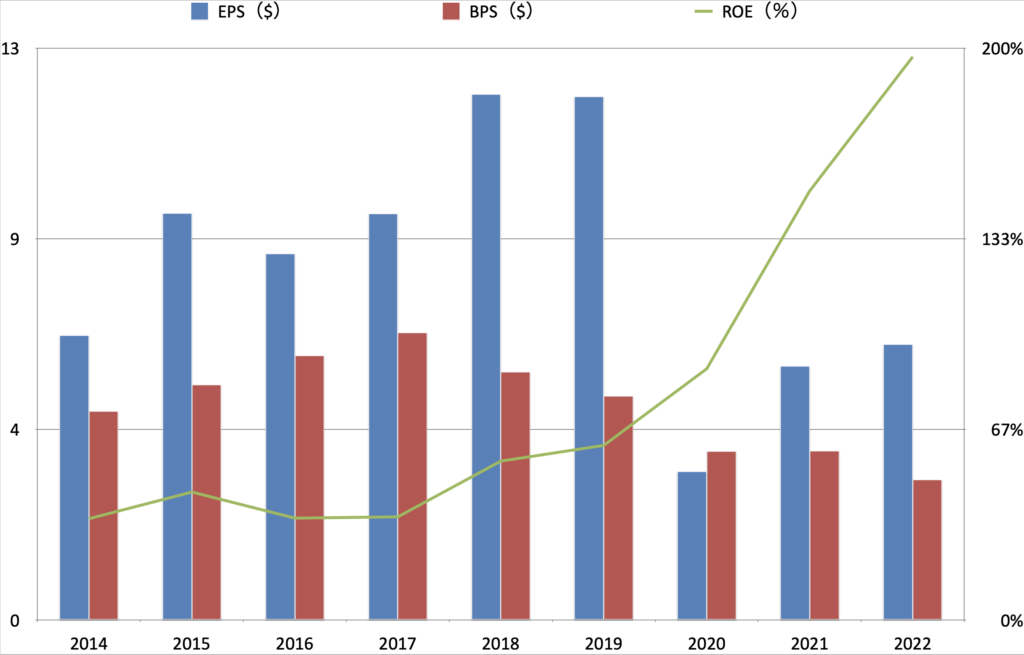

BPS・EPS・ROE

次にBPS、EPS、ROEについてです。先に各指標について簡単に解説します。

BPS:Book-value Per Shareの略称。1株当たり純資産であり、企業の安定性を測る指標。

計算式は、純資産÷発行済み株式数

EPS:Earnings Per Shareの略称。1株当たり純利益であり、企業の収益性を測る指標。

計算式は、当期純利益÷発行済み株式数

ROE:Return On Equityの略称。企業の自己資本(株主資本)に対する当期純利益の割合であり、企業

の効率性を測る指標。

計算式は、当期純利益 ÷ 自己資本 または EPS ÷ BPS

各指標の推移を見てみましょう。

まずは赤棒グラフのBPSですが、FY17をピークとして右肩下がりで減少していることが分かります。

こちらは後述しますが、FY18から自社株買いの規模を一気に増加させたことが要因となります。(決して財務的安定性に危機が及んでいるわけではありません)

高い収益力を背景に株主還元を強化した結果、純資産が減少したためBPSが減少しましたが、これは同社が安定的に高水準で稼ぎ続けているために起きたことです。

一方、EPSはFY21に大きく下落したようなグラフになっていることが確認できます。

こちらは同年度に株式の4分割を行い、発行済み株式数がおよそ4倍になったことが原因です。(決して収益性に問題が生じたわけではありませんのでご安心下さい)

緑折れ線グラフのROEについては急加速で値が伸びており、FY22には200%近い値を叩き出しています。

日本企業の平均が8%程度ですので、資本効率の高さが傑出していることを表していますね。

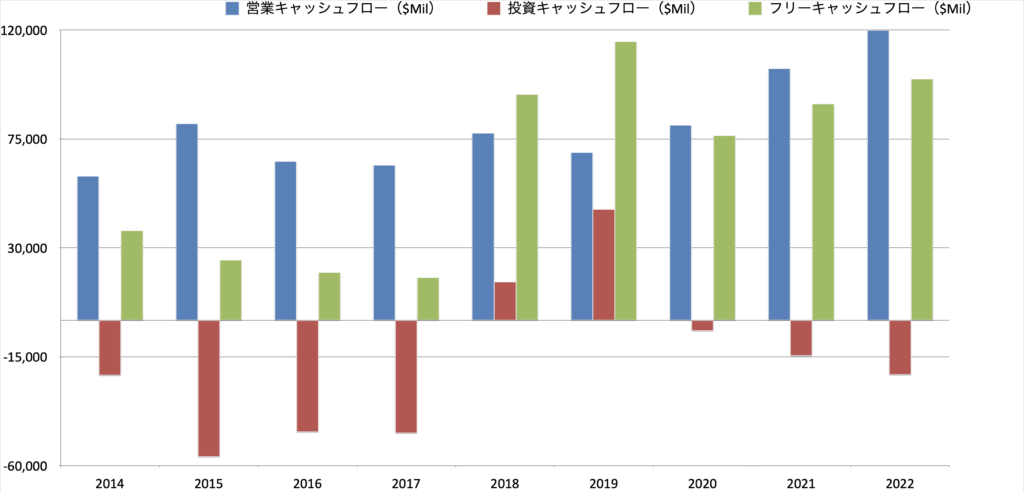

キャッシュフロー

次に、キャッシュフローを見ていきます。こちらも簡単に各項目を解説します。

営業キャッシュフロー:

本来の営業活動から得られたキャッシュの動きを示す。営業キャッシュフローが潤沢な企業ほど、外部からの資金調達に依存する割合が少ないため、経営が安定する。

投資キャッシュフロー:

投資活動によるキャッシュの動きを示す。設備投資等による資金流出や有形固定資産の取得・売却、有価証券の取得・売却などの資金運用によるお金の増減を表す。

フリーキャッシュフロー:

税引後営業利益に減価償却費を加え、 設備投資額と運転資本の増加を差し引いたもの。営業キャッシュフローと投資キャッシュフローの和により算出される。

同社のキャッシュフローの推移はこちらです。

青の営業キャッシュフローから見てみましょう。

こちらは収益と同様にして右肩上がりで順調に成長を続けていることが読み取れます。

本業から得るキャッシュの創造力が非常に好調であることが表されていますね。

特に直近3年間は顕著に上昇していることがグラフから読み取れますが、FY20:約$80,000(Mil)に対してFY22:約$122,000(Mil)ですので、その規模は1.5倍程度に成長したことが分かります。

次に、赤の投資キャッシュフローをご覧ください。

FY18-19はプラスの値となっていますが、それ以外はマイナスとなっており、将来の収益源泉を獲得するために大きな投資を実行していることが読み取れます。

例えばアップルのホームページにも、日本においてしっかりと投資を実行していることをリリースしています。

以前紹介したAmazonもそうですが、最先端テクノロジーを用いたモノ・サービスの提供には先行投資が欠かせません。

GAFAのような巨大テック企業は本業で稼いだキャッシュを投資原資とすることが多く、投資キャッシュフローは通常マイナスで推移しています。

従い、投資キャッシュフローがマイナスであることは将来の収益確保のために積極的な投資活動ができていることが示されていると言えます。

営業キャッシュフローと投資キャッシュフローの和で表されるフリーキャッシュフローは常に大きくプラスを維持していることが分かります。

投資キャッシュフローがほぼ毎年マイナスを計上し、しっかり先行投資に資金を投下していることが読み取れましたが、営業キャッシュフローがそれ以上に大きなプラスを計上しているため、結果的にフリーキャッシュフローは毎年プラスで推移しています。

株主還元の原資はフリーキャッシュフローになりますので、常に高い水準でを計上していることは、投資家にとって魅力な点と言えますね。

配当・自社株買い

次に、株主還元の状況について見ていきましょう。

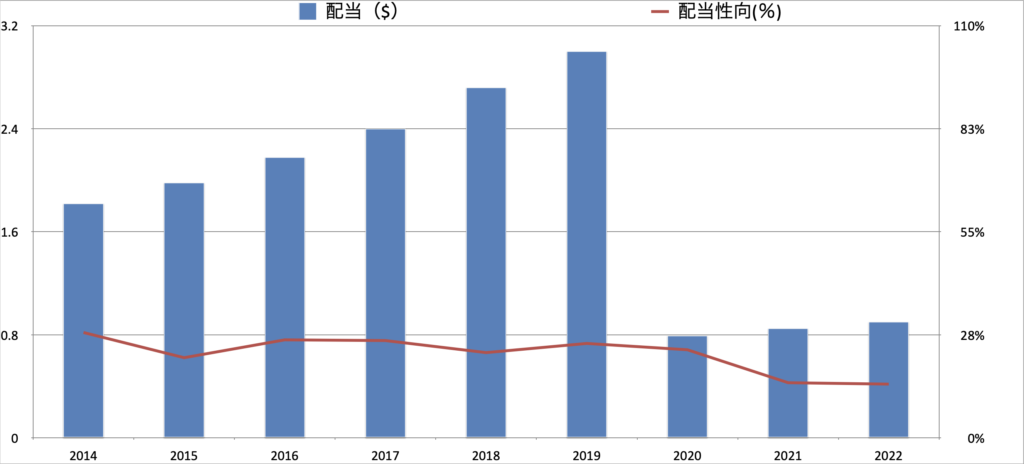

配当

配当についてはこちらのグラフをご覧ください。

同社はFY12に配当を再開させ、それ以降は10年間右肩上がりで増配してきました。

上述の通りFY20に株式分割を行ったため、1株あたりの配当額も減少しているようなグラフになっています。

一方で、赤折れ線グラフの配当性向を見てみると、30%弱の水準で推移しており、ほぼ横ばいとなっていることが分かります。

配当性向は20−30%というのはもしかすると一つの指標として考えているかもしれませんね。

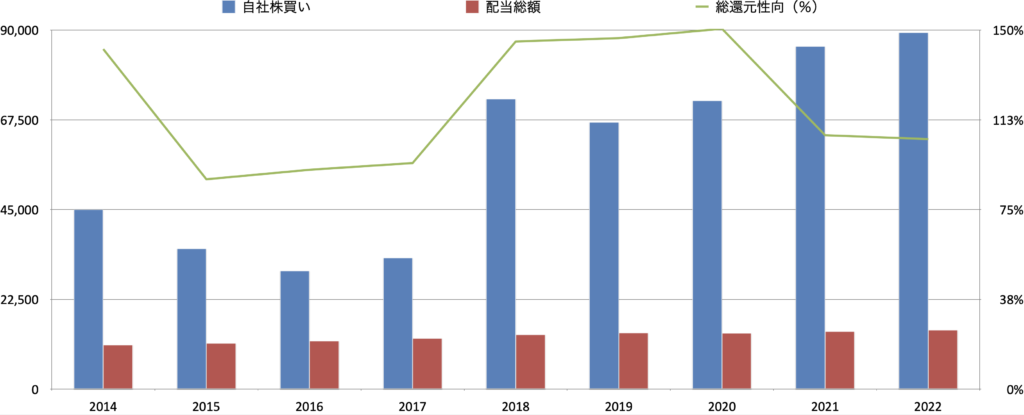

自社株買い

自社株買いと共に総株主還元の推移を見てみましょう。

配当総額は毎年ほぼ一定となっていますが、自社株買いの規模はかなり拡大していることが分かります。

特にFY18からの急上昇は目を見張るものがありますね。

実際にFY17から FY18にかけて自社株買いの金額は倍以上になっています。

配当と合わせた総還元性向は特に直近では100%以上で推移しており、フリーキャッシュフローをしっかりと株主還元にも充てていることが確認できますね。

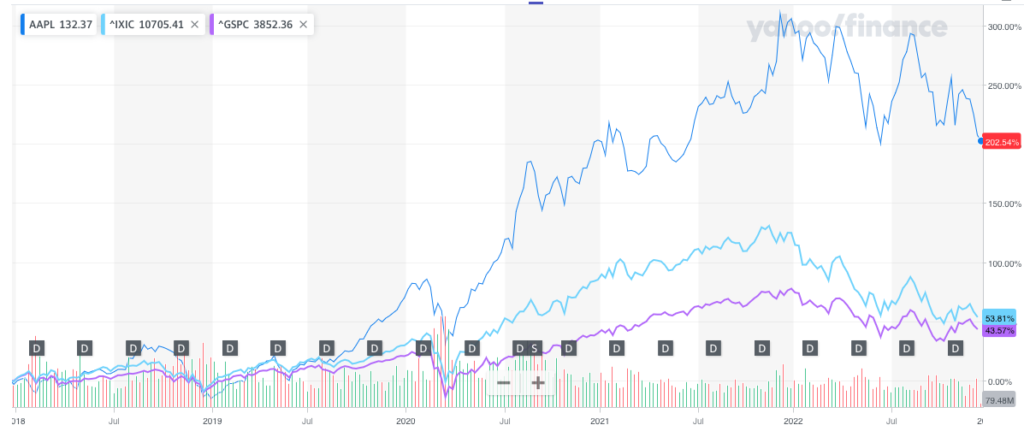

株価

S&P500、NASDAQとの比較

最後に、アップルの株価推移を見てましょう。

こちらは過去5年間のS&P500とNASDAQとの比較です。

青がアップル、水色がNASDAQ、紫色がS&P500の増加率を表しています。

グラフの通り、直近5年間の推移を比較するとアップルはいずれの指標よりかなり優れたパフォーマンスを発揮されていることが確認できます。(株価は5年前:$42 現在:$132で3倍強にまで成長)

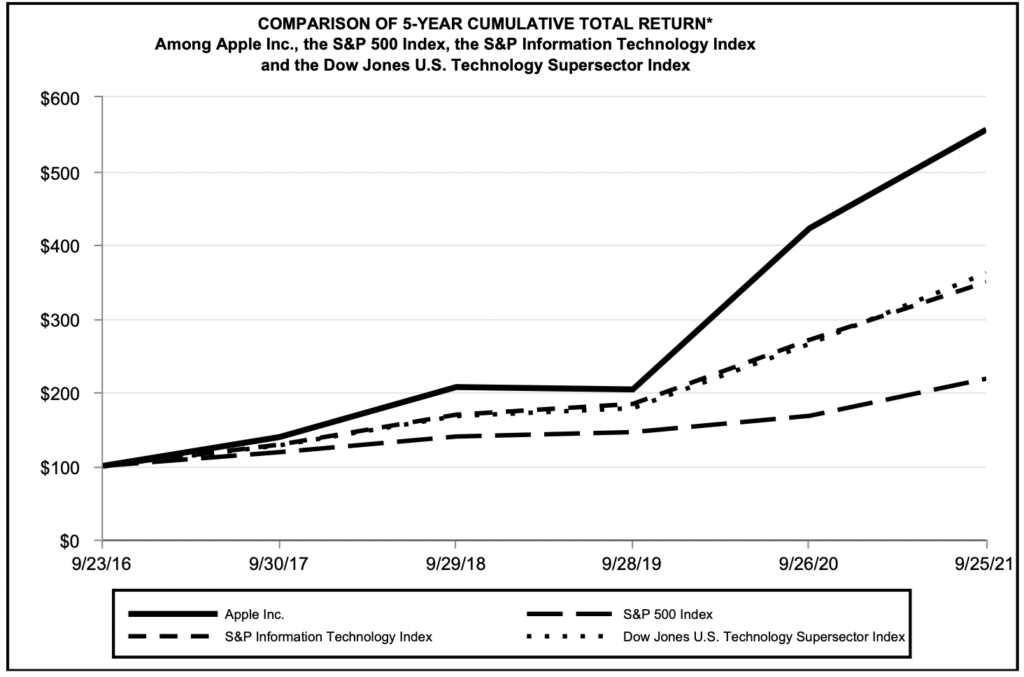

次に、株主還元を含んだトータルリターンで比較してみましょう。

こちらは2016年9月23日を$100として比較しているものです。

トータルリターンで比較してもS&P500やその他IT企業と比較して圧倒的にパフォーマンスが良い(5倍以上のリターンをもたらしているようです)ことが分かりますね。

ウォーレンバフェットが同社株を大量に保有する理由が数字としても現れていることが確認できます。

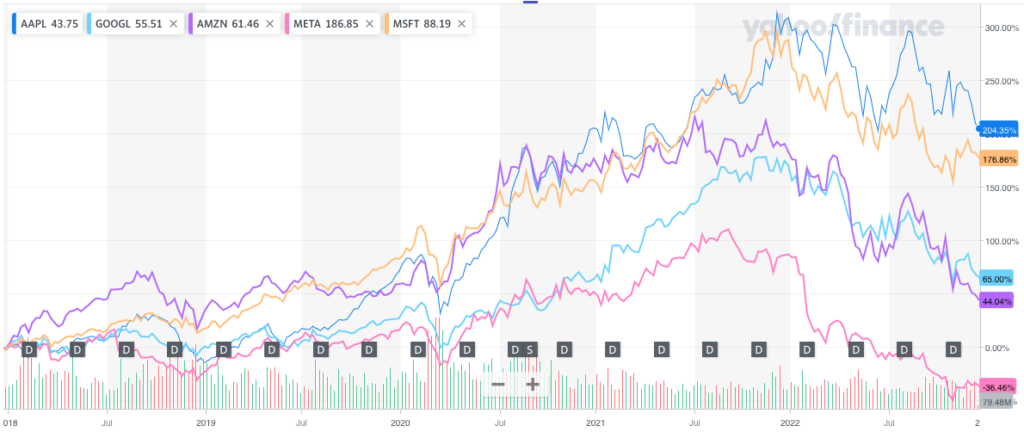

GAFAMとの比較

次に直近5年間でのGAFAM各社との比較を見てみましょう。

青:アップル、水:グーグル、紫:アマゾン、ピンク:メタ、橙:マイクロソフトをそれぞれ示しています。

パフォーマンスの比較をしてみるとやはりアップルが圧倒的な数字で他社を引き離していることが分かりますね。

多くの個人投資家がGAFAM株に注目していますが、その中でも直近5年間で最も優れた銘柄であったことがご理解いただけたと思います。

最後に

今回はGAFAの一角である巨大テック企業”アップル”についてご紹介しました。

同社の大きな特徴としては、以下となります。

✔️収益は右肩上がりで加速度的に向上しており、モノとサービス両面で収益規模を拡大中

✔️営業キャッシュフローは大幅プラスで推移、先行投資を一定程度行なっており、フリーキャッシュフローは大幅なプラスで推移

✔️株主還元として継続的な増配を行なっているのに加え、FY18から自社株買いを大規模に実行

✔️株主還元を含めたトータルリターンでS&P500やNASDAQ、その他GAFAMを凌駕

上記の通り、圧倒的なスピード増収・増益を続けており、稼いだキャッシュを将来の成長のための投資をしつつ、株主にも積極的に還元を続けていたりと、好循環で事業を行なっていることが分かりました。

一方で、GAFAMのようなテック企業は外部環境により大きな影響を受ける点については注意が必要です。

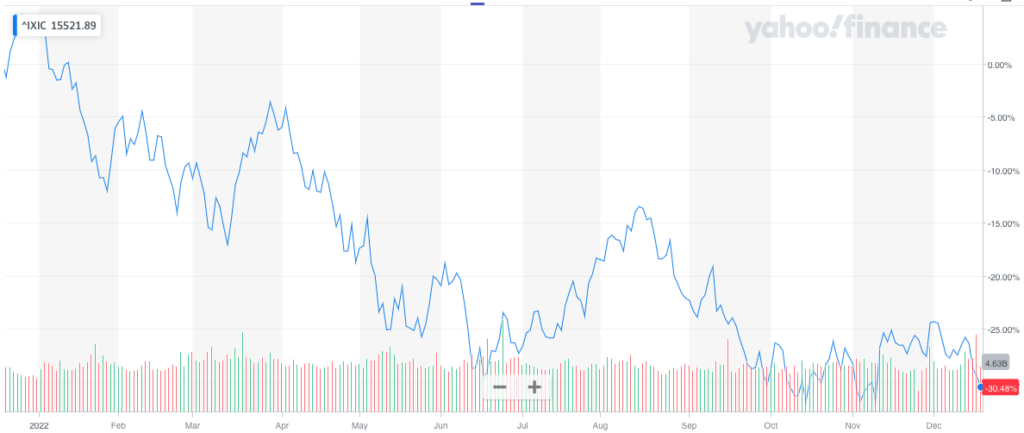

例えば、2022年は米国の金融引き締め政策により、NASDAQは1年間で以下のように推移しています。

年初より30%程度の下落を記録しており、コロナ禍で話題となったレバナス保有者などは大きく損失を被ったことが想像されますね。

もちろんNASDAQ銘柄であるアップル株も例外ではなく、1年間で20%程度の下落を記録しています。

上述の通り、5年程度前からの保有者であれば、大きなリターンを享受できたことは間違いありませんが、1年前から保有し続けていた人はかなりの痛手となったことでしょう。

このように、株価が敏感に変動するリスクも理解しながら、保有検討いただければ幸いです。

今回は以上となります。ご一読いただきありがとうございました。

背徳太子

ブログ1年目の駆け出しブロガーです。

社会人をスタートさせ2年半程度で資産1,000万円まで到達しました。

本ブログでは、個別銘柄の分析、企業決算情報、経済ニュースなどを中心にして皆さんの投資判断の一助となるような情報発信をしています。

Twitterでも日々のニュースに対する所感や意見等発信などをつぶやいておりますので、ぜひご興味がございましたらフォロー下さい!

(参考記事はこちら)

コメント