(※2023/2/22(水)に更新しました)

こんにちは!背徳太子です!

今回は今最も世間を賑わせているテック企業といっても過言ではない”Microsoft”を取り上げていきます!

大変ありがたいことにTwitterのフォロワーさんが600人を突破しました!!

投資に関連する内容を毎日発信していますので、よろしければこちらから覗いてみてくださいね!

今回は最近Chat GPTで全世界から再び注目を集める巨大テック企業GAFAMの一角”マイクロソフト”をご紹介します。

皆さんは以下のような悩みを抱えたことはないでしょうか。

✔️米国株投資を始めてみたいけど、失敗はしたくない!

✔️米国企業は決算書が英語なので分かりやすく解説してほしい!

✔️具体的に何に投資したら良いのかよく分からないので、おすすめの銘柄があれば教えてほしい!

コロナ禍をきっかけとして個人の株式投資が話題になり、投資未経験者の方でも”インデックス投資”といった言葉を見聞きする機会が多くなったのではないでしょうか。

さらに、2024年から始まる新NISA制度の開始に向けて、「インデックス投資も良いけど、せっかくであれば個別銘柄への投資もやってみたい」という一歩進んだ意欲的な方もいらっしゃるかと思います。

しかしながら、いざ投資をしてみたいと思っても、無数にある銘柄から一つ選ぶのは至難の業と言えます。

そこで、そんな疑問や悩みの解決の一助となればと思い、個別銘柄について記事にしています。

今後の投資判断のヒントとなる情報を発信していきたいと考えておりますのでぜひご一読ください。

会社概要

それでは今回ご紹介する”マイクロソフト”について会社概要から簡単にご紹介していきます。

マイクロソフト(英:Microsoft Corporation/ティッカー:MSFT)は米ワシントン州レドモンドに本社を置く巨大テック企業です。

1975年にビル・ゲイツとポール・アレンにより創業されました。

マイクロソフトといえば、まず思いつくのはなんといってもWindowsシリーズでしょう。

今から37年前の1985年にパソコン用のOSとしてWindowsを開発しました。(こうしてみると随分前みたいです)

当時は性能がイマイチだったようで、評判は良くなかったみたいですね。。。

さらにその5年後の1990年にオフィスソフトとしてMicrosoft Officeを販売し始めます。

今では仕事でもプライベートの時間でも当然のように使っているWordやExcelといったソフトウェアは30年前に開発されたものなのですね!これぞ天才の為せる技です!!

その後、2001年に家庭用ゲーム機のXboxを販売したり、2009年には検索エンジンのBingを設立、さらには2010年にクラウドサービスAzureを開始するなど、多岐に渡り製品やサービスを展開してきました。

そして最近話題となっているのはなんと言っても”Chat GPT”でしょう。

“Chat GPT “とは、OpenAI社が開発した会話型AI言語モデルのことです。

GPTは、”Generative Pre-trained Transformer “の略で、与えられたプロンプトやコンテキストに基づいて人間のようなテキストを生成するために用いられるディープラーニングアルゴリズムの一種です。

人間と自然言語で会話をし、質問やリクエストに役立つ回答を提供するように設計されています。

MicrosoftはChat GPTを開発したOpen AIに対して100億ドルを出資することを発表しており、各メディアで今最もホットな話題として報道されていますよね。

「いよいよAIが民主化された!」との声もあり、実際に私も何度かサービスを利用してみましたが、本当に便利です!

多方面で報道されていることもあってか、ユーザー数の伸びは過去のサービスでは見たことのないレベルで推移しています。

2022年11月30日にサービスを開始して以来、わずか2ヶ月間でユーザー数は1億人を超えたとのニュースがありました。

これはInstagramやTikTokなどのSNSと比較しても圧倒的なスピードであり、その注目度を物語る上で大変印象的な数字ではないかと思います。

そんな大注目のMicrosoftですが、2023年1月末時点では、世界の時価総額ランキングでマイクロソフトはアップル、サウジアラムコに次ぐ第3位になっています。

ここで、直近5年間のマイクロソフトの株価の推移について簡単にご紹介します。

2020年のパンデミック時には株価が急落してしまいましたが、すぐに回復すると、その後は圧倒的なスピードで株価を上昇させていくことになります。

2021年11月をピークに一気に株価を下落させていくことになりますが、直近では再度上昇し、急勾配で推移していることがわかりますね。

それではここからは主にIR情報から得られる情報をまとめましたので、詳しく見ていきましょう。

業績

売上高・営業利益・純利益

まずはマイクロソフトの業績について詳しく見ていきましょう。

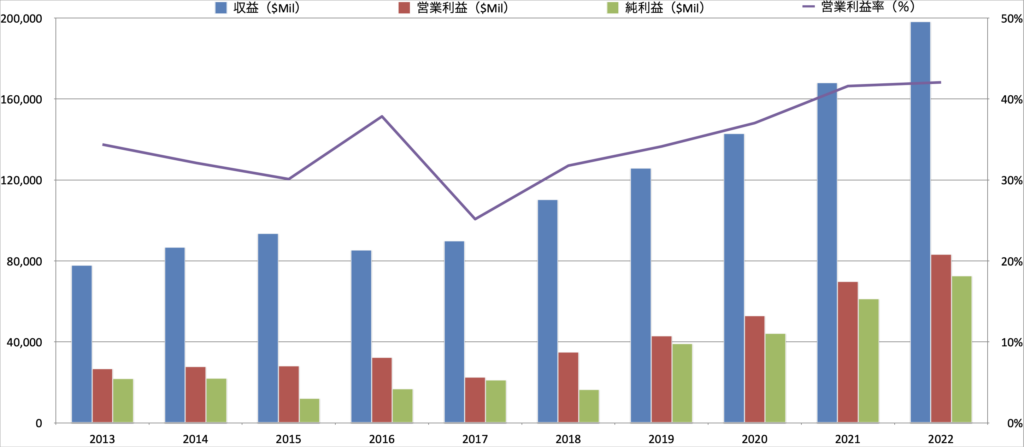

青の収益に着目して大まかな推移を見ていきます。

FY17までは横ばいのグラフとなっていますが、その後FY18からは一気に右肩上がりで上昇していく様子が読み取れますよね。

実際、直近5年間の平均成長率は17.1%となっており、非常に高い成長率を実現できていることがわかります。

次に営業利益(率)を見てみましょう。

こちらもFY18から急上昇していますよね。

直近5年間ではなんと平均成長率が29.8%まで伸びており、こちらも収益以上に非常に高い成長率で推移しています。

最後に純利益ですが、こちらも営業利益の改善に伴い右肩あがりで上昇しており過去最高益を更新しつづている様子が見てとれます。

以上のとおり、特に直近の5年間では圧倒的なスピードで事業規模を拡大し続けており、後述するとおり株価もGAFAMの中でもアップルに次いで非常に高いパフォーマンスを見せています。

セグメント別収益・利益

マイクロソフトのセグメントは主に3つに分かれます。

- Intelligent Cloud :大量のデータを管理するソフトウェアであるMicrosoft SQL Serverや、クラウドサービスであるAzureなどを中心に構成

- Productivity and Business Processes :主にWordやExcelなどのOffice製品で構成され、ビジネス特化型SNSのLinked In、ビデオ会議ツールのTeamsも含まれる

- More Personal Computing:消費者向けの製品・サービスが中心であり、Windows製品・サービスや、タブレット端末のSurface、ゲーム機のXboxが含まれる

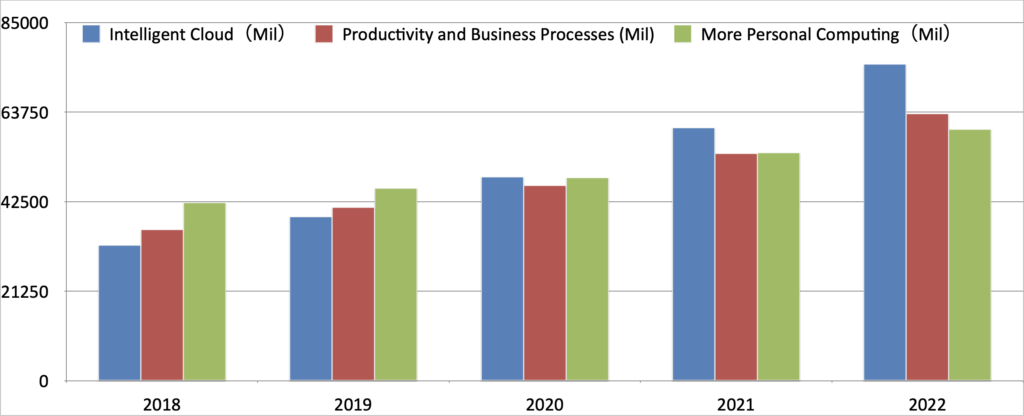

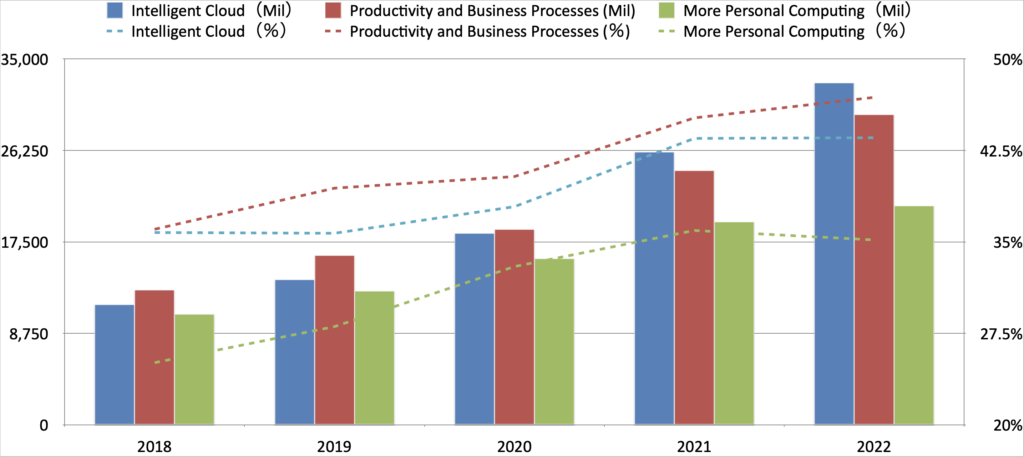

まずは各セグメントの収益推移を確認してみましょう。

各セグメントともに右肩上がりで上昇していることがわかりますが、特にIntelligent Cloudセグメントの成長率は目を見張るものがありますね。

FY19までは3セグメントの中でも3番目の収益だったのにも関わらず、FY20にはトップになりました。

直近5年間では平均して23%程度の成長率で収益を伸ばし続けており、マイクロソフトを支える大きな収益源にまで成長しています。

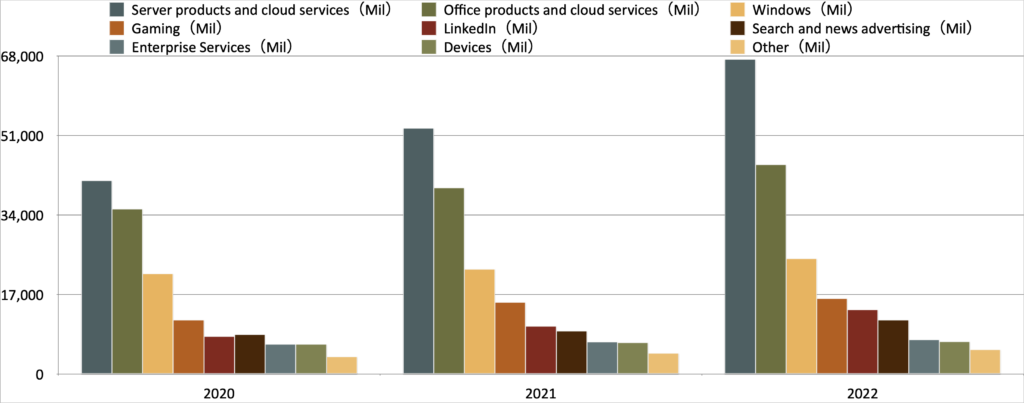

さらにセグメントを細分化して製品やサービス別に直近3年間の収益動向をみると下図の通りとなります。

特にServer products and cloud servicesの成長が著しいことが確認できますが、これがIntelligent Cloudセグメントの拡大に大きな影響を及ぼしていていました。

その中でも、特にクラウドサービスの”Azure”は注目されています。

Azureはマイクロソフトが提供するクラウドコンピューティングプラットフォームおよびサービスです。

Azureの主な利点の1つはスケーラビリティです。企業は需要に応じてインフラを簡単に拡大・縮小することができ、使用するリソースに対してのみ料金を支払うことができます。

このため、スタートアップ企業や中小企業、大企業にとって理想的なプラットフォームとなっています。

クラウドサービスで最も有名なのはアマゾンの”AWS”でしょう。

実際、AWSは長きにわたりマーケットシェアで1位を取っていましたが、マイクロソフトのAzureもそれに次ぐ2位でしっかりくらいついているんですね。

こちらの記事によると、クラウドサービスにおけるマーケットシェアは2022年度3QにおいてAWSが34%なのに対し、Azureは21%で追走しています。

今後もさらなるDX化が進むのに伴い、クラウドサービスのマーケットはグングンと成長していくことが予想されますから、Azureの収益もさらに高まっていくことが期待できそうです。

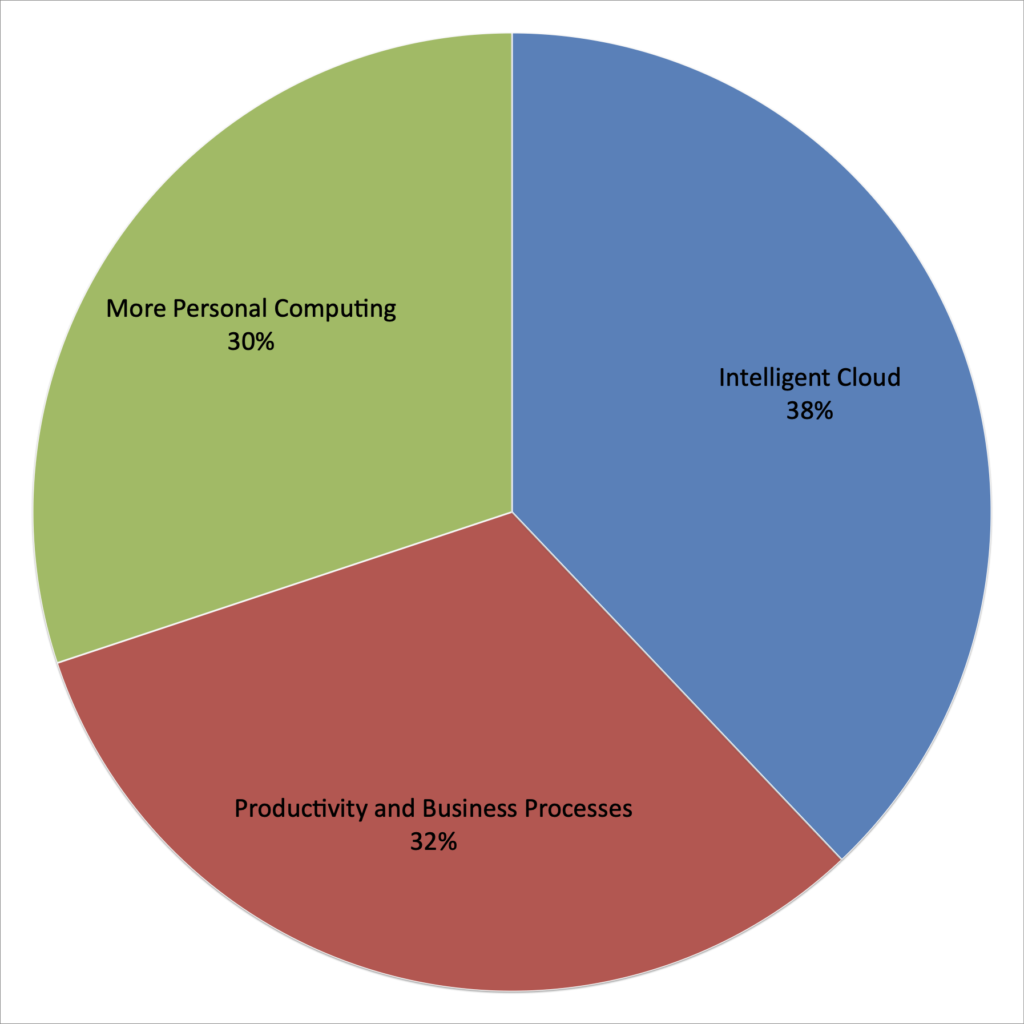

FY22におけるセグメント別の収益割合はこちらの円グラフをご確認ください。

Intelligent Cloudセグメントが最も大きな割合を占めていますが、ほぼ3等分されているともいえ、かなりバランスの取れたポートフォリオになっていますね。

マイクロソフトはさまざまな製品やサービスを手掛けていますが、これほど綺麗に分割されるグラフになることも珍しく、事業戦略としてバランスは気にされているのかもしれません。

主力の製品やサービスが失速してもその他でカバーできるような体制が整いつつあり、分散されたポートフォリオという観点ではGAFAMの中では最も魅力的に感じる方もいるかもしれません。

次に各セグメントについて、営業利益と営業利益率は次のとおりです。

まずは棒グラフの営業利益ですが、収益の拡大に伴って各セグメントともに右肩上がりで上昇していることがわかります。

営業利益でもIntelligent Cloudセグメントの成長率はやはり突出していることが確認できます。

次に折れ線グラフの営業利益率を見てみると、Intelligent CloudとProductivity and Business Processes セグメントがそれぞれ45%前後と凄まじい数字にまで到達していることがわかります。

モノではなく高付加価値のサービスを提供していることが営業利益率を高めている要因となっていると考えられますね。

BPS・EPS・ROE

次にBPS、EPS、ROEについてです。先に各指標について簡単に解説します。

BPS:Book-value Per Shareの略称。1株当たり純資産であり、企業の安定性を測る指標。

計算式は、純資産÷発行済み株式数

EPS:Earnings Per Shareの略称。1株当たり純利益であり、企業の収益性を測る指標。

計算式は、当期純利益÷発行済み株式数

ROE:Return On Equityの略称。企業の自己資本(株主資本)に対する当期純利益の割合であり、企業の効率性を測る指標。

計算式は、当期純利益 ÷ 自己資本 または EPS÷ BPS

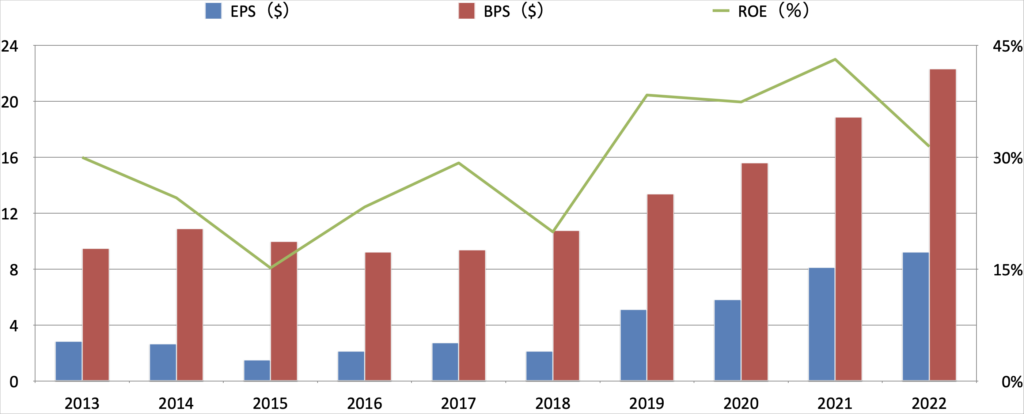

各指標の推移を見てみましょう。

まずは赤棒グラフのBPSですが、FY18まではほぼ横ばいで推移していましたが、FY19以降は順調に右肩上がりで上昇していくグラフになっており、利益を計上し続けた成果が視覚的に認識できます。

したがって、マイクロソフトは財務安定性の観点では毎年のように改善し続けていることがわかります。

ちなみにマイクロソフトのS&P信用格付けは最高ランクの”AAA“とされています。

S&P信用格付けが”AAA”となっているのは、そのほかにアップルとジョンソンエンドジョンソンのみであり、最高の信用格付を指します。

(ご参考までにアップルとジョンソンエンドジョンソンについてはこちらの記事をご参照ください)

安定性が増すと企業として余裕が出てきて先行投資にどんどんお金を注ぎ込むことができるようになり、将来の収益源の獲得に向けてチャレンジすることができますので、テック企業として非常に良いサイクルで事業を運営されていることが想像されます。

次に青棒グラフのEPSですが、こちらはFY19以降の増益に伴って順調に上昇していることが確認できます。

これも株主から評価されるの大きな理由の一つではないかと考えられますね。

また、緑の折れ線グラフのROEは、FY19以降は常に30%を超える水準で推移しており、テック企業ならではの非常に高い値をつけています。

日系企業のROEの平均は8%とも言われていますので、マイクロソフトの資本効率性が非常に優れていることが確認できます。

キャッシュフロー

次に、キャッシュフローを見ていきます。こちらも簡単に各項目を解説します。

営業キャッシュフロー:

本来の営業活動から得られたキャッシュの動きを示す。営業キャッシュフローが潤沢な企業ほど、外部からの資金調達に依存する割合が少ないため、経営が安定する。

投資キャッシュフロー:

投資活動によるキャッシュの動きを示す。設備投資等による資金流出や有形固定資産の取得・売却、有価証券の取得・売却などの資金運用によるお金の増減を表す。

フリーキャッシュフロー:

税引後営業利益に減価償却費を加え、 設備投資額と運転資本の増加を差し引いたもの。営業キャッシュフローと投資キャッシュフローの和により算出される。

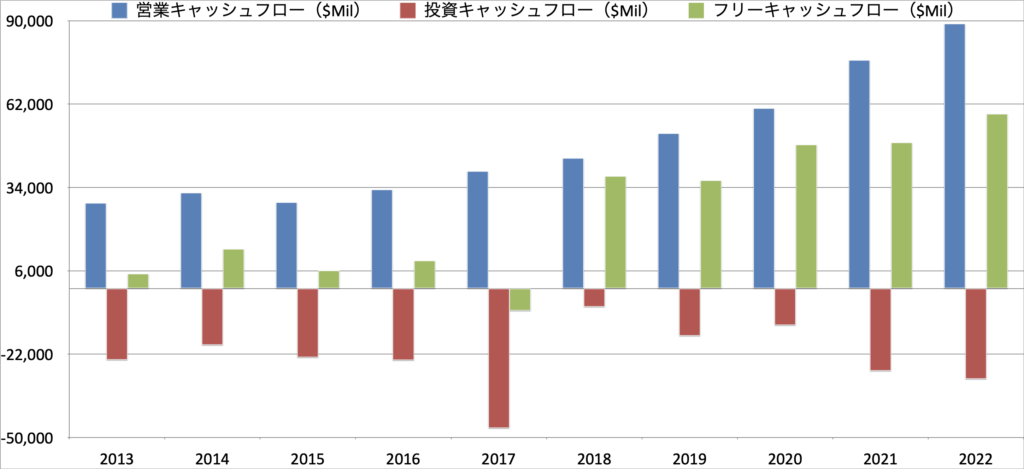

マイクロソフトのキャッシュフローの推移を見てましょう。

営業キャッシュフローは常に黒字を維持しており、収益の拡大に合わせてしっかりと稼ぐ力を伸ばしていることがわかります。

具体的にはFY13で288億ドルだったのに対し、FY22では890億ドルまで伸ばしこの10年間で3倍まで成長したことになります。

次に、投資キャッシュフローをご覧ください。

マイクロソフトやその他のGAFAMの特徴として、最先端テック企業を中心に買収を進めています。

したがって、投資キャッシュフローは毎年マイナスを計上することが自然であり、将来の収益源の確保に投資は欠かせませんので、むしろ健全な推移と考えられます。

FY17に大きくマイナスを値を計上しているようですが、こちらはLinked Inの買収(270億ドル)によるものです。

また、2022年にはゲームソフト開発アクティビジョン・ブリザードを687億ドルで買収すると発表しています。

これはマイクロソフトにとっても過去最大となる金額でFY20の営業キャッシュフロー以上の数字ですから驚かされますよね。

このように、現状の成長も圧倒的なものがありますが、さらに加速度的な成長を実現するために、企業買収を進めており、その一挙手一投足に世間が注目しています。

営業キャッシュフローと投資キャッシュフローの和で表されるフリーキャッシュフローは常にプラスを維持していることが分かります。

FY17のLinkedinの買収によりマイナスを計上した以外では常にプラスを維持しており、FY18以降はその規模を一気に拡大していることが分かります。

フリーキャッシュフローは企業買収によるさらなる投資や投資家への還元策の原資となりますので、これほどまで大きくプラスを維持していることは非常にポジティブなデータと言えます。

配当・自社株買い

次に、マイクロソフトにおける株主還元の状況について見ていきましょう。

配当

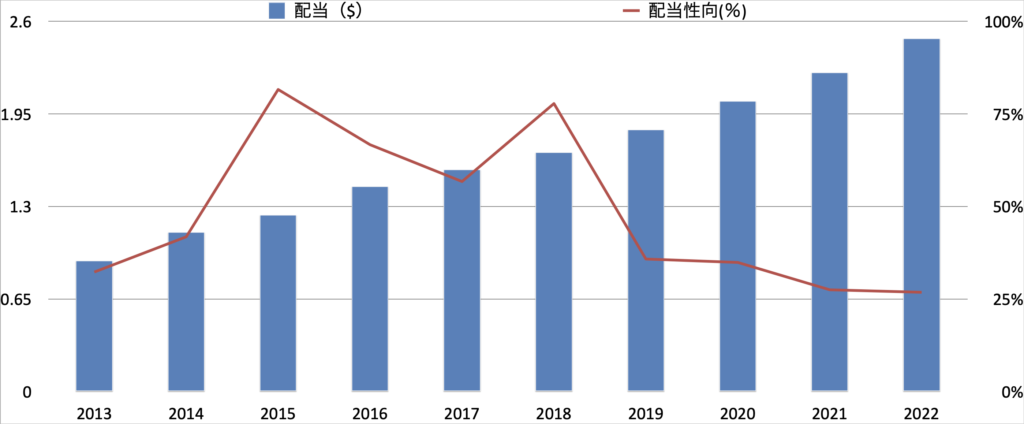

配当についてはこちらのグラフをご覧ください。

FY13以降は収益の拡大に伴ってしっかりと毎年配当を増やしており、株主還元も強化していることが読み取れますね。

具体的にはFY13で1株あたりの配当が$0.92だったのに対し、FY22は$2.48となっており、2.7倍程度まで配当額を増やしてきています。

また、赤線の配当性向に注目してみると、FY18は75%近くあってかなり高水準となっていますが、それ以降は一気に急降下し、30%前後で推移しています。

これほど低い水準で推移していますので、今後も高い確率で増配を続けていくのではないかと予想されますね。

尚、2月22日(水)時点の株価は$252.67ですので、配当利回りは0.98%となります。

自社株買い

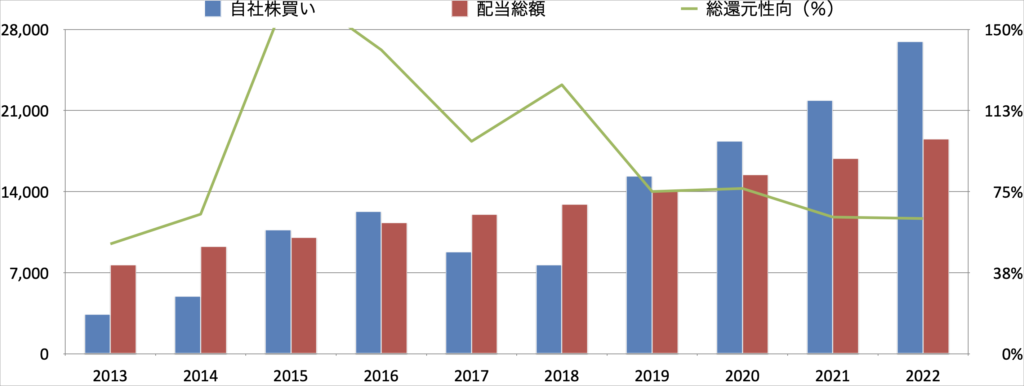

自社株買いと共に総還元性向の推移を見てみましょう。

前述の通り毎年増配しておりますので、配当総額は右肩上がりで上昇しています。

また、自社株買いについてもFY17-18は減少したものの、それ以降はものすごいペースで増額していっていることがわかりますね。

配当+自社株買いにより、株主への還元は手厚くなっており、こちらも大変魅力的といえます。

総還元性向は直近で60-70%で推移しており、こちらも安定して抑制されています。

まだまだ余力を残しておりますので、今後もしっかりと還元してくれるでしょう。

株価

S&P500/NASDAQとの比較

最後に、マイクロソフトの株価推移を見てましょう。こちらは過去5年間のS&P500/NASDAQとの比較です。

青がマイクロソフト、橙がS&P500、水色がNASDAQの過去5年間における増減率を表しています。

グラフの通り、直近5年間の推移を比較すると、常にマイクロソフトがS&P500とNASDAQをアウトパフォームしていることが見て取れますね。

2021年末をピークに、マイクロソフトやその他指数も急下降していますが、直近では再び上昇しているような動きを見せており、今後の株価動向から目が離せません!

GAFAMとの比較

こちらは過去5年間のGAFAM各社との比較です。

青がマイクロソフト、橙がグーグル、水色がアップル、黄色がメタ、紫色がアマゾンの過去5年間における増減率を表しています。

グラフの通り、直近5年間の推移を比較すると、GAFAMの中ではアップルが最もハイパフォーマンスを見せていますが、それに次いでマイクロソフトが良いことが確認できます。

2020-2021年ではアップルとマイクロソフトの2強という構図になっており、GAFAMの中でも抜きん出ている存在であることがわかります。

最後に

今回は巨大テック企業GAFAMの一角である”マイクロソフト”についてご紹介しました。

ポイントをまとめると以下となります。

✔️爆発的な成長により収益・利益ともに圧倒的なスピードで業績を伸長

✔️Intelligent Cloudセグメントの成長が特に著しく、今後もクラウドサービスAzureの期待大

✔️収益の拡大に伴いフリーキャッシュフローが潤沢となり、配当と自社株買いで還元

✔️株価はパンデミックにより一時的に下落したものの、その後は急上昇

業績の項目でご紹介したように、収益・利益共に急成長を実現しており、事業ポートフォリオもその他GAFAと比較してもバランスよく構成されていることから、今後も安定して成長することが期待できる銘柄なのではないかと考えています。

クラウドサービス”Azure“のさらなる成長はもちろん、なんと言っても最近話題のChat GPTはゲームチェンジャーとの期待の声も大きく、今後の行方に目が離せません!

実際、Chat GPTがリリースされた際にはGoogleのピチャイCEOがコードレッド(緊急事態)を発令したとも報道されています。

現在の安定した収益源を確保しつつも、エポックメイキングとなりうるサービスに目をつけたマイクロソフト株は今後も機会を見つけて買いたいと思っています!

これからも皆さんの投資判断のサポートとなる情報を発信していきますので、宜しければご参考にしてください!

今回は以上となります。ご覧いただきありがとうございました。

背徳太子

ブログ1年目の駆け出しブロガーです。

社会人をスタートさせ2年半程度で資産1,000万円まで到達しました。

本ブログでは、個別銘柄の分析、企業決算情報、経済ニュースなどを中心にして皆さんの投資判断の一助となるような情報発信をしています。

Twitterでも日々のニュースに対する所感や意見等つぶやいておりますので、ぜひご興味がございましたらフォロー下さい!

(参考記事はこちら)

コメント