(※2023/3/16(木)に更新しました)

こんにちは!背徳太子です!

今回は半導体銘柄として大人気の”エヌビディア”を取り上げていきます!

大変ありがたいことにTwitterのフォロワーさんが700人を突破しました!!

投資に関連する内容を毎日発信していますので、よろしければこちらから覗いてみてくださいね!

今回は米国の半導体メーカーである”エヌビディア”をご紹介します。

皆さんは以下のような悩みを抱えたことはないでしょうか。

✔️米国株投資を始めてみたいけど、失敗はしたくない!

✔️米国企業は決算書が英語なので分かりやすく解説してほしい!

✔️具体的に何に投資したら良いのかよく分からないので、おすすめの銘柄があれば教えてほしい!

コロナ禍をきっかけとして個人の株式投資が話題になり、投資未経験者の方でも”インデックス投資”といった言葉を見聞きする機会が多くなったのではないでしょうか。

さらに、2024年から始まる新NISA制度の開始に向けて、「インデックス投資も良いけど、せっかくであれば個別銘柄への投資もやってみたい」という一歩進んだ意欲的な方もいらっしゃるかと思います。

しかしながら、いざ投資をしてみたいと思っても、無数にある銘柄から一つ選ぶのは至難の業と言えます。

そこで、そんな疑問や悩みの解決の一助となればと思い、個別銘柄について記事にしています。

今後の投資判断のヒントとなる情報を発信していきたいと考えておりますのでぜひご一読ください。

会社概要

それでは今回ご紹介する”エヌビディア”について会社概要から簡単にご紹介していきます。

エヌビディア(英:Nvidia Corporation/ティッカー:NVDA)は米カリフォルニア州サンタクララに本社を置く米国を代表する半導体メーカーです。

昨今ますます熾烈となっているデジタル競争の中で最も重要な戦略の一つに「半導体の確保」があげられます。

半導体は皆さんが普段使っているスマホやパソコンなどのデジタル端末に導入されていることはもちろん、AIや自動運転といった今後需要が伸びてくる分野でも活用されるものですので、世界的に注目されているのですね。

その中でも、エヌビディアはゲーム産業、科学研究、機械学習アプリケーションで広く使用されているグラフィック・プロセッシング・ユニット(GPU)で最もよく知られている企業です。

- 画像やグラフィックの作成を高速化するために、メモリを高速に操作・変更するように設計された特殊な電子回路のこと。

- ビデオゲームなど、グラフィックを多用するアプリケーションの性能を向上させるために、コンピュータ、ゲーム機、モバイル機器に使用される。

- GPUは現代のコンピューティングシステムに不可欠な要素であり、高品質のグラフィックを作成し、人工知能や機械学習などのアプリケーションの開発を可能にする。

つまり、現在メディアなどでも頻繁に取り上げられている最新テクノロジーを利用した製品やサービスでは半導体が重要な役割を果たしており、今後も無くてはならない貴重な資源といえます。

ちなみに台湾有事のニュースでセットでたびたび耳にする企業の一つにTSMCという台湾の半導体メーカーがありますよね。

(最近バフェットさんが一気に売却したことでも話題になりました)

エヌビディアは自社で半導体の設計・開発を行いますが、製造は他の企業に委託しており、自社で製造まで行っているわけではありません。

このように、設計開発は行い製造までは外部へ委託している企業はファブレス企業に分類されます。(ちなみにAppleなんかもファブレス企業ですね)

一方で、TSMCはエヌビディアなどのファブレス企業の依頼を受けて半導体を製造するメーカー

(ファウンドリ企業)です。

世界最大ファウンドリであるTSMCはApple・AMD・NVIDIAといった名だたるファブレス企業を顧客に持っているのですね。

このような背景から、半導体マーケットはまだまだ成長が見込まれていることはご存知かと思いますが、定量的に状況を確認してみましょう。

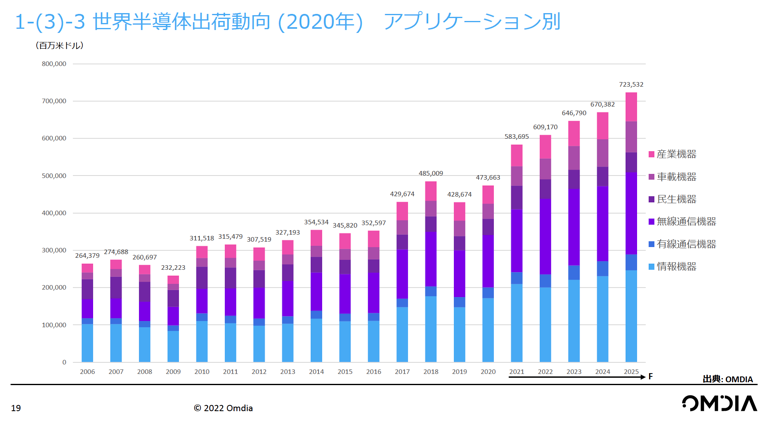

こちらは世界の半導体出荷動向を示したグラフであり、それぞれ製品別に色分けされています。

2016年頃までは横ばいで推移していたようですが、2017年からはトレンドが一転して変わり、その後は右肩上がりで上昇していくことになりました。

特に、パソコンをはじめとする「情報機器」はマーケットの成長を支えていることが分かりますね。

さらには、スマホに代表される「無線通信機器」の需要の高まりも影響が大きく、半導体出荷数をさらに成長させている要因となっています。

概要は以上となりますが、ここで、直近5年間のエヌビディアの株価推移について簡単にご紹介します。

2020年のコロナ前は横ばいで推移しておりなかなか上昇しませんでしたが、その後は一気に急上昇し、一時コロナ前の7-8倍まで株価が上昇するなど、注目度がかなり上がって買いが先行しました。

一旦急落してしまいますが、最近では再び上昇トレンドとなっており、底をうったと見る人も多そうです。

エヌビディアほどの時価総額を誇る企業の中でこれだけ株価が乱高下する銘柄も珍しいと思いますが、その背景や理由はマーケットの成長や事業環境の変化、さらにはこれから見て行くようにエヌビディアの高い成長率が挙げられると思います。

それではここからは主にIR情報から得られる情報をまとめましたので、詳しく見ていきましょう。

業績

売上高・営業利益・純利益

まずはエヌビディアの業績について詳しく見ていきましょう。

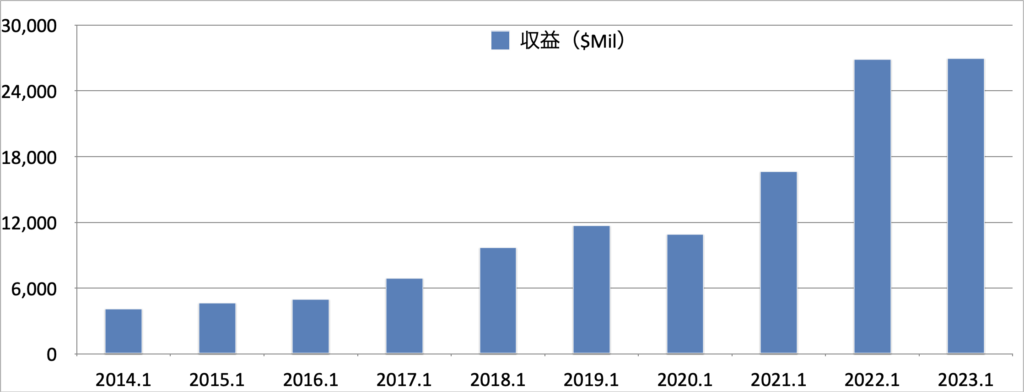

まずは収益の推移についてみてみましょう。

2014年から2019年までは右肩上がりで順調に収益を拡大していっており、5年程度でその規模は2倍以上にまで成長しています。

iPhoneをはじめとするスマートフォンが世界に普及したことや、データセンターへの投資が加速したことで半導体自体の需要が高まり、その中でもエヌビディアがしっかりとシェアを取って収益を計上してきたことが読み取れますね。

そして気になるのは2020年からの圧倒的な成長です。

特に2021年から2022年の1年間で収益は2倍の規模にまでになりました。

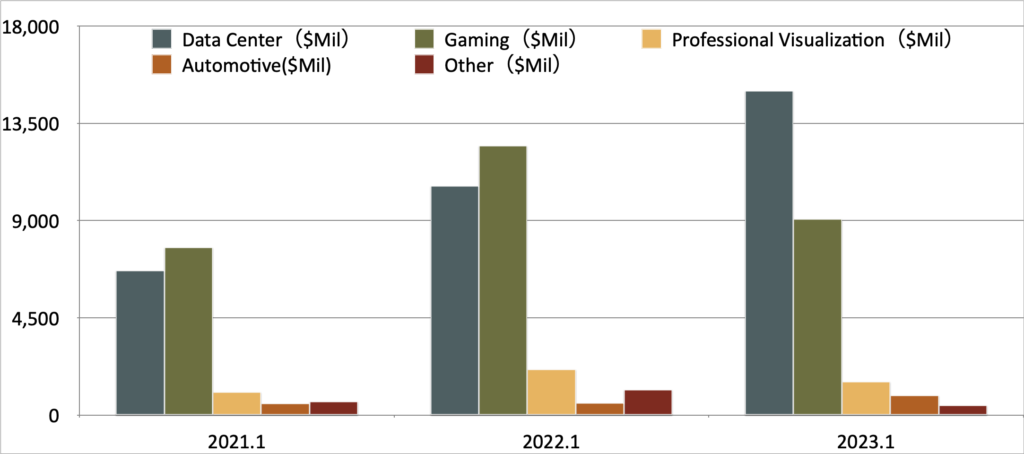

直近3年間の収益の内訳は以下のとおりです。

エヌビディアの収益の内訳としては、データセンター向けやゲーム向けの割合が大きく、特に収益貢献されていることがわかりますね。

特にこの2つのセグメントは現在巨大テック企業などを中心として投資が加速されている分野ですので、需要も大きく、これを取り込むことでエヌビディアが成長してきていることがわかります。

さらに、2021.1月期まではデータセンターはゲームに次ぐ収益だったのにも関わらず、2023.1月期には一気に伸びて最も収益貢献している分野となっている点は興味深いです。

直近3年間では50%を超える成長率で伸びてきており、今最も需要が見込まれる分野であることがわかります。

データセンターへの投資は今後もAIなどの技術が発達するには欠かせない要素となるでしょうから、エヌビディアの収益を支える存在になることが予測されますね。

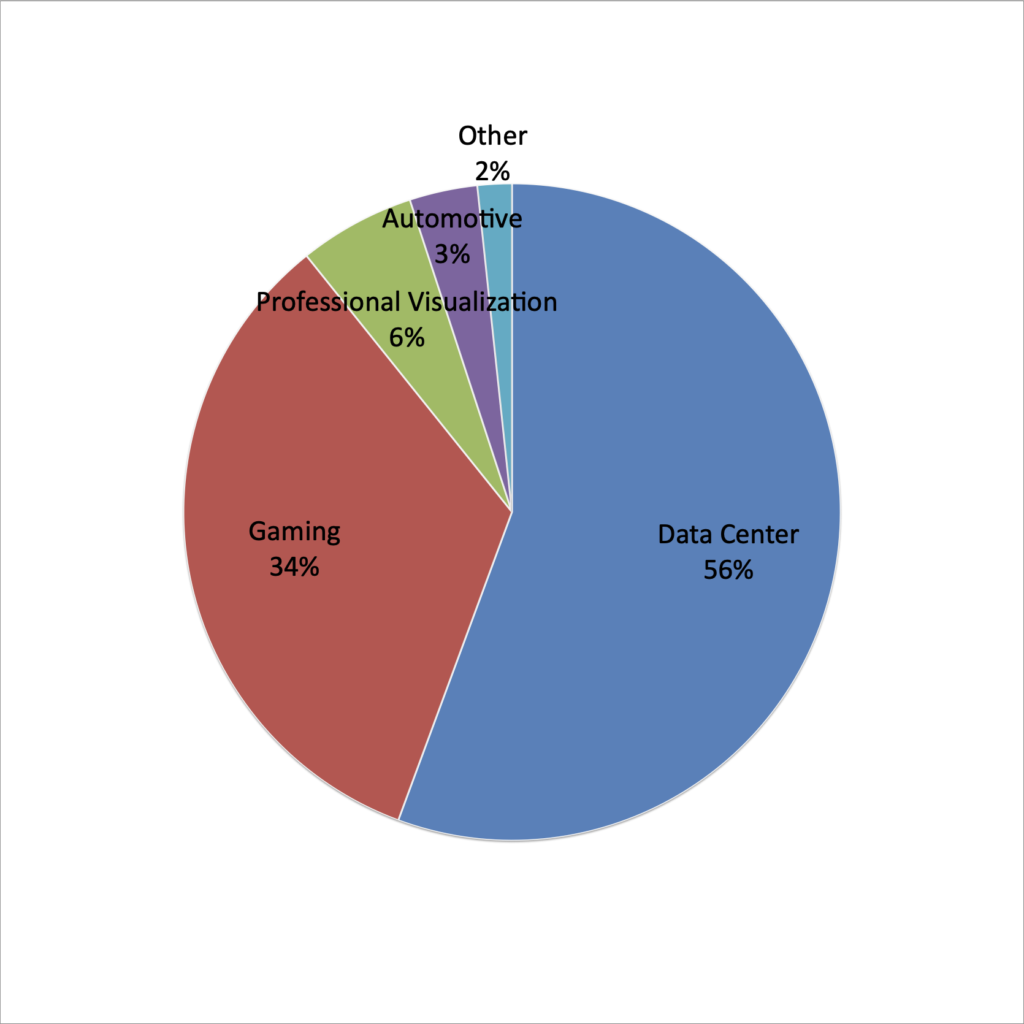

また、2023.1月期の収益割合を円グラフで示すと以下の通りとなります。

2023.1月期にはデータセンター向けの需要が増えたことで、エヌビディアの収益のうち56%を占めるようになりました。

それまでトップだったゲーム向けは34%とまだまだ大きな割合を占めており、この2つで全体の90%の収益を上げています。

各分野ともに今後もマーケット自体が成長されることが予測されていますので、エヌビディアの収益も増加していくことが期待されます。

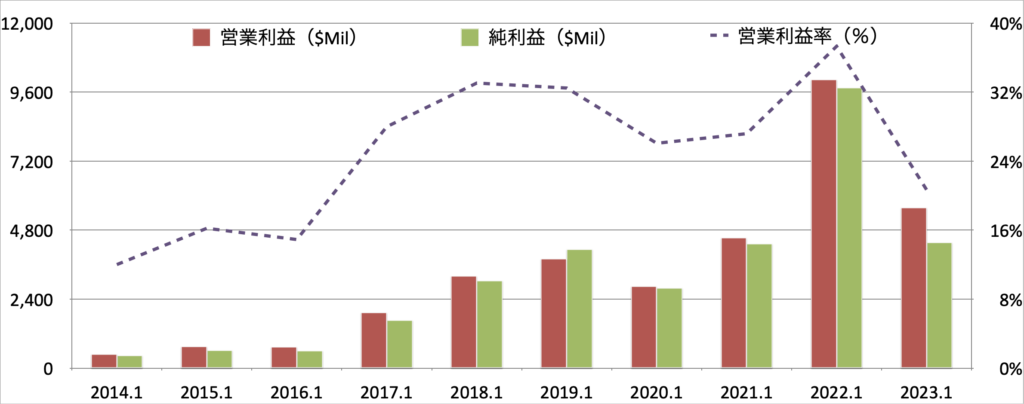

次に営業利益(率)と純利益を見てみましょう。

営業利益も収益の拡大とともに2019.1月期までは順調に右肩上がりで上昇していることが確認できます。

営業利益率は2016.1月期あたりから一気に上昇しており、2018.1月期からはおおよそ30%前後で推移しています。

2022.1月期には大幅な増益の影響により、営業利益・純利益共に過去最高を更新していますが、最新の2023.1月期では収益がさらに上昇したにも関わらず、営業利益・純利益ともに大きく下落していますね。

この原因はインフレの影響による原価・人件費の高騰や研究開発費の増額などがあげられます。

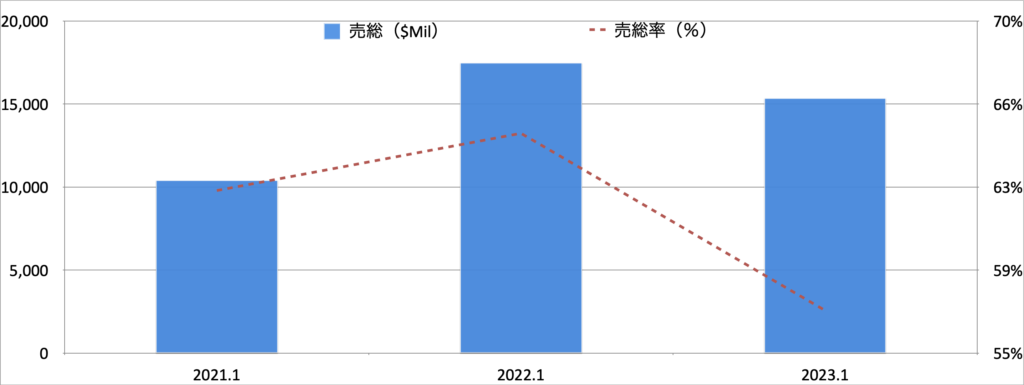

こちらは直近3年間の売総と売総率を示したグラフです。

売総を見てみると、2022.1月期には一気に175億ドル程度まで上昇しましたが、2023.1月期には収益が微増した一方で153億ドルとなり、▲22億ドル(▲12.5%)の減益となりました。

前述の通り、特に米国において加速度的に進むインフレの原因で原価が高騰し、売総が押し下げられてることが予測されます。

売総率をみても、2022.1月期から1年間で一気に下落していることが分かりますね。

BPS・EPS・ROE

次にBPS、EPS、ROEについてです。先に各指標について簡単に解説します。

BPS:Book-value Per Shareの略称。1株当たり純資産であり、企業の安定性を測る指標。

計算式は、純資産÷発行済み株式数

EPS:Earnings Per Shareの略称。1株当たり純利益であり、企業の収益性を測る指標。

計算式は、当期純利益÷発行済み株式数

ROE:Return On Equityの略称。企業の自己資本(株主資本)に対する当期純利益の割合であり、企業の効率性を測る指標。

計算式は、当期純利益 ÷ 自己資本 または EPS÷ BPS

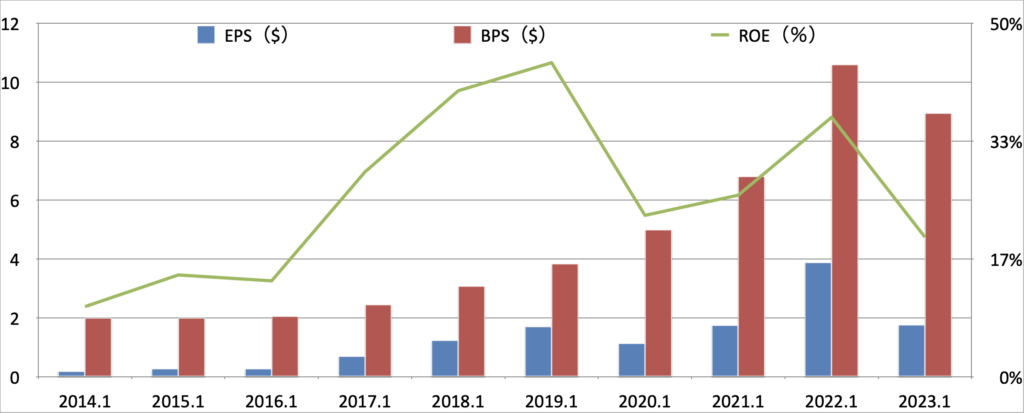

各指標の推移を見てみましょう。

まずは赤グラフのBPSですが、2021.1月期にかけて一気に急上昇しているグラフになっていますね。

上記の通り、毎年しっかり収益・利益を積み上げてきてましたので、純資産は右肩上がりで積み上がり、その結果、順調にBPSが伸びてきていることが確認できます。

2023.1月期もしっかりと利益を計上しているにも関わらず、BPSが減少していますが、後述の通り、2023.1月期は自社株買いを大規模に実施した影響により、利益剰余金が減少しました。

その結果、BPSはグラフ上、悪化したように見えますが、積極的な株主還元の結果ですので全く問題はないと判断して良いでしょう。

次に青棒グラフのEPSですが、こちらも前述の利益の分析で説明したとおり、収益の拡大に伴い2022.1月期までは順調に上昇していましたが、2023.1月期にはインフレなどの影響により利益が押し下げられ、結果としてEPSは減少してしまいました。

また、緑の折れ線グラフのROEは、2019.1月期には40%を超える水準となるなど、非常に高い範囲で推移していますね。

キャッシュフロー

次に、キャッシュフローを見ていきます。こちらも簡単に各項目を解説します。

営業キャッシュフロー:

本来の営業活動から得られたキャッシュの動きを示す。営業キャッシュフローが潤沢な企業ほど、外部からの資金調達に依存する割合が少ないため、経営が安定する。

投資キャッシュフロー:

投資活動によるキャッシュの動きを示す。設備投資等による資金流出や有形固定資産の取得・売却、有価証券の取得・売却などの資金運用によるお金の増減を表す。

フリーキャッシュフロー:

税引後営業利益に減価償却費を加え、 設備投資額と運転資本の増加を差し引いたもの。営業キャッシュフローと投資キャッシュフローの和により算出される。

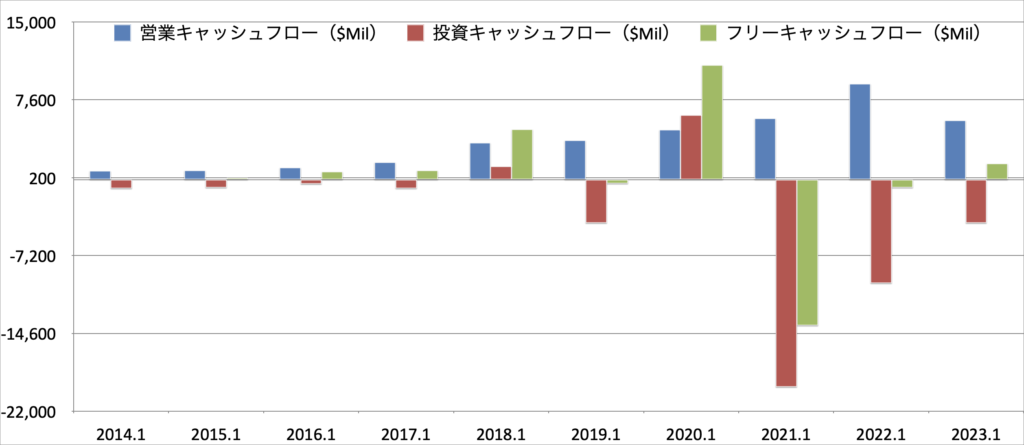

エヌビディアのキャッシュフローの推移を見てましょう。

まずは営業キャッシュフローについてです。

2010年代前半はかなり小さい値でグラフでもほとんど見えないくらいでしたが、2018.1月期頃から一気に営業キャッシュフローが増加し、過去最高益を達成した2022.1月期には91億ドルのキャッシュを創出しました。

2014.1月期は8億ドル程度でしたので、およそ10年間で10倍以上の成長を実現したことになります!

次に、投資キャッシュフローをご覧ください。

2020.1月期以外では毎年マイナスを計上しており、一定程度の投資を行なっていることが読み取れます。

特に、2021.1月期にはかなり大きなマイナスを計上(およそ▲200億ドル)していますが、これは高性能ネットワーキング会社のメラノックス買収などによる影響です。

尚、エヌビディアは2020年に英国半導体大手のアーム(ソフトバンクグループが親会社)をおよそ400億ドルで買収する計画をリリースしました。

しかしながら、その後に各国が競争環境に与える影響などが調査され、米連邦取引委員会が反トラスト法に基づき差し止めを求める訴訟を起こすなど、当局からの反発などがあったため、結果として買収は断念することとなっています。

半導体業界は現在最も注目されている業界の一つでありますので、今後もM&Aや業界のプレイヤーのなかで様々な変化があるかもしれません。

営業キャッシュフローと投資キャッシュフローの和で表されるフリーキャッシュフローはしっかりと稼ぎつつも投資を積極的に行っているためプラスとマイナスが交互になっていますね。

まだまだ成長途上の企業ですので、本業によるキャッシュ創造力を成長させつつ、将来の収益源の確保のために投資を行っていく状況が続くことでしょう。

配当・自社株買い

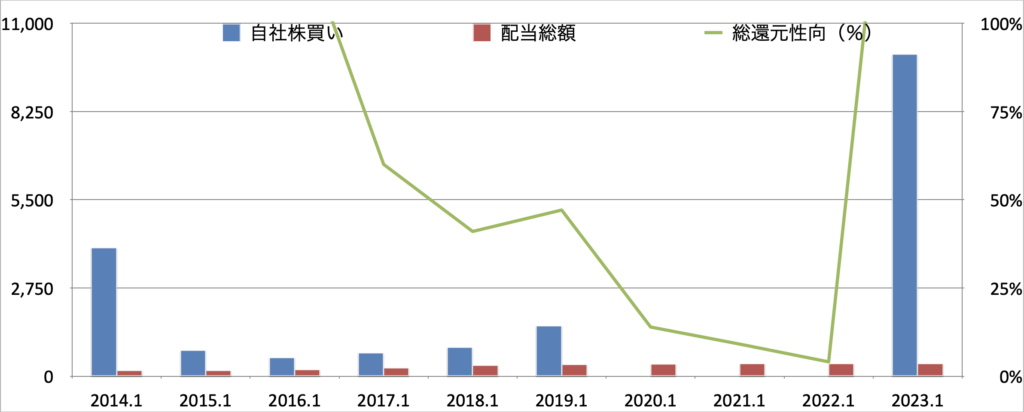

次に、エヌビディアにおける株主還元の状況について見ていきましょう。

配当・自社株買いと共に総還元性向の推移を見てみましょう。

エヌビディアは配当により株主へ還元しているものの、自社の今後の成長のために投資に資本を使っている状況です。

そのため、これまではそれほど大きな株主還元を実施してきませんでした。

しかしながら、2023.1月期には異例とも言える100億ドルもの自社株買いを実施しました。

今後も自社成長のために投資をすることがメインになるかと思いますが、株主還元の施策についても注視していく必要がありますね。

株価

NASDAQとの比較

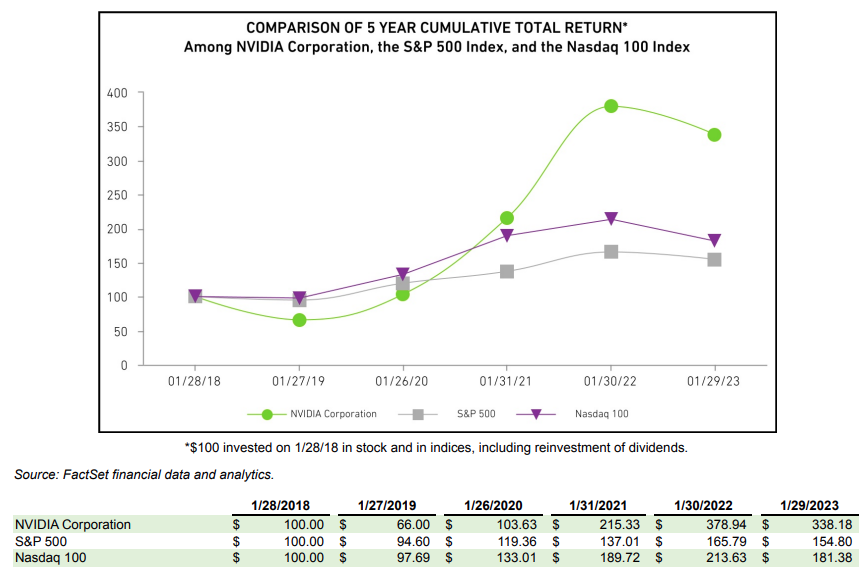

最後に、エヌビディアの株価推移を見てましょう。こちらは過去5年間のNASDAQとの比較です。

青がエヌビディア、橙がNASDAQの過去5年間における増減率を表しています。

グラフの通り、直近5年間の推移を比較すると、コロナ前はどちらもほぼ同様の動きを見せており、あまり差がありませんでしたが、コロナ後は明らかに一変してエヌビディアがNASDAQを圧倒的にアウトパフォームしていることがわかりますね。

しかも5年間の増加率は驚異の+304%とおよそ4倍の株価上昇を記録しています。

コロナ後にいかに半導体産業、そしてエヌビディアにマネーが集中したかわかります!

配当などを含めたトータルリターンで比較してみましょう。

こちらは2018/1/28の$100とした場合のトータルリターンを示したグラフです。

エヌビディアとS&P500、NASDAQで比較してみると、やはりエヌビディアが圧倒的なリターンを計上していることがわかります。

Intel、TSMCとの比較

同じ半導体業界での株価を比較してみましょう。

こちらは過去5年間のIntel、TSMCとの比較です。

青がエヌビディア、橙がIntel、水色がTSMCの過去5年間における増減率を表しています。

グラフの通り、直近5年間の推移を比較すると、圧倒的にエヌビディアのパフォーマンスが優れていることがわかります。

2021年に入ったころまではTSMCとほぼ同様の動きを見せていましたが、その後はほとんどの期間でエヌビディアがパフォーマンス面で上回っています。

また、Intelについてはコロナ後も一定して株価が右肩下がりで推移しており、半導体業界の中でも明暗が分かれていました。

最後に

今回は今特に注目されている半導体業界大手の”エヌビディア”についてご紹介しました。

ポイントをまとめると以下となります。

✔️データセンターやゲームなどの投資拡大により半導体需要が高まり、特に近年は顕著に増収増益

✔️収益の拡大に伴い積極投資を実施、直近では英国アーム社の買収を試みるも失敗

✔️2023.1月期は100億ドル規模の自社株買いを実施、今後の株主還元施策は要注視

✔️株価はコロナ後にNASDAQを凌駕しており、直近5年間でおよそ4倍にまで成長

エヌビディアは旺盛な半導体需要の高まりによりマーケットの成長に合わせて業績を伸ばしており、特に強みとしているゲーム向けやデータセンター向け半導体により収益を拡大してきました。

増収・増益を継続するとともに将来の収益基盤の強固なものにするために投資を積極的に行なってきており、特に直近3年間の総和は営業キャッシュフローを投資キャッシュフローが上回っています。

ソフトバンクグループが筆頭株主である英国アームの買収は断念となりましたが、まだまだ業界の動向は注目されます。

また、事業の拡大を優先しているため、株主還元は優先順位が劣後していますが、直近の2023.1月期は自社株買いを100億ドル規模で実施しており、今後の株主還元のスタンスもチェックする必要がありそうです。

そして最も特筆するべき点はエヌビディアの株価ですよね。

コロナ前は横ばいで推移していたものの、コロナ後は一気にマネーが集中して上昇し、直近5年間では4倍にまで価値が上昇しています。

注目産業となっている半導体銘柄への投資を検討されている方であれば、必ずチェックしておきたい銘柄であることは間違い無いと言えそうです!

これからも皆さんの投資判断のサポートとなる情報を発信していきますので、宜しければご参考にしてください!

今回は以上となります。ご覧いただきありがとうございました。

背徳太子

ブログ1年目の駆け出しブロガーです。

社会人をスタートさせ2年半程度で資産1,000万円まで到達しました。

本ブログでは、個別銘柄の分析、企業決算情報、経済ニュースなどを中心にして皆さんの投資判断の一助となるような情報発信をしています。

Twitterでも日々のニュースに対する所感や意見等つぶやいておりますので、ぜひご興味がございましたらフォロー下さい!

(参考記事はこちら)

コメント