(※2023/3/8(水)に更新しました)

こんにちは!背徳太子です!

今回は米国を代表する巨大ヘルスケア企業の”ユナイテッドヘルス”を取り上げていきます!

大変ありがたいことにTwitterのフォロワーさんが700人を突破しました!!

投資に関連する内容を毎日発信していますので、よろしければこちらから覗いてみてくださいね!

今回は米国大手ヘルスケア企業”ユナイテッドヘルス”をご紹介します。

皆さんは以下のような悩みを抱えたことはないでしょうか。

✔️米国株投資を始めてみたいけど、失敗はしたくない!

✔️米国企業は決算書が英語なので分かりやすく解説してほしい!

✔️具体的に何に投資したら良いのかよく分からないので、おすすめの銘柄があれば教えてほしい!

コロナ禍をきっかけとして個人の株式投資が話題になり、投資未経験者の方でも”インデックス投資”といった言葉を見聞きする機会が多くなったのではないでしょうか。

さらに、2024年から始まる新NISA制度の開始に向けて、「インデックス投資も良いけど、せっかくであれば個別銘柄への投資もやってみたい」という一歩進んだ意欲的な方もいらっしゃるかと思います。

しかしながら、いざ投資をしてみたいと思っても、無数にある銘柄から一つ選ぶのは至難の業と言えます。

そこで、そんな疑問や悩みの解決の一助となればと思い、個別銘柄について記事にしています。

今後の投資判断のヒントとなる情報を発信していきたいと考えておりますのでぜひご一読ください。

会社概要

それでは今回ご紹介する”ユナイテッドヘルス”について会社概要からご紹介していきます。

ユナイテッドヘルス(英:UnitedHealth Group Incorporated/ティッカー:UNH)は米ミネソタ州ミネトンカに本社を置く米国最大手のヘルスケア企業です。

ユナイテッドヘルスは1977年に設立され、33万人以上の従業員を擁し、130カ国以上で事業を展開している世界最大級のヘルスケア企業です。

ユナイテッドヘルスは使命として「人々がより健康的な生活を送れるよう支援し、誰もがよりアクセスしやすく、手頃な価格で医療を受けられるようにする」ことを掲げています。

ユナイテッドヘルスは主に2つの事業プラットフォームを通じて事業を展開しています。

個人と企業に医療保険制度とサービスを提供する”UnitedHealthcare”と、情報とテクノロジーを駆使した医療サービスを提供する”Optum”です。

ご存知も方も多いと思いますが、米国には日本のような国民皆保険制度がありません。

実際、米国は世界で見ても突出して医療費が高いことで知られています。

過去の例では、米国旅行中にシニアが心不全で25日間の入院をした際には、海外旅行保険金の支払いが2,347万円となったこともあるそうです。(いやぁ恐ろしいですね・・・)

米国には、65 歳以上の高齢者と障害者を対象とするメディケア(Medicare)、低所得層を対象とするメディケイド(Medicaid)という公的医療保険がありますが、65 歳未満で一定以上の所得がある一般の人々向けの公的医療保険は存在しないようなんですね。

そのため、ほとんどの米国民にとっては民間の医療保険会社が提供する医療保険が唯一の医療保障獲得手段となっているそうです。

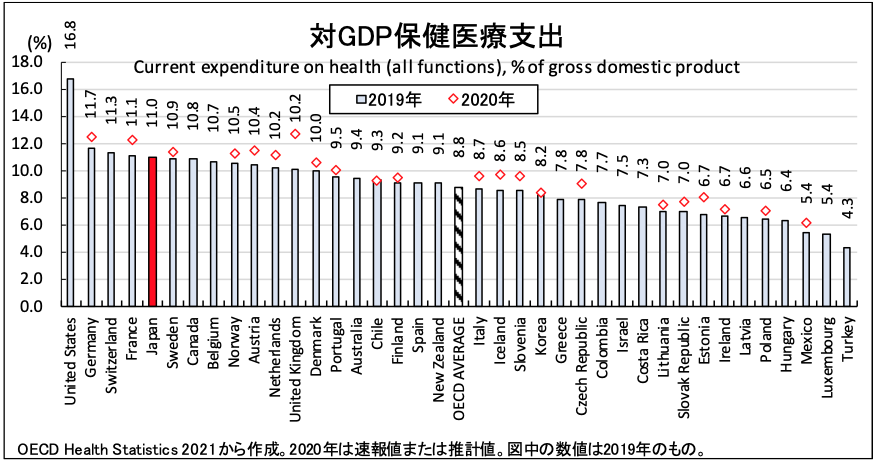

具体的に、米国の保健医療支出はどうなっているのでしょか。

こちらは日本医師会総合政策研究機構がまとめたレポートから抜粋しています。

世界各国と比較しても米国は保健医療支出額は突出しており、2019年時点でGDPの16.8%の支出があるようです。(米国GDPは世界一ですので、当然支出額は世界一となります。)

こういった背景より、米国においてヘルスケア分野では特に大きなマーケットが存在しており、民間保険企業の存在が大きいということなんですね。

日本企業ではヘルスケア関連でここまで巨大な企業がありませんが、それは保険制度の差によるものなのかもしれません。

米国の大手ヘルスケア関連企業といえば今回紹介するユナイテッドヘルスケアとジョンソンエンドジョンソンやアッヴィがあげられます。

(過去に記事を作成しておりますので、こちらからご参照ください)

ここで、直近5年間のユナイテッドヘルスの株価推移について簡単にご紹介します。

2020年のコロナ前は上下を繰り返しなかなか上昇しませんでしたが、パンデミック直後は急落したものの、その後はすぐに回復し、現在まで右肩上がりで順調に上昇を続けています。

それではここからは主にIR情報から得られる情報をまとめましたので、詳しく見ていきましょう。

業績

売上高・営業利益・純利益

まずはユナイテッドヘルスの業績について詳しく見ていきましょう。

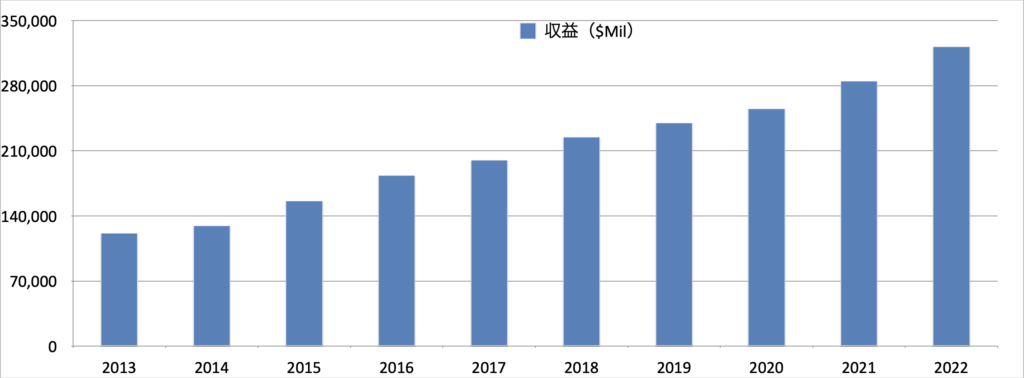

まずは収益についてです。

直近10年間では右肩上がりで成長しており、年平均で10%を超える成長率で推移しています。

背景には、ユナイテッドヘルスは米国における事業の割合が大きく、米国内のヘルスケアマーケット自体の拡大に伴い着実にその需要を取り込むことができた点が挙げられるかと考えられます。

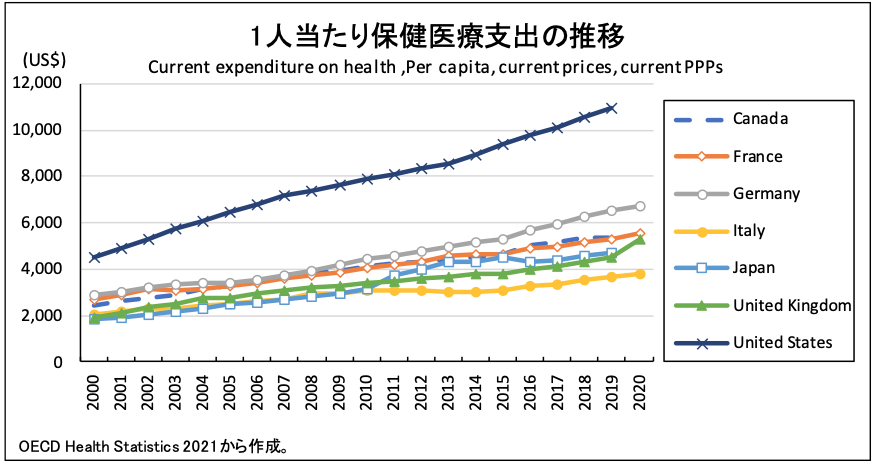

こちらは各国の一人当たりの保険医療支出について2020年からの推移を示したものですが、各国右肩上がりで上昇していることがわかることに加え、米国の規模感と成長率が突出していることがわかりますね。

マーケット自体が成長しており、また健康保険分野ではユナイテッドヘルスがトップのシェアを誇っていますから、今後も収益の向上が期待されます。

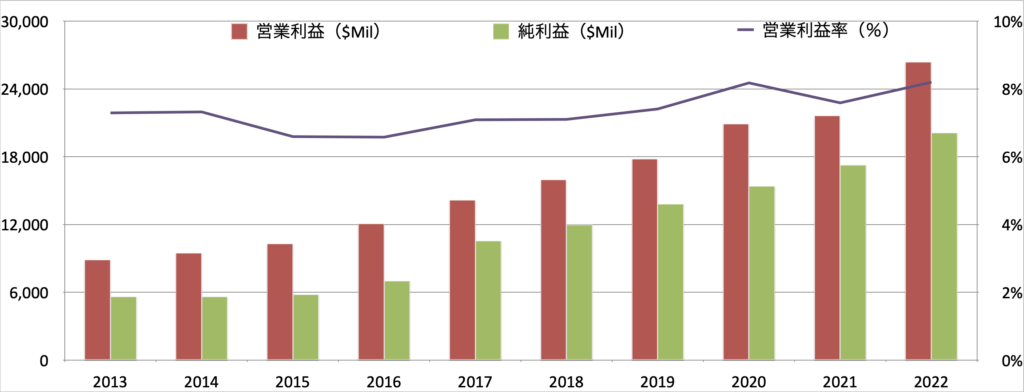

次に営業利益(率)と純利益を見てみましょう。

営業利益は収益の拡大とともに右肩上がりで上昇しており、こちらも直近10年間の年平均で10%を超えています。

営業利益率はほぼ横ばいで推移しており、平均7%となっています。

ある程度原価もかかるビジネスモデルであり、直近ではスマートヘルスケアの台頭により利益率の向上が期待できるかもしれませんが、主力事業の保険分野では低い利益率のようですので、大きくは変わらないでしょう。

最後に純利益ですが、こちらも営業利益の成長とともに順調に成長していることがわかります。

全体感としてはやはり収益の向上がキーポイントになっており、マーケットの成長とともにしっかりと増収・増益を果たすことができており、非常に魅力的な業績推移であると言えます。

セグメント別収益・利益

ユナイテッドヘルスのセグメントは主に”UnitedHealthcare”と”Optum”の2つに大別されます。

Optumセグメントはテクノロジーとデータを活用して、より健康になるためのツールやガイダンスを提供しており、3つの事業に分かれますが、その内容は以下の通りです。

- UnitedHealthcare :個人および企業、政府機関向けに医療保険プランとサービス、幅広い医療保険商品を提供。(2022年末時点で保険プランの対象者数は5170万人に到達)

- Optum Health:医療保険データをもとに医師や医療施設などを患者に紹介

- Optum Insight:医療関係機関や医師などに情報、分析、ソフトウエアといった情報・データ、ツールを提供して経営を支援

- Optum Rx:薬剤給付管理など薬局へのサービス

Optumセグメントはいわゆる「スマートヘルスケア」分野としてカテゴライズされると考えられます。

スマートヘルスケア商品・サービスは、IoT(モノのインターネット)や仮想・拡張現実(VR/ AR)、ビッグデータなどの技術を用い、本来対面でしか行えないような医療関連サービスを遠隔操作などの機能で便利にしたり、データ収集・管理を自動化したりすることが期待されています。

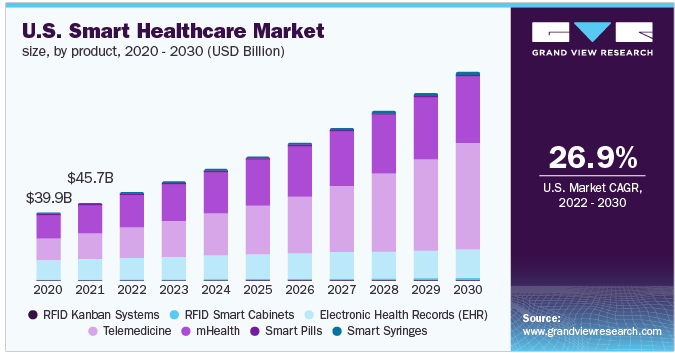

こちらは米国における「スマートへルスケア」のマーケット推移を示したグラフです。

2021年時点でマーケットの規模感は457億ドル(約6兆円)となっており、2022年から2030年までで26.9%と驚異的な成長率が見込まれており、このシェアをどの程度取れるか、各ヘルスケア企業は戦略を練っているところでしょう。

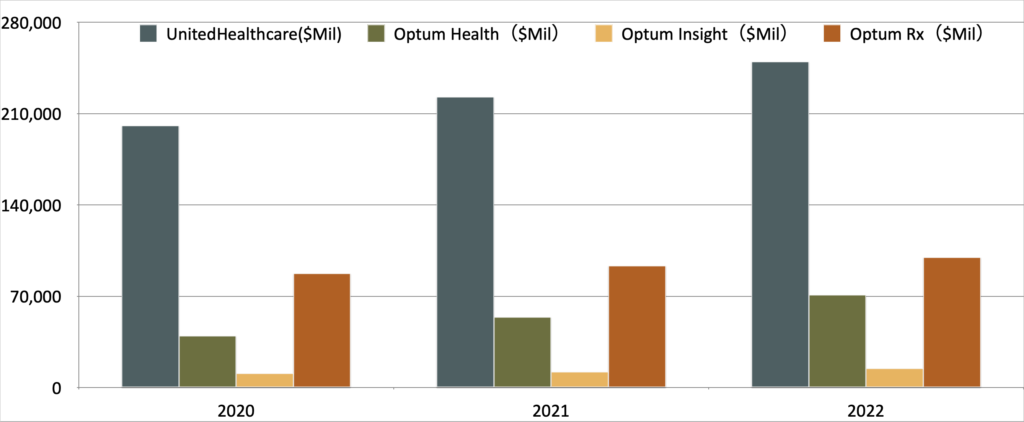

さて、それではユナイテッドヘルスにおける各セグメント・事業の収益推移を確認してみましょう。(※Optumは調整前の数字です)

各セグメントや事業ともに順調に収益を伸ばしていることがわかりますね。

やはりユナイテッドヘルスの主力は医療保険プランなどを提供するUnitedHealthcareセグメントとなります。

一方で、テクノロジーを使ったOptumセグメントもそれぞれ収益を拡大しているようであり、特にOptum Health事業では年平均30-40%と高い成長率で推移していることが確認できます。

ヘルスケア分野でもテクノロジーを用いた新たなサービスの需要は大きいようであり、積極投資で事業を拡大しているためこれからさらに成長していくことが期待されます!

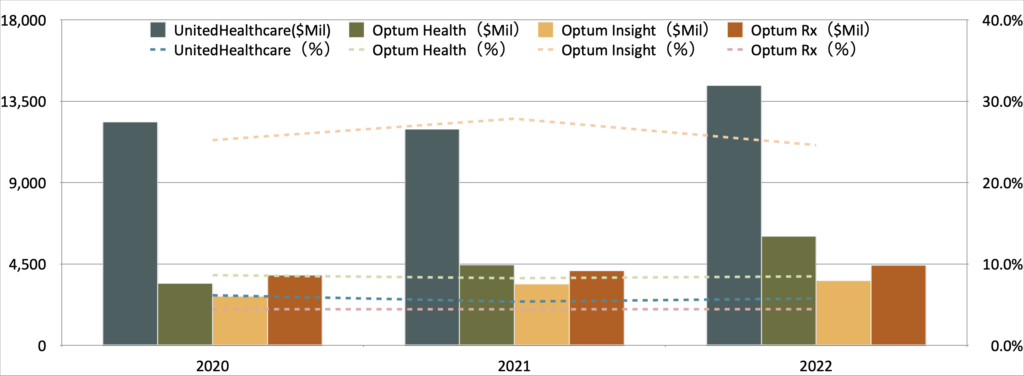

次に各セグメントの営業利益(率)を確認してみましょう。

棒グラフの営業利益の推移をみてみると、やはりUnitedHealthcareセグメントは収益が大きいため突出しています。

しかしながら、営業利益を見てみると5%前後とあまり利益率が高くない事業であることも見えてきますね。

また、成長著しいOptum Health事業の利益貢献も年々大きくなっており、収益同様に年平均で30-40%の成長を果たしています。

営業利益率は10%には満たない水準ですが、収益の拡大とともに利益貢献度が大きくなっていくことが期待されます。

また、Optum Insight事業は25%程度の営業利益率を出しており、その他セグメント・事業と比較しても非常に高い水準で推移していることがわかります。

データツールを利用したコンサルのような事業を展開しているため、高い利益率を実現できているようです。

BPS・EPS・ROE

次にBPS、EPS、ROEについてです。先に各指標について簡単に解説します。

BPS:Book-value Per Shareの略称。1株当たり純資産であり、企業の安定性を測る指標。

計算式は、純資産÷発行済み株式数

EPS:Earnings Per Shareの略称。1株当たり純利益であり、企業の収益性を測る指標。

計算式は、当期純利益÷発行済み株式数

ROE:Return On Equityの略称。企業の自己資本(株主資本)に対する当期純利益の割合であり、企業の効率性を測る指標。

計算式は、当期純利益 ÷ 自己資本 または EPS÷ BPS

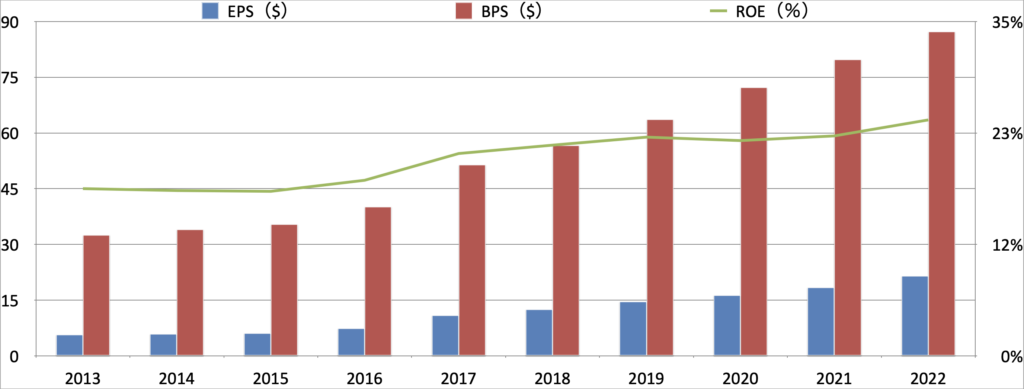

各指標の推移を見てみましょう。

まずは赤棒グラフのBPSですが、順調に右肩上がりで上昇し続けていることが読み取れますね。

上記の通り、増収・増益を続けていった結果、純資産が積み増しされて、BPSも伸ばしていくことができたものと考えられます。

財務の安定性という観点では全く心配のいらない点は、投資判断において好材料となりそうです。

次に青棒グラフのEPSですが、こちらも成長著しく利益の成長に伴いしっかりと上昇してきていますね。

直近の10年間で4倍近く成長しており、驚異的なスピードです。

また、緑の折れ線グラフのROEは、なだらかに上昇するグラフとなっていますね。

直近のFY22では25%近い値まで上昇してきており、非常に資本効率性が高いこともわかります。

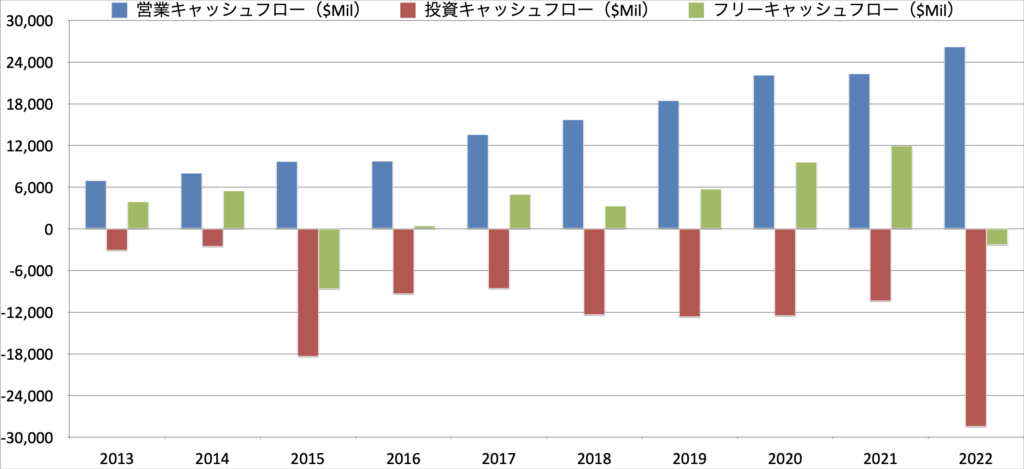

キャッシュフロー

次に、キャッシュフローを見ていきます。こちらも簡単に各項目を解説します。

営業キャッシュフロー:

本来の営業活動から得られたキャッシュの動きを示す。営業キャッシュフローが潤沢な企業ほど、外部からの資金調達に依存する割合が少ないため、経営が安定する。

投資キャッシュフロー:

投資活動によるキャッシュの動きを示す。設備投資等による資金流出や有形固定資産の取得・売却、有価証券の取得・売却などの資金運用によるお金の増減を表す。

フリーキャッシュフロー:

税引後営業利益に減価償却費を加え、 設備投資額と運転資本の増加を差し引いたもの。営業キャッシュフローと投資キャッシュフローの和により算出される。

ユナイテッドヘルスのキャッシュフローの推移を見てましょう。

まずは営業キャッシュフローについてです。

収益の拡大とともに順調に右肩上がりで成長していることが分かりますね。

具体的には、FY13は70億ドル程度だったのが、FY22には262億ドルまで伸び、その規模は3-4倍程度にまでなっています。

営業キャッシュフローは本業から得られるキャッシュを表していますから、高い成長率で推移していることは非常にポジティブな材料となります。

次に、投資キャッシュフローをご覧ください。

毎年マイナスを計上しており、一定程度の投資を行なっていることが読み取れます。

特に、FY22は過去10年間で最も大きなマイナスを計上していますが、在宅医療LHCグループを54億ドル(約6600億円)で買収すると発表するなど、積極的な投資姿勢を示しています。

最近ではコロナの影響もあってでしょうか、より一層デジタル医療分野への投資を加速させているようです。

既存の事業でも十分に稼ぐことができていますが、将来の収益源の確保のためにしっかりと投資を行なって事業を拡大されている点は非常に魅力的に感じますね。

営業キャッシュフローと投資キャッシュフローの和で表されるフリーキャッシュフローはFY15とFY22を除きプラスとなっています。

基本的に営業キャッシュフローは大幅にプラスをキープしており、さらには直近10年間でその規模を3-4倍にするなど、素晴らしい数値をあげていますが、5年に1度くらいのペースで営業キャッシュフローを上回る規模で投資を行なっているようですね。

その結果、FY15とFY22はマイナスとなっていますが、営業キャッシュフローは今後も順調に成長して行くことが期待されますので、全く問題ありません。

フリーキャッシュフローは企業買収によるさらなる投資や投資家への還元策の原資となりますので、基本的にプラスを維持していることは非常にポジティブなデータと言えます。

配当・自社株買い

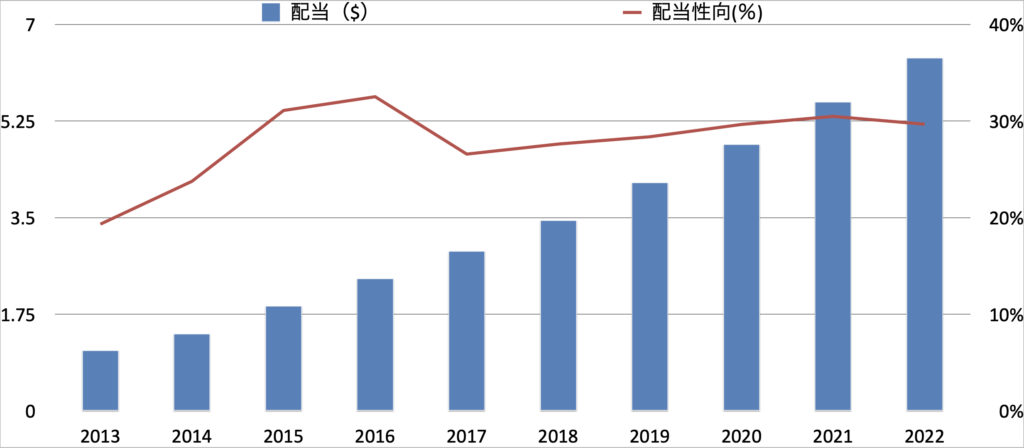

次に、ユナイテッドヘルスにおける株主還元の状況について見ていきましょう。

配当

配当についてはこちらのグラフをご覧ください。

ユナイテッドヘルスは2010年以降で連続増配を続けてきています。

上記の通り、年々順調に収益、利益を拡大してきており、大型投資を実施してもなお配当による株主還元を行ってくれる企業は非常に魅力的ですよね。

尚、3月8日(水)時点の株価は$473.88ですので、配当利回りは1.35%となります。

ユナイテッドヘルスは高配当銘柄とは言えませんが、その代わり後述の通り大きな規模の自社株買いを行うなどすることにより株価を上昇させていますので、インカムゲインを狙える銘柄なのかなと思いますね。

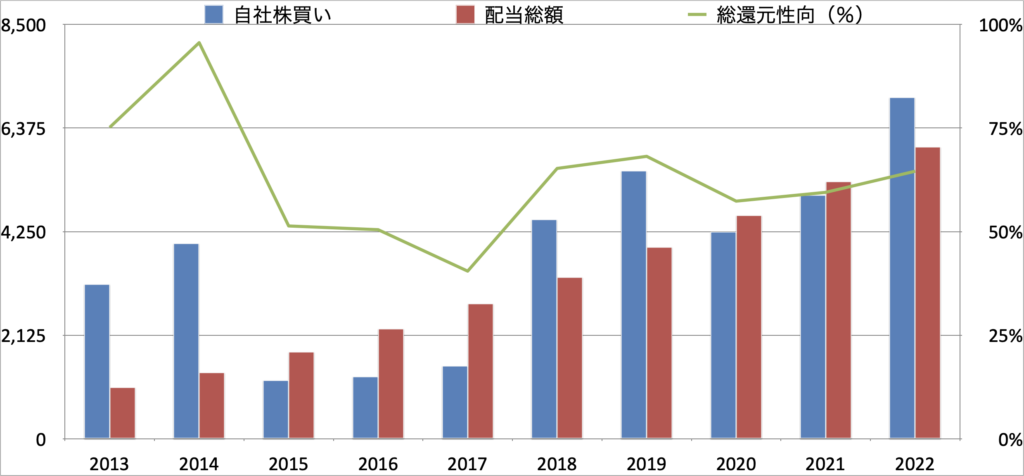

自社株買い

自社株買いと共に総還元性向の推移を見てみましょう。

前述の通り毎年増配しておりますので、配当総額は右肩上がりで上昇しています。

また、自社株買いについてもFY17-18は減少したものの、それ以降はものすごいペースで増額していっていることがわかりますね。

配当+自社株買いにより、株主への還元は手厚くなっており、こちらも大変魅力的といえます。

総還元性向は直近で60-70%で推移しており、こちらも安定して抑制されています。

まだまだ余力を残しておりますので、今後もしっかりと還元してくれるでしょう。

株価

S&P500との比較

最後に、ユナイテッドヘルスの株価推移を見てましょう。こちらは過去5年間のS&P500との比較です。

青がユナイテッドヘルス、橙がS&P500の過去5年間における増減率を表しています。

グラフの通り、直近5年間の推移を比較すると、コロナ前がどちらもほぼ同様の動きを見せており、あまり差がありませんでしたが、コロナ後は明らかにユナイテッドヘルスがS&P500をアウトパフォームしていることがわかりますね。

コロナの影響もありますます健康需要が上昇していくことが予測される中で、米国の巨大ヘルスケアマーケットのシェアを抑えていることもあり、ユナイテッドヘルスに対しての期待が高まっていることが株価で示されていると考えられます。

J&J、アッヴィとの比較

こちらは過去5年間のジョンソンエンドジョンソン、アッヴィとの比較です。

青がユナイテッドヘルス、橙がジョンソンエンドジョンソン、水色がアッヴィの過去5年間における増減率を表しています。

グラフの通り、直近5年間の推移を比較すると、圧倒的にユナイテッドヘルスのパフォーマンスが優れていることがわかります。

ジョンソンエンドジョンソンやアッヴィはユナイテッドヘルスと比較すると配当による株主還元をより強化しています。

そのため、一概に両社よりもユナイテッドヘルスがリターン面で優れているとは言えないかもしれませんが、これほど株価で上昇していればインカムゲインがかなり期待できるのではないでしょうか。

最後に

今回は世界を代表する巨大ヘルスケア企業の”ユナイテッドヘルス”についてご紹介しました。

ポイントをまとめると以下となります。

✔️米国のヘルスケアマーケットの拡大ととも増収・増益を達成、右肩上がりで順調な成長を継続

✔️従来の医療保険サービスに加えスマートヘルスケア分野でも投資を実行し将来の収益源を確保

✔️2010年以降連続増配を継続しており、近年では自社株買いの規模も拡大中

✔️株価はコロナ後にS&P500を凌駕、圧倒的なパフォーマンスで競合他社とも大きく差をつける

ユナイテッドヘルスは米国におけるヘルスケアマーケットの拡大とともに収益を着実に計上しており、右肩上がりで順調に成長を果たしてきました。

従来の医療保険サービスを提供するUnitedHealthcareセグメントが収益の過半数を占め、現在も同社における収益基盤となっていますが、テクノロジーの発展とともにスマートヘルスケアが注目されてきていることもあり、Optumセグメントの成長も見逃せません。

近年では在宅医療サービスを提供する企業を大型買収するなど、ますます注力していくことが予測されています。

スマートヘルスケアマーケットも今後は年平均で25%程度の成長が見込まれていることから、この分野へ投資を加速することでユナイテッドヘルスの収益構造も変化していくかもしれませんね。

株主還元の観点でも2010年以来10年以上の増配を実施しており、フリーキャッシュフローが潤沢であることから今後も増配していくことが期待できるでしょう。

また、自社株買いの規模も拡大してきており、株主還元策の強化が図られていることがわかります。

さらには株価はS&P500を凌駕しており、圧倒的なパフォーマンスを見せています。

巨大産業となっているヘルスケア分野で投資を検討されている方であれば、必ずチェックしておきたい銘柄であることは間違い無いと言えそうです!

これからも皆さんの投資判断のサポートとなる情報を発信していきますので、宜しければご参考にしてください!

今回は以上となります。ご覧いただきありがとうございました。

背徳太子

ブログ1年目の駆け出しブロガーです。

社会人をスタートさせ2年半程度で資産1,000万円まで到達しました。

本ブログでは、個別銘柄の分析、企業決算情報、経済ニュースなどを中心にして皆さんの投資判断の一助となるような情報発信をしています。

Twitterでも日々のニュースに対する所感や意見等つぶやいておりますので、ぜひご興味がございましたらフォロー下さい!

(参考記事はこちら)

コメント