(※2023/2/8(水)に更新しました)

今回はオイルメジャーの一角であるシェル(Shell)をご紹介します。

皆さんは以下のような悩みを抱えたことはないでしょうか。

✔️米国株投資を始めてみたいけど、失敗はしたくない!

✔️米国企業は決算書が英語なので分かりやすく解説してほしい!

✔️具体的に何に投資したら良いのかよく分からないので、おすすめの銘柄があれば教えてほしい!

コロナ禍をきっかけとして個人の株式投資が話題になり、投資未経験者の方でも”インデックス投資”といった言葉を見聞きする機会が多くなったのではないでしょうか。

さらに、2024年から始まる新NISA制度の開始に向けて、「インデックス投資も良いけど、せっかくであれば個別銘柄への投資もやってみたい」という一歩進んだ意欲的な方もいらっしゃるかと思います。

しかしながら、いざ投資をしてみたいと思っても、無数にある銘柄から一つ選ぶのは至難の業と言えます。

そこで、そんな疑問や悩みの解決の一助となればと思い、個別銘柄について記事にしています。

今後の投資判断のヒントとなる情報を発信していきたいと考えておりますのでぜひご一読ください。

会社概要

それでは今回ご紹介する”シェル”について会社概要から簡単にご紹介していきます。

シェル(英:Shell plc./ティッカー:SHEL/旧称:ロイヤルダッチ・シェル)は英ロンドンに本社を置く石油・天然ガスなどのエネルギー関連事業をグローバルに展開している企業です。

シェルの歴史は19世紀にまで遡ります。

最初はカスピ海から輸入した貝殻を加工して制作した工芸品の販売から事業をスタートさせます。(ちなみに会社のシンボルマークはヨーロッパホタテなのは出資者の家紋が由来です)

1897年に本格的に油田開発に成功したことをきっかけとして、石油事業へ進出し、シェル・トランスポート&トレーディング・カンパニーを設立します。

当時としては、初めてとなる採掘から輸送・精製・販売までを一気通貫して手がける「タンカー王」となりました。

その後、現在の”エクソンモービル”の前身の企業との競争が激しくなると、オランダのロイヤル・ダッチと共に共同で石油の権益を確保する動きを見せます。

そして1907年には”ロイヤル・ダッチ/シェルグループ”を結成し、2005年まで事業提携(当時は別々の企業体でした)を100年間続けることとなります。

2005年に両社は合併し、”ロイヤル・ダッチ・シェル”として単一の法人となりました。

その後、税務上の拠点を英国に移し、社名を”シェル”として現在に至ります。

シェルの事業内容としては、エネルギー資源(原油や天然ガス)の探鉱・生産といった上流部門(Upstream)から精製・販売に至る下流部門(Downstream)に渡り、垂直統合的に事業を展開するスーパーメジャー(国際石油資本)の一角とされています。

石油系巨大企業複合体の総称であり、巨大な資本力と政治力をバックグラウンドに持ち、上流から下流まで一期通貫で事業を展開し、シェアの大部分を寡占している。以下企業により構成される。

・エクソン・モービル(米🇺🇸)

・シェル(英🇬🇧)

・BP(英🇬🇧)

・シェブロン(米🇺🇸)

・トタルエナジーズ(仏🇫🇷)

・コノコフィリップス(米🇺🇸)

以前、エクソン・モービルやシェブロンについても解説記事を作成しておりますので、こちらもぜひご一読ください。

その他のオイルメジャー同様にして、シェルは2050年までのカーボンニュートラルを目指すことを公表しており、”net-zero emissions energy business“を会社の戦略の一つに掲げています。

エネルギー業界は石油をはじめとした化石燃料を取り扱ってきており、環境対策はその他業界と比較しても急務であると言えるでしょう。

そのためには、既存のビジネスモデルからの変革が必要であり、シェルはバイオ燃料、水素、電気自動車の充電、太陽光発電や風力発電による電力など、より低炭素エネルギーを提供を開始しています。

直近の目標では、変化のペースを加速させるために、2016 年ベースのレベルと比較して2030 年までに絶対排出量を 50% 削減するという目標を設定しました。

今後、加速度的にクリーンエネルギーへの投資をしていくことが予想されますので、M&Aをはじめとしてシェルの動向には要チェックですね!

ここで、直近5年間の株価の推移について簡単にご紹介します。

2020年のパンデミック時には株価が急落してしまい、コロナ前と比較すると半値以下にまで売られることになりました。

実際、当時は人・モノ・カネの動きが滞ってしまったことで、経済活動は地球規模で鈍化したことから、景気の後退が著しく、エネルギー需要が激減し、石油が余ってしまう状況に陥りましたよね。

原油先物が取引市場初めてとなるマイナスになったことは記憶に新しいと思います。

その後パンデミックが落ち着き、経済活動が元に戻ってくるに従い、資源価格の需要が高まり、シェルの株価も右肩上がりで上昇していくことになります。

特に、2022年に入ると、ロシアによるウクライナ侵攻の影響により、資源価格の高騰は加速度的に進みました。

オイルメジャーをはじめとして、各エネルギー企業の株価が上昇していく中で、シェルも買いが先行する状況でした。

チャートをご覧いただきましたら分かるとおり、すでに株価はパンデミック前の水準まで回復しています。

それではここからは主にIR情報から得られる情報をまとめましたので、詳しく見ていきましょう。

業績

売上高・営業利益・純利益

まずはシェルの業績について詳しく見ていきましょう。

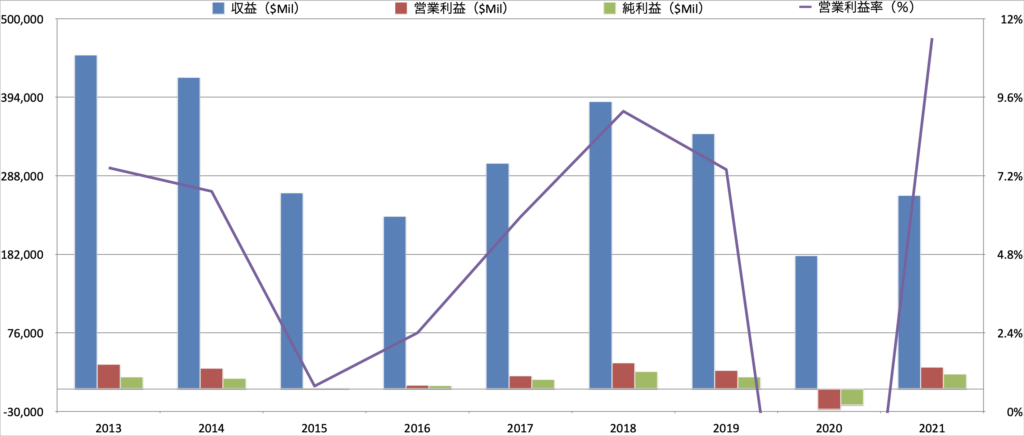

青の収益に着目して大まかな推移を見ていきます。

ご覧の通りFY13 からFY16にかけて一度大きく収益を減退させており、FY18にかけて一度回復、さらにその後FY20には再び悪化していることが分かり、浮き沈みが非常に激しく不安定なグラフになっていることが確認できます。

ここでWTI原油価格のグラフを見てましょう。

上記シェルの収益と原油価格に強い相関関係があることが確認できるかと思います。

シェルの収益を追っていくにあたり、原油価格はKPIと言えますので、シェル株の購入にあたっては必ず原油価格の動向をチェックいく必要があると言えそうです。

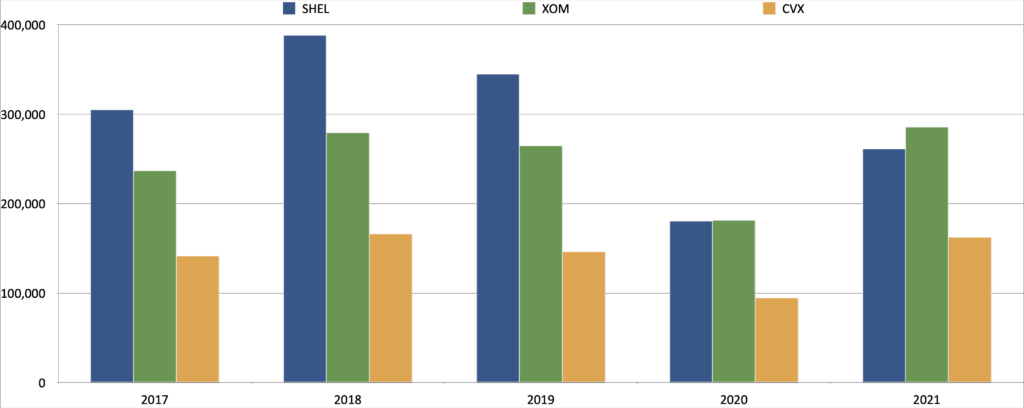

ここで、競合他社との比較のため、直近5年間におけるシェル(SHEL)エクソンモービル(XOM)とシェブロン(CVX)の収益($Mil)を比較してみましょう。

年度ごとの増減については各社で同様の動きを見せていることが確認できますね。

つまり、各社ともにエネルギー価格と相関関係が強く、ボラティリティが非常に高い事業モデルとして共通しています。

FY17~19ではシェルが競合他社を引き離していましたが、FY20からはエクソンモービルがわずかにシェルを上回る結果となっていますね。

競合間での規模感の違いや直近の収益動向が視覚的にご確認いただけたかと思います。

次に営業利益(率)を見てみましょう。

こちらも収益の浮き沈み同様の動きをしておりますが、市況が悪化した時でも過去約10年程度は赤字を計上することはなかったのですが、FY20には原油の暴落に伴い、赤字を計上することになります。

これは競合他社も同様であり、基本的には原油をはじめとした資源価格が低迷した時には、権益獲得による償却費などのコストを上回るほどの利益を上げることが出来ずに赤字を計上することになります

また、過去の推移を見てみると、市況が良い時でも営業利益率は10%には及ばない水準であることが確認できますね。

エネルギービジネスは取り扱う資産規模が大きく収益も巨額となりますが、一方で権益を取得するのにもまた巨額の投資が必要となりますので、原価も大きくなり、その結果として営業利益率はそれほど高くないビジネスとなることがわかります。

最後に純利益ですが、こちらも資源価格の市況により浮き沈みがあり、不安定なグラフであることが読み取れますね。

収益から純利益まで見てきましたが、いずれも原油をはじめとしたエネルギー価格との相関関係が強いことが確認できますので、業績や株価の動向が予測をすることが比較的容易な銘柄であると言えるかもしれません。

セグメント別利益

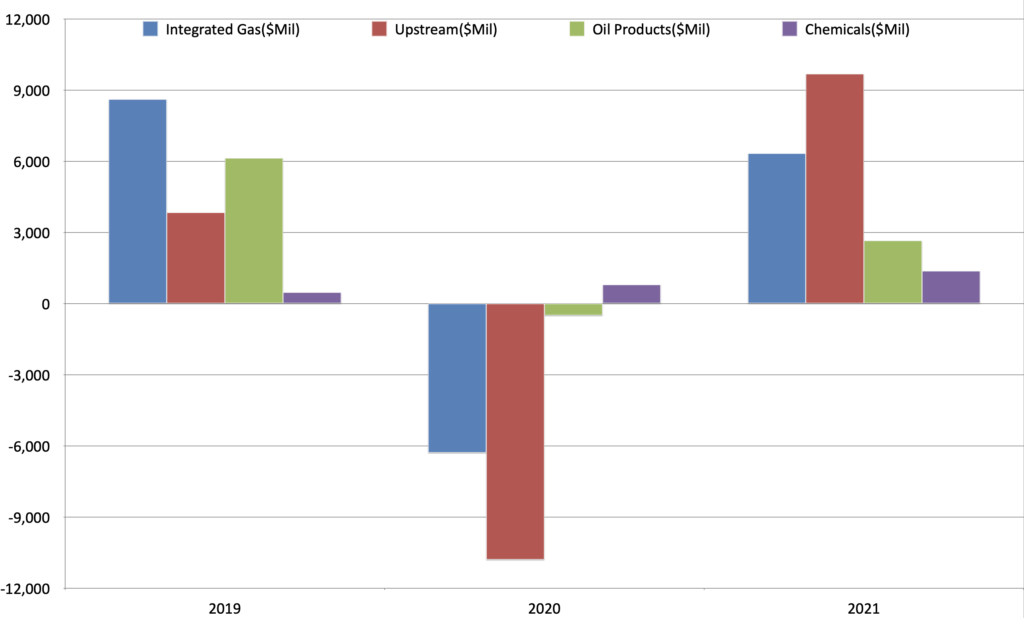

セグメント別に直近3年間の利益推移を見てみましょう。

各セグメントの概要は以下のとおりです。

- Integrated Gas:主に液化天然ガス(LNG)を取り扱うセグメント

- Upstream:石油やガスの開発など上流部分(Upstream)を担うセグメント

- Oil Products:石油の精製やガソリンをはじめとする下流(Downstream)を担うセグメント

- Chemicals:産業用の化学品を製造・販売するセグメント

年度によって割とバラバラの傾向であり、一概には言えませんが、シェルの主要事業はIntegrated Gas,Upstream,OilProductsセグメントであり、各セグメントともに市況によって大きく増減することが分かりますね。

セグメント別の収益や利益は競合他社と比較してみると、各社の特徴が見えてきて面白いと思いますので、細かく分析されてみたい方は他記事を合わせてご覧ください。

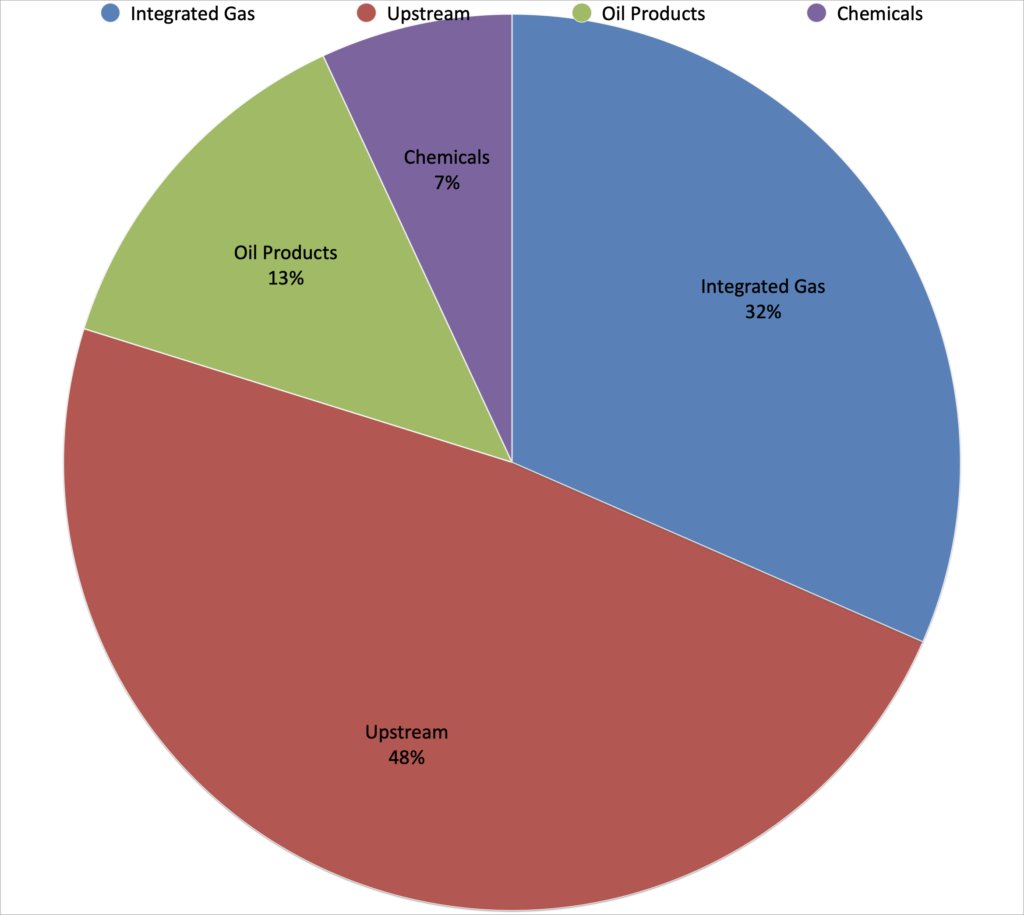

FY21におけるの各セグメントでの利益割合は以下の通りです。

FY21はIntegrated GasとUpstreamセグメントで80%を超える割合を占めており、市況の恩恵を享受して業績を伸ばしてきていることが分かります。

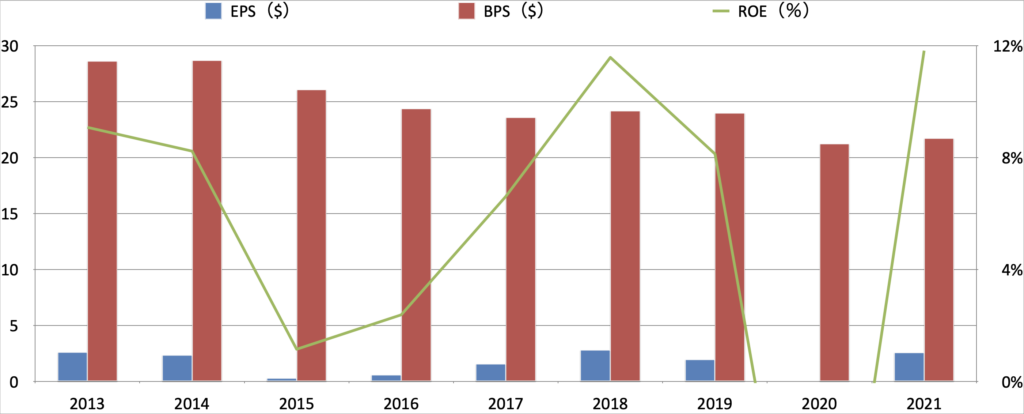

BPS・EPS・ROE

次にBPS、EPS、ROEについてです。先に各指標について簡単に解説します。

BPS:Book-value Per Shareの略称。1株当たり純資産であり、企業の安定性を測る指標。

計算式は、純資産÷発行済み株式数

EPS:Earnings Per Shareの略称。1株当たり純利益であり、企業の収益性を測る指標。

計算式は、当期純利益÷発行済み株式数

ROE:Return On Equityの略称。企業の自己資本(株主資本)に対する当期純利益の割合であり、企業の効率性を測る指標。

計算式は、当期純利益 ÷ 自己資本 または EPS÷ BPS

各指標の推移を見てみましょう。

まずは赤棒グラフのBPSですが、全体感として右肩下がりで減少していることが読み取れますね。

シェルの発行済み株式数は直近で減少傾向にありますので、計算式上、BPSは上昇しやすい状態になっています。

一方で、FY21こそ回復傾向を示したものの、特にFY20は損失を計上して利益剰余金が棄損され、積みますことが出来ていないことから、純資産が減少しています。

BPSは右肩上がりの成長を実現できていない状況にありますが、FY21で自己資本比率は43%程度と財務的な問題は今のところないと言って良いでしょう。

次に青棒グラフのEPSですが、こちらも利益の大きな増減要因と同様にして不安定な推移を示していることが確認されますね。

FY21こそFY19の水準に戻ってきましたので、今後の上昇を期待したいところですが、米国の利上げに伴うリセッション懸念も広がっていますし、欧州の暖冬の影響により、天然ガス価格が抑制されているなど、外部環境によってシェルの業績は流動的です。

市況による影響を全面に受ける事業モデルですので、EPSを予測する際にも、エネルギー価格の動向は必ずチェックするようにしてください。

緑の折れ線グラフのROEは、12%以内のレンジで乱高下しています。

どうしても利益の変動が大きいので、EPSが不安定となり、その結果としてROEは乱高下してしまいますね。

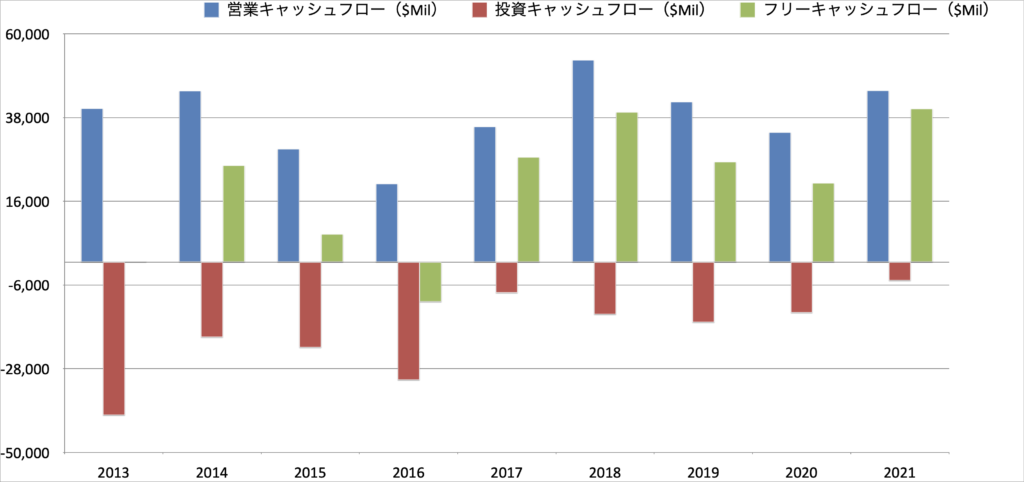

キャッシュフロー

次に、キャッシュフローを見ていきます。こちらも簡単に各項目を解説します。

営業キャッシュフロー:

本来の営業活動から得られたキャッシュの動きを示す。営業キャッシュフローが潤沢な企業ほど、外部からの資金調達に依存する割合が少ないため、経営が安定する。

投資キャッシュフロー:

投資活動によるキャッシュの動きを示す。設備投資等による資金流出や有形固定資産の取得・売却、有価証券の取得・売却などの資金運用によるお金の増減を表す。

フリーキャッシュフロー:

税引後営業利益に減価償却費を加え、 設備投資額と運転資本の増加を差し引いたもの。営業キャッシュフローと投資キャッシュフローの和により算出される。

シェルのキャッシュフローの推移を見てましょう。

営業キャッシュフローは常に黒字を維持しており、収益同様に原油価格と相関関係が確認できるものの、非常に高い水準で推移していることが確認できます。

環境対策が急務とされる業界において、次の時代で稼ぎ続けるためには先行投資が欠かせませんが、その投資原資となるのは本業からの稼ぎに他なりません。

そのため、営業キャッシュフローが大きなプラスの値で推移していることは安心材料となりますね。

次に、投資キャッシュフローをご覧ください。

直近5年間はやや減少傾向にありますが、常にマイナスを計上しており、投資活動を断続的に行ってきたことが分かりますね。

上述の通り、シェルは2050年までの”net-zero emissions energy business“を掲げており、これの達成には新規投資が欠かせません。

22年後半にはナイジェリアやインドの再生エネルギー関連企業の買収報道もあり、積極的な投資活動が行われていることが分かります。

営業キャッシュフローと投資キャッシュフローの和で表されるフリーキャッシュフローはFY16を除いてプラスを維持していることが分かります。

FY16はエネルギー価格の急落により収益が大きく落ち込んだ年であり、投資額も嵩んだ結果、フリーキャッシュフローがマイナスとなってしまいました。

しかし、それ以外の年度では、常にフリーキャッシュフロー黒字を保っており、投資家への還元も行えるほどの資金は手元に残していることが確認されます。

フリーキャッシュフローは投資家への還元策の原資となりますので、ほとんどの年度でプラスを維持していることは非常にポジティブなデータと言えます。

配当・自社株買い

次に、シェルにおける株主還元の状況について見ていきましょう。

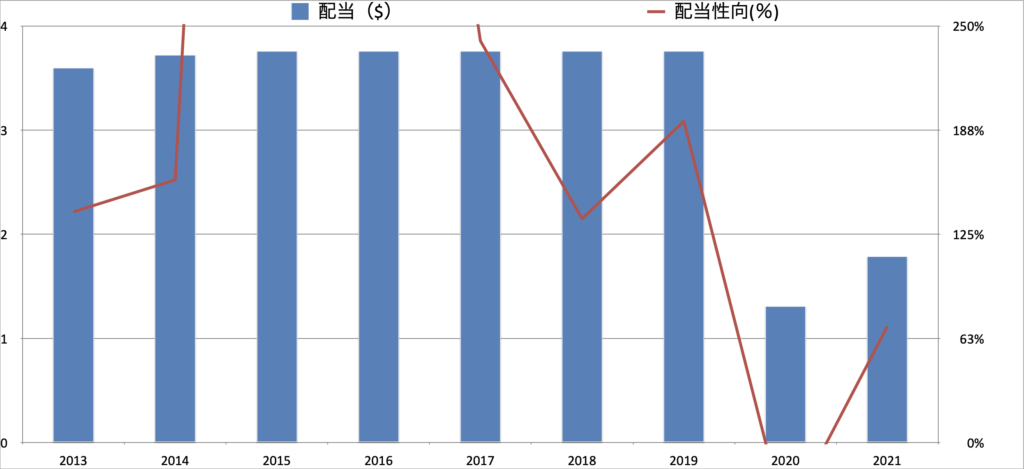

配当

配当についてはこちらのグラフをご覧ください。

ご覧のとおりFY15からFY19まで横ばいで推移していましたが、パンデミックの影響により大きく業績が悪化したFY20には大幅な減配となってしまいました。

具体的にはFY19が1株あたり$3.76の配当を行っていたのに対して、FY20には$1.31まで減少することとなり、これが株価の急落に直結することになります。

その後、FY21には再び増配し株価も回復傾向を示していますが、配当額自体はまだまだパンデミック前の水準までには回復していません。

FY15やFY16はエネルギー価格の急落により業績をかなり悪化させましたが、それでも配当は維持していたため、投資家からも減配リスクを低く見積もられており、高配当銘柄として人気を維持していました。

一方で、パンデミックのような未曾有の事態では、さすがに先行きが見通せず、減配との判断になったと思われますが、これまでの投資家からの期待が外れることになり、失望売りが重なってしまったものと思われます。

また、赤折れ線グラフの配当性向を見てみると、以前までは非常に高い水準で推移(非常に見づらいので一部カットしています)しており、利益以上の配当をしているケースが多くありました。

上述の通りフリーキャッシュフローを大幅なプラスで維持できていれば、過去のような配当額に戻すことも可能かと思いますが、市況の動向を見ながら経営が判断していくことになりそうです。

尚、2月8日(水)時点の株価は$59.61ですので、配当利回りは3.0%となりますので、現在の配当水準でも十分に高配当銘柄の一つです!(ちなみに以前の配当額で計算すると、現在の株価の場合、配当利回りは6.3%となります)

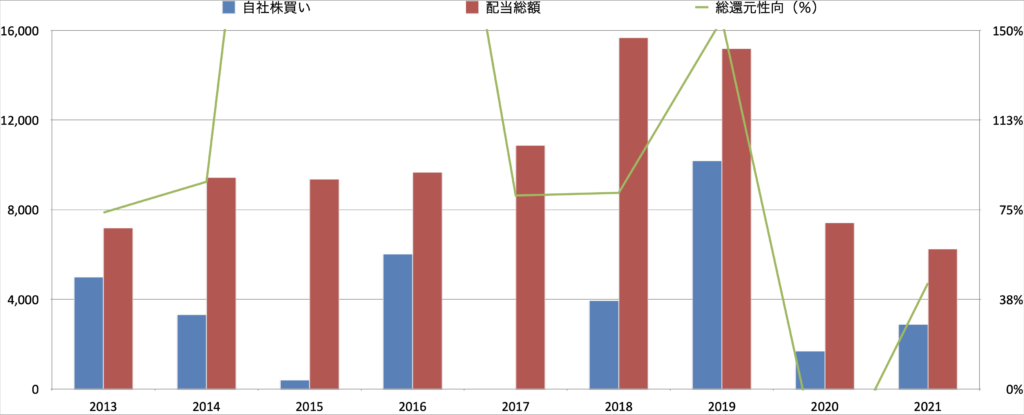

自社株買い

自社株買いと共に総株主還元の推移を見てみましょう。

FY17は自社株買いを行いませんでしたが、それ以外の年度は毎年配当に加えて自社株買いを行い、株主還元にも資本を配分している様子が分かります。

競合他社であるエクソンモービルやシェブロンも同様にして、自社株買いよりも配当による株主還元を重視しているように見受けられ、横並び意識もあるのかもしれませんね。

配当同様にしてFY20のパンデミックの影響により業績を悪化させた以降は自社株買いの規模が縮小してしまっていますが、市況の回復とともに過去の水準程度まで戻してくれると良いのですが、経営陣の判断がどのようになっていくのか、気になるポイントです。

また、配当性向同様にして、総還元性向は非常に高い水準で推移していましたが、パンデミック後は株主還元に消極的なスタンスが顕著となっていますので、だいぶ落ち着いてきました。

株価

S&P500との比較

最後に、シェルの株価推移を見てましょう。こちらは過去5年間のS&P500との比較です。

青がシェル、橙がS&P500の過去5年間における増減率を表しています。

グラフの通り、直近5年間の推移を比較すると、圧倒的にS&P500の方が優れたパフォーマンスを示しており、逆にシェルを保有していた場合は-20%程度悪化している結果となりました。

やはりパンデミックの影響により、FY20に株価が半値以下になってしまった影響は大きく、現在もまだ回復の道中となりますので、厳しい結果となってしまいましたね。

市況の回復を背景に業績を回復させ、過去と同等の水準の自社株買いと配当を発表するとすぐに株価も反応することが期待されますので、今後のシェルのプレスリリースを楽しみに待ちましょう!

オイルメジャーとの比較

青がシェル、橙がエクソン・モービル、水色がシェブロン、黄色がBPの増減率を表しています。

各社ともにパンデミックまでの推移は同様の傾向を示していましたが、エクソンモービルとシェブロンはパンデミック後、エネルギー価格の急騰とともに一気に株価を押し上げ、S&P500を上回るパフォーマンスを見せています。

この2社とそれ以外の2社で明暗を分けることになりましたが、その要因は株主還元策であると言えるでしょう。

S&P500をアウトパフォームしているエクソンモービルやシェブロンは、エネルギー価格の急落により赤字を計上したFY20でさえも増配を行いました。

一方で、シェルは上述の通り半値以下とする減配を発表し、これが株価に直接的な影響を与えたことになったと言えます。

FY21のフリーキャッシュフローと比較しても、シェルはエクソンモービルやシェブロンを上回る金額を計上しており、財務的な観点で差はあるものの、十分に株主還元を強化できる余力があると考えています。

増配やさらなる自社株買いを発表されると、株価は一気に急騰する可能性もあるでしょうから、気になる方はぜひ注目してみてくださいね!

最後に

今回はオイルメジャーの一角である”シェル”についてご紹介しました。

同社の大きな特徴としては、以下となります。

✔️収益は原油をはじめとするエネルギー価格と強い相関関係を示し、特に近年はパンデミックにより悪化✔️営業キャッシュフローは大幅にプラスを維持し、フリーキャッシュフローも堅調に推移

✔️2050年のnet-zero emissions energy business達成に向け再生エネルギー企業を中心にM&Aを加速

✔️FY20に大幅減配を発表したことで株価は急落、S&P500や競合他社のパフォーマンスには大幅に劣後

エネルギー産業はパンデミックにより大きく成長が鈍化し、業績を悪化させた企業が多い業界の一つであり、さらには欧米を中心に進む環境対策が急務となる業界であり、既存のビジネスモデルからの変革が求められています。

22年にはロシアによるウクライナ侵攻の影響もあり、石油や天然ガスといったシェルが手がける事業にとっては収益の向上となる要因もありましたが、国家レベルの経済・安全保障としてのエネルギー戦略に左右される側面もあり、これからも事業環境は刻一刻と変化していくことでしょう。

株価的にはS&P500やエクソンモービル、シェブロンといったオイルメジャーのパフォーマンスには劣後しているものの、業績の回復状況やフリーキャッシュフローの余力に鑑みても、再びパンデミックまでの株主還元策の水準にまで戻すことが期待できますので、この段階で十分に購入を検討するに値する銘柄と考えています。

これからも皆さんの投資判断のサポートとなる情報を発信していきますので、宜しければご参考にしてください!

今回は以上となります。ご覧いただきありがとうございました。

背徳太子

ブログ1年目の駆け出しブロガーです。

社会人をスタートさせ2年半程度で資産1,000万円まで到達しました。

本ブログでは、個別銘柄の分析、企業決算情報、経済ニュースなどを中心にして皆さんの投資判断の一助となるような情報発信をしています。

Twitterでも日々のニュースに対する所感や意見等つぶやいておりますので、ぜひご興味がございましたらフォロー下さい!

(参考記事はこちら)

コメント