(※この記事は2023年1月31日(火)に更新しました。)

今回は本日決算を発表した商船三井の3Q決算についてまとめていきます。

この時期は各企業が続々と決算を発表します。

私が大好きな高配当銘柄を中心に、注目企業をピックアップして内容をレビューしていきますので、ぜひ投資判断のヒントとしていただければ幸いです。

米国の歴史的なインフレやFRBの金融引き締め政策の実行、またそれに伴うリセッション懸念や、まだまだ終わりが見えないロシアによるウクライナ侵攻、原油をはじめとする資源価格の高騰など、事業環境は非常に複雑で先の見通しが困難な状況です。

それゆえに、注目企業の決算を確認することにより、正確な実態を把握することができますので、投資家にとっては大変重要な情報を得る機会となります。

本日レビューするのは人気高配当銘柄の”商船三井”です。

(※当記事のスライドは商船三井の決算発表資料から抜粋してます)

商船三井がFY22 3Q決算を発表

商船三井が1月31日(火)に3Q(4月−12月累計)決算を発表しました。

具体的に決算内容を確認する前に、商船三井の業績をざっくり振り返りましょう。

過去の業績

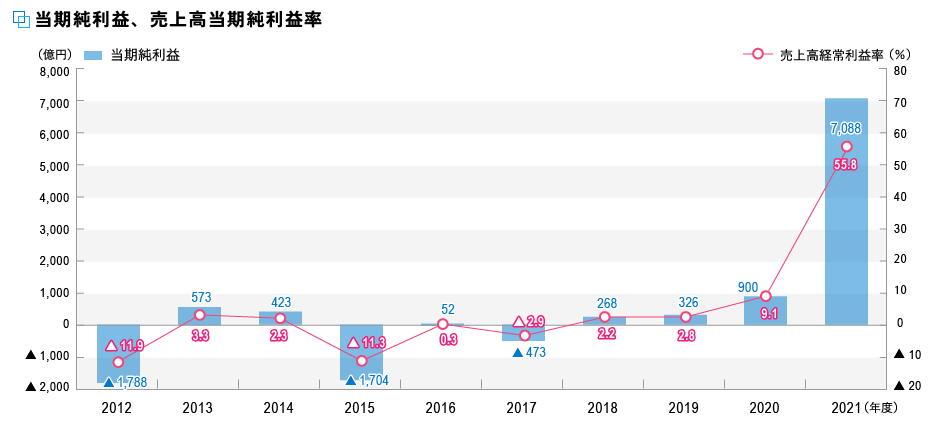

直近10年間の当期純利益は以下のとおりです。

当期純利益に着目すると、2012年度には1,788億円もの赤字計上となり、厳しい事業環境に晒されていたことがわかりますね。

そこから2年間は黒字となりますが、2015年度には再び1,704億円の赤字転落となります。

その後も黒字と赤字を繰り返しますが、18年度から徐々に黒字幅を拡大していき、2021年度には史上最高益となる7,088億円の大幅黒字を達成することになります。

なぜこれほどまでに業績を拡大させることができたのでしょうか。

主なポイントは以下の通りです。

- コロナ禍による巣篭もり需要が拡大し、海上の貨物需要が急増

- サプライチェーンの混乱により、各種船舶の供給力不足

- 航空需要の減退により、航空貨物の供給力が著しく低下

2020年に起きたパンデミックにより、一般企業に務める人たちはテレワークを開始するなどして、自宅で過ごす時間が増えましたよね。

それに伴い、自宅で過ごすためにモノを買う人が増え、いわゆる巣篭もり需要が拡大することになります。

物流のほとんどは海上輸送によって成り立っていると言っても過言ではありません。

何かモノを買おうとすると、海外から輸入するものが多いですが、そのためには貨物船などの船が必要となります。

当然、船の数には限りがありますので、すぐさま奪い合いの状況になります。

そういった背景から、船を使用する際に支払う料金は高騰し、商船三井といった海運会社にとって追い風の状況となりました。

また、パンデミックにより、港で作業するスタッフの数が足りなくなり、港湾作業に遅れが生じることがありました。

当然、少ない人数で、多くの貨物を捌く必要があるのですが、リソースには限界がありますので、その結果、次第に船が渋滞していってしまいました。

それにより、ただでさえ貨物需要の拡大により船の数が足りていないにも関わらず、さらに供給力が落ちてしまい、その需給の引き締めが要因で市況が高騰することになります。

また、最近ではようやく航空需要が回復してきていますが、パンデミック時には旅客需要が大きく減退しましたよね。

通常、私たちが乗る旅客機にも一定数の貨物を載せて運行するのですが、旅客がいなくなると、航空機自体が動きませんので、それが不可能になります。

それゆえに、モノを運ぶ手段が海上輸送のみとなり、上記の通り需給が引き締まっている状況に追い打ちをかけることになりました。

以上、主な要因を挙げましたが、さまざまな要因が重なったことで、海運市況が歴史的な高騰を見せ、商船三井をはじめとする海運会社が立て続けに好決算を発表しました。

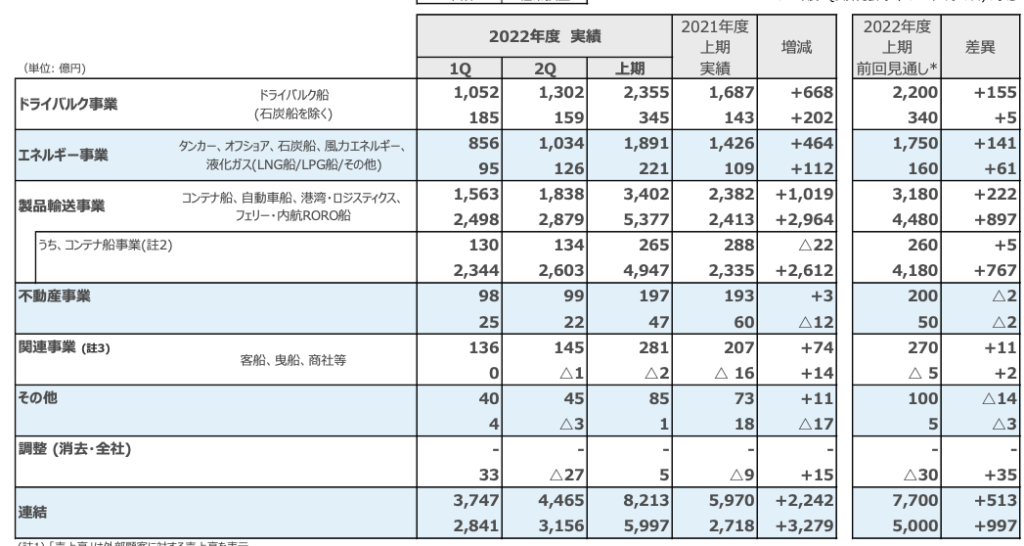

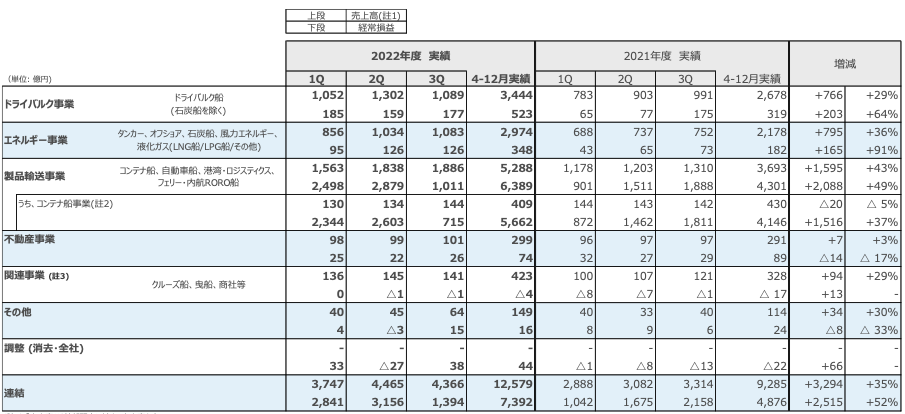

セグメント別の経常利益は下図のとおりです。

「製品輸送事業」セグメントに分類されるコンテナ船事業の増収・増益が大きなウェイトを占め、史上最高益となる業績に大きく貢献することになったことがよく理解できます。

前回の決算発表概要

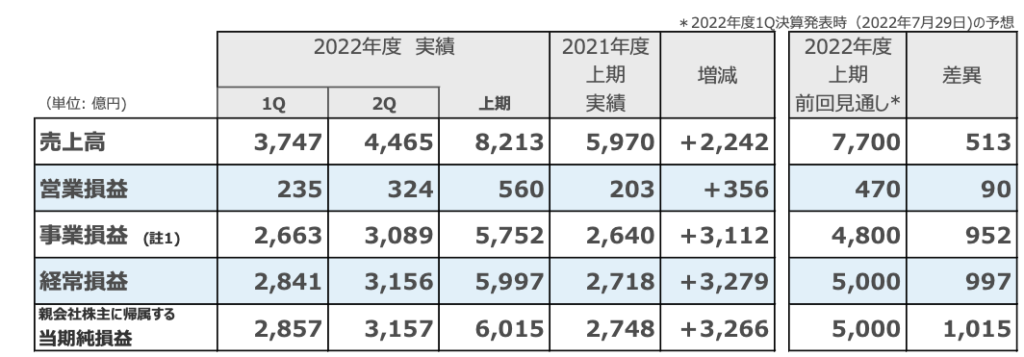

次に、前回の2Q決算について簡単にまとめます。

まずは業績について、期初には当期純利益を5,000億円で設定されていましたが、上期の実績で3,157億円(進捗率は63%)を計上しました。

各セグメントの実績は下図のとおりです。(表の上段は売上高、下段は経常損益を表します)

表のうち、上から三つのセグメントが非常に好調に推移していることが分かりますね。

その中でもやはり「製品輸送事業」は突出しており、そのうちのコンテナ船事業だけで、経常損益は前年同期比+2,612億円、期初の予想と比較しても+767億円と大幅に上回る結果を残しています。

すでに市況のピークアウトを迎えているとは言え、引き続きコンテナ船の旺盛な貨物需要・賃率が上期後半まで持続したことを要因として述べられていました。

また、例年に比べ、2022年は円安が進行しましたよね。

海運業界は基本的にドル貨での商売となりますので、為替の影響も大きく貢献することになりました。(為替レートは上期実績:¥130.98/$、前年同:¥109.41/$)

このような背景により、上期時点で期初の予想を達成する見込みが強まったことで、業績予測を上方修正することを発表されました。

当期純損益は+900億円の7,900億円に設定され、2期連続の史上最高益を達成する目標を打ち立てています。

上期時点での純利益は6,015億円ですので、すでに進捗率は76%超の水準であり、これでもやや保守的のように見えますが、為替や海運市況の見通しは難しいため、仕方がなかったかもしれません。

また、1株あたりの配当金を期初予想の500円から+50円となる550円に増配することを発表しました。

これにより、当時の株価で配当利回りは18〜19%の水準になり、高配当銘柄の中でもダントツの利回りを誇る銘柄となり、多くの投資家からさらに注目されることになりました。

好調な業績をおさめているだけでなく、きちんと株主へ還元する施策を進められていますね。

以上、簡単に前回の2Q決算を振り返ると、非常に好調に進捗していることが確認され、さらには株主還元をかなり強化しており、ホルダーにとっては非常に満足のいく決算内容だったと思います。

さて、今回の3Q決算の内容はどうだったのでしょうか。詳しく見てみましょう!

決算概要

3Q決算の概要まとめ

商船三井が発表したスライドを用いてご説明します。

以下ポイントをまとめます。

- 売上高はエネルギー、自動車船事業の堅調や為替により前年同期比+3,294億円の増収

- 経常利益は主要3セグメントの好調な市況や為替影響により前年同期比+2,515億円の増益

- 当期純利益は7,232億円で前年同期比+2,360億円を達成し、すでに昨年度の通期業績を上回る

今回の決算ですでに当期純利益は7,232億円に到達し、昨年の史上最高益である7,088億円を3ヶ月残した状況で達成してしまいました。

要因としては、主要3セグメントの引き続き好調な市況と円安ドル高による為替の影響が主にあげられています。

それでは各セグメントごとの実績を見ていきましょう。(表の上段は売上高、下段は経常損益を示しています)

以下経常損益についてポイントをまとめます。

- ドライバルク事業は523億円と前年同期比+203億円(+64%)で大幅改善

- エネルギー事業は348億円と前年同期比+348億円(+91%)でほぼ倍増

- 製品輸送事業のうち、コンテナ船事業は5,662億円と前年同期比+1,516億円(+37%)でさらに増益

主要3セグメントはいずれも大幅に増益を達成しており、まだまだ市況の高騰を十分に取り込めていることが表から読み取ることができます。

注目のコンテナ船事業ですが、港湾混雑の緩和(供給回復)や、世界経済の減速(需要減退)を受け、8月半ば以降輸送需要が減少、短期運賃市況が下落しました。

それにより、3Q(10~12月)は前年同期比減益となるも、9か月累計では前年比高値で成約した期間契約が利益貢献し、増益となりました。

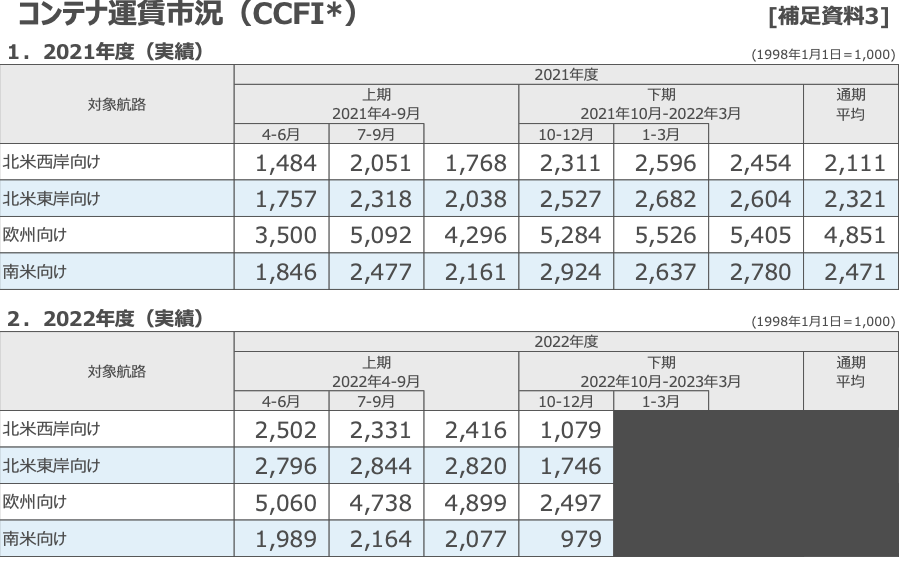

コンテナ船の市況については下図をご覧ください。

上期までは各航路で前年同期比プラスを維持していましたが、3Q(10-12月)では1,000ポイント程度下落し、前年同期比で半値以下となっています。

累計で算出すると、平均を取ってまだまだ前年同期を上回ることができていますが、明らかにバブルが弾けたような推移を見せていますので、この先は市況悪化の影響が懸念されます。

通期業績予想

今期の業績は3Qの段階で当期純利益が前年の通期を上回るなど、非常に好調に推移してていることが確認できましたね!

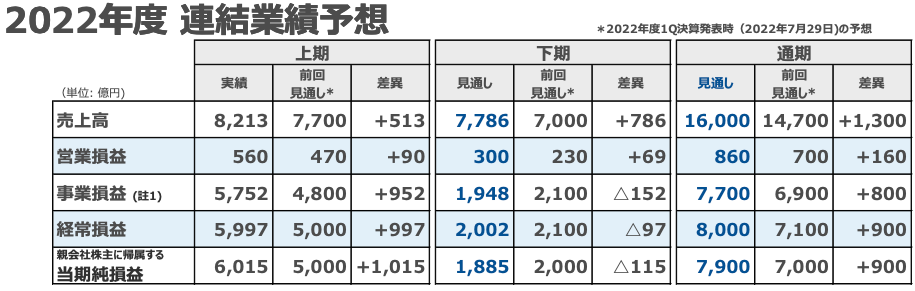

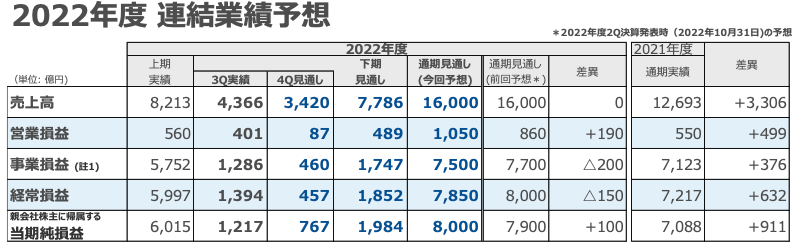

この結果を受け、通期業績予想は下図のように修正しています。

当期純利益は前回までの7,900億円から+100億円となる8,000億円と上方修正されています。

3Qまでに7,232億円を計上しているので、すでに進捗率は91%超となり、かなり保守的な設定のような印象を受けてしまいます。

経常損益に着目すると、前回予想の8,000億円から-150億円の7,850億円に下方修正することになり、やはりコンテナ船事業が想定以上の市況悪化していることが影響しているようにも見えますね。

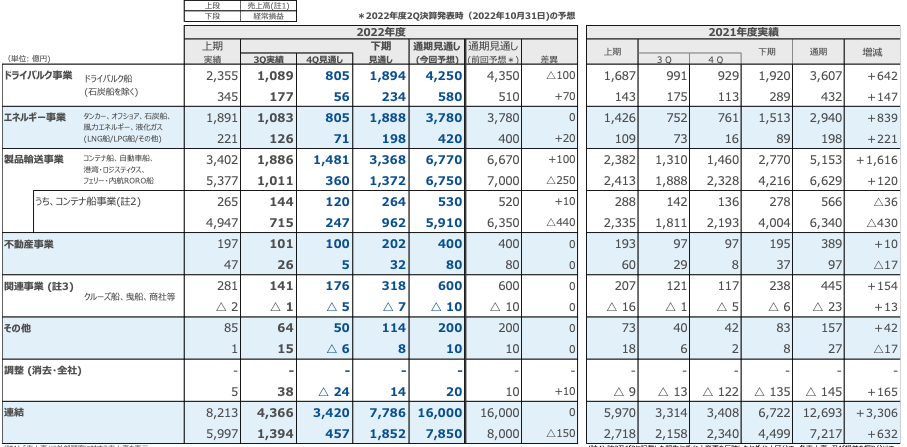

セグメント別の業績は予想はこちらをご覧ください。(表の上段は売上高、下段は経常損益を示しています)

主要3セグメントのうち、ドライバルク事業とエネルギー事業の経常損益は合計して+100億円の増益を見込むものの、コンテナ船事業だけで-250億円の減益を見込む予想となっています。

コンテナ船事業の好況を主な要因として大幅な利益を計上してきた商船三井ですが、そろそろ頭打ちの様相を呈してきたようにも見受けられますね。

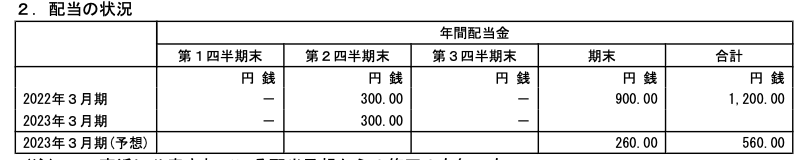

配当

通期の業績予想の修正に加え、商船三井は配当予想の修正も発表しています。

前回予想では期末配当を1株あたり250円としていましが、+10円増配し、260円と修正しました。

これにより、年間の配当額は560円となり、本日の終値3,205円で計算すると、年間配当利回りは17.5%となりました。

株価

最後に株価を見てみましょう。

2022年度における商船三井の株価推移は以下の通りです。

年度はじめは3,400円台で推移していましたが、ピークには3,800円台まで到達しました。

配当の権利落ち翌日には2,600円台まで一気に急落しましたが、その後は堅調に上昇、現在は上昇と下落を繰り返しているようなグラフになっていますね。

本日の決算発表後は上下に変動をしましたが、現在は始値+1.26%上昇で取引を終えました。

まとめ

今回は3Q決算を発表した商船三井について取り上げました。

為替の影響や保有船隊の市況の恩恵を享受し、着実に業績を伸ばしてきており、当期純利益は業績予想の91%まで到達しています。

さらに、+10円の増配を発表しており、これにより年間配当利回りは18%程度となっています。

業績としては申し分ないのですが、やはり気になるのはコンテナ船市況の鈍化ですよね。

2021年度は史上最高益となる7,088億円を達成しましたが、このうちコンテナ船事業の取り込みが大きなウエイトを占めていました。

今期も上期までの市況の高騰を取り込み、通期業績は昨年度を上回ることがほぼ確実な状況ですが、来期以降は減収・減益、さらには減配することが容易に想定されます。

今から商船三井株を購入すると、短期的には含み損を抱える可能性が高いと想像しますので、高配当銘柄とは言え、個人的にはなかなか手を出しづらいです。

尚、私は自身の投資方針(ご参考までに記事を以下に掲載します)に従い、基本的に長期目線で個別株を保有するようにしています。

海運会社は競合他社含め高配当銘柄ですので、引き続き市況動向などを追っていきたいと思います!

また、3Q決算については先日三井住友フィナンシャルグループをレビューしています。

個人投資家からも人気の高配当銘柄となりますので、気になる方はリンクよりぜひご覧ください。

尚、普段は決算レビュー記事に加え、米国株の個別銘柄分析もしていますので、こちらもぜひどうぞ!

今回は以上となります。ご覧いただきありがとうございました

背徳太子

ブログ1年目の駆け出しブロガーです。

社会人をスタートさせ2年半程度で資産1,000万円まで到達しました。

本ブログでは、個別銘柄の分析、企業決算情報、経済ニュースなどを中心にして皆さんの投資判断の一助となるような情報発信をしています。

Twitterでも日々のニュースに対する所感や意見等つぶやいておりますので、ぜひご興味がございましたらフォロー下さい!

(参考記事はこちら)

コメント