(※2023/2/16(木)に更新しました)

こんにちは!背徳太子です!

今回は小学生から投資家さんまでみんな大好き”コカコーラ”を取り上げていきます!

大変ありがたいことにTwitterのフォロワーさんが600人を突破しました!!

投資に関連する内容を毎日発信していますので、よろしければこちらから覗いてみてくださいね!

今回はコーラなどの清涼飲料水を製造・販売するコカ・コーラ カンパニーをご紹介します。

皆さんは以下のような悩みを抱えたことはないでしょうか。

✔️米国株投資を始めてみたいけど、失敗はしたくない!

✔️米国企業は決算書が英語なので分かりやすく解説してほしい!

✔️具体的に何に投資したら良いのかよく分からないので、おすすめの銘柄があれば教えてほしい!

コロナ禍をきっかけとして個人の株式投資が話題になり、投資未経験者の方でも”インデックス投資”といった言葉を見聞きする機会が多くなったのではないでしょうか。

さらに、2024年から始まる新NISA制度の開始に向けて、「インデックス投資も良いけど、せっかくであれば個別銘柄への投資もやってみたい」という一歩進んだ意欲的な方もいらっしゃるかと思います。

しかしながら、いざ投資をしてみたいと思っても、無数にある銘柄から一つ選ぶのは至難の業と言えます。

そこで、そんな疑問や悩みの解決の一助となればと思い、個別銘柄について記事にしています。

今後の投資判断のヒントとなる情報を発信していきたいと考えておりますのでぜひご一読ください。

会社概要

それでは今回ご紹介する”コカコーラ”について会社概要から簡単にご紹介していきます。

コカコーラ(英:The Coca-Cola Company/ティッカー:KO)は米ジョージア州アトランタに本社を置く清涼飲料水メーカーです。

コカコーラの製品といえば、コーラはもちろんですが、他にもダイエットコークやスプライトなどの炭酸飲料に加え、いろはすやアクエリアス、ミニッツメイドなど多岐ブランド・商品を展開されており、日本でも馴染みのある製品を展開しています。

コカコーラが手がける商品数は500を超えるそうで、多くの分野でトップの世界シェアをとっている企業です。

ダウ平均株価を構成する30社のうちの1社でもあり、25年以上連続増配を行うS&P500配当貴族指数にも採用されていますが、その中でも最も最長となる60年連続増配記録を持っていることでも有名であり、個人投資家からも常に人気の銘柄です。

また、投資の神様ウォーレン・バフェットもコカコーラをポートフォリオに加えていることも有名であり、アップルやバンク・オブ・アメリカなどの銘柄につぐ構成比となっています。

日本の時価総額最大の飲料メーカーといえば”アサヒグループホールディング”ですが、時価総額が2兆円を超える程度であるのに対し、コカコーラは2,578億ドル(約33兆円)ですので、その圧倒的な規模の大きさをご理解いただけるかと思います。

ここで、直近5年間のコカコーラの株価の推移について簡単にご紹介します。

2020年のパンデミック時には株価が急落してしまい、コロナ前と比較すると半値近くにまで売られることになりました。

実際、当時は人・モノ・カネの動きが滞ってしまったことで、経済活動は地球規模で鈍化したことから、景気の後退が著しく、コカコーラのような連続増配銘柄でも売りが先行してしまったんですね。

その後パンデミックが落ち着き、経済活動が元に戻ってくるに従い、コカコーラの株価も右肩上がりで上昇していくことになります。

2021年末にはとうとうパンデミック前の株価までに回復し、現在に至るまで上昇・下降を繰り返しています。

それではここからは主にIR情報から得られる情報をまとめましたので、詳しく見ていきましょう。

業績

売上高・営業利益・純利益

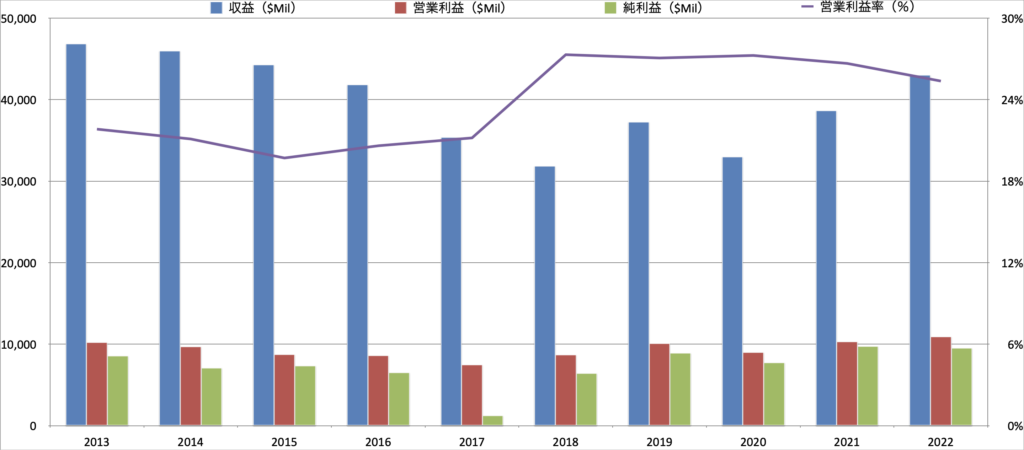

まずはコカコーラの業績について詳しく見ていきましょう。

青の収益に着目して大まかな推移を見ていきます。

ご覧の通りFY13 からFY18にかけて右肩下がりで収益を減少させていっており、その後は浮き沈みがが激しいグラフになっていることが確認できます。(直近3年間は綺麗に上昇していますね)

業績が安定していませんが、先進国をはじめとする健康意識の高まりによって、砂糖入りの清涼飲料水の需要が落ち込んだことが一つの要因としてあげられます。

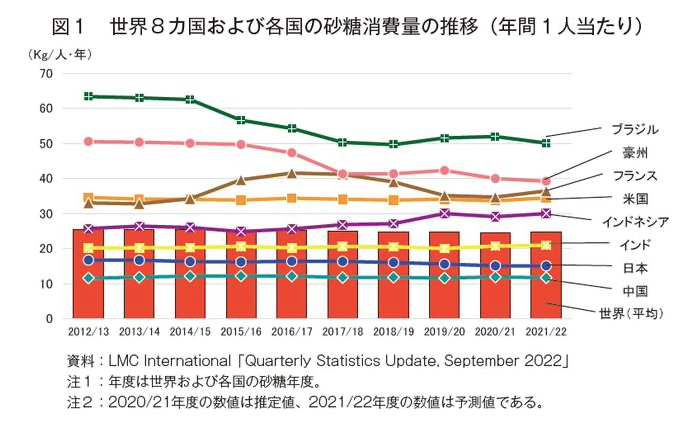

独立行政法人農畜産業振興機構によりますと、世界各国の砂糖消費量の推移は以下の通りです。

日本は緩やかに下がっているように見えますが、実際周囲の人を見たりメディアの報道を見聞きしていると、健康意識の高まりを実感することも多くなりました。

こういった背景から、コカコーラの収益には人々の健康志向の高まりはネガティブに影響していることが想像されますね。

次に営業利益(率)を見てみましょう。

収益が悪化した一方で、営業利益(率)は徐々に改善していることが確認できます。

実際、FY13とFY22を比較すると、収益は50億ドルほどの差がありますが、営業利益はFY22が上回っています。

後ほどセグメント別の収益のカテゴリーで詳しくご紹介しますが、これはコカコーラの経営戦略(ビジネスモデル)の変更による影響が大きいと考えられます。

戦略的な事業展開を進めた結果、利益が向上し資本効率なども改善しています。

最後に純利益ですが、こちらも営業利益の改善に伴い、収益が減少している中でも上昇させることができており、FY21はFY13以降最も利益を計上することができています。

尚、FY17は極端に純利益が減少していますが、これは当時のトランプ税制による影響で一時的に利益を押し下げていることが要因です。

セグメント別収益

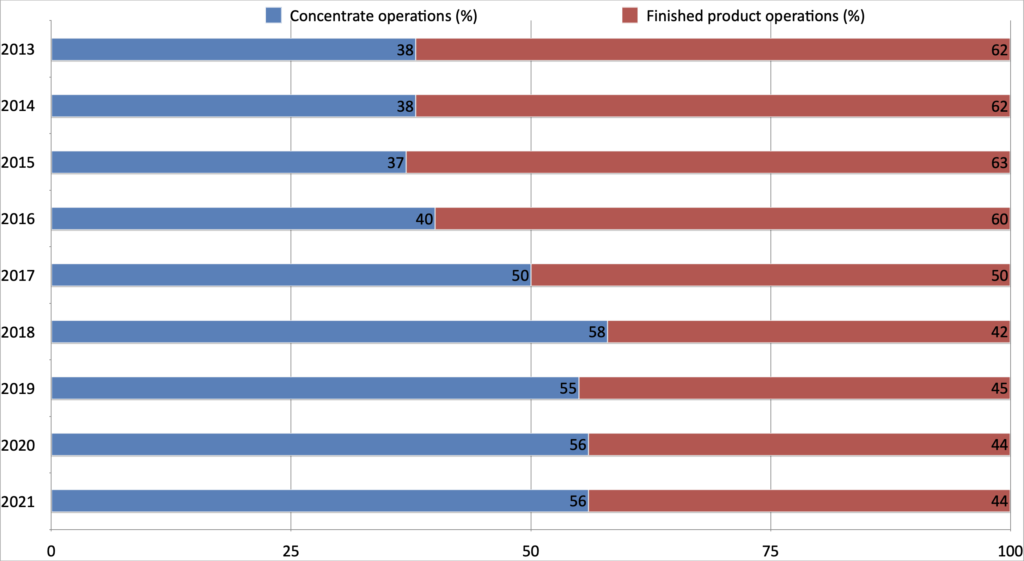

コカコーラのセグメントは主に2つに分かれます。

こちらはコカコーラの収益おけるそれぞれのセグメントの割合の変化を示したグラフです。

まず、各セグメントの概要は以下のとおりです。

- Concentrate operations :濃縮されたシロップや原液などをボトリング会社(ボトラー)へ販売する

- Finished product operations:ジュースやミネラルウォーターなどを最終製品として製造・販売する

コカコーラのビジネスは大きく分けて上記の2パターンとなります。

Concentrate operationsは濃縮されたシロップや原液をボトラーへ販売する事業となります。

ボトラーはコカコーラから仕入れたシロップや原液を使ってジュースなどの清涼飲料水を製造し、販売することになります。

要するに、Concentrate operationsはサプライチェーンの中で上流に位置付けられています。

一方で、コカコーラは上流だけでなく、下流に位置付けられる商品の販売ももちろん手掛けており、それがFinished product operationsとなります。

つまり、コカコーラは上流から下流に至るまで、一気通貫で事業を展開する機能を持ち合わせているのですね。

しかしながら、これらの機能を持っているのは一見巨大企業ならではの特徴ではあるのですが、IR資料によると、以下の文章が掲載されています。

Generally, finished product operations generate higher net operating revenues but lower gross profit margins than concentrate operations.

一般的に、製品事業では精製事業と比較して、純営業収益は高いものの、売上総利益率は低くなります。

https://investors.coca-colacompany.com/filings-reports/annual-filings-10-k/content/0000021344-20-000006/0000021344-20-000006.pdf

つまり、Finished product operationsは高い収益を計上できる事業である一方でConcentrate operationsと比較すると、売上総利益率が低くなるという課題があります。

要するにConcentrate operationsの方が原価が抑制できるため、Finished product operationsと比較すると利益率の観点で優れているのですね。

このような背景から、コカコーラはFY17よりConcentrate operationsの割合を一気に増やし、利益率の向上に注力するようになりました。

その結果、上述の通り収益が減少していく一方で、営業利益率は向上し、結果的に従来の利益を上回る水準で推移しているのですね。

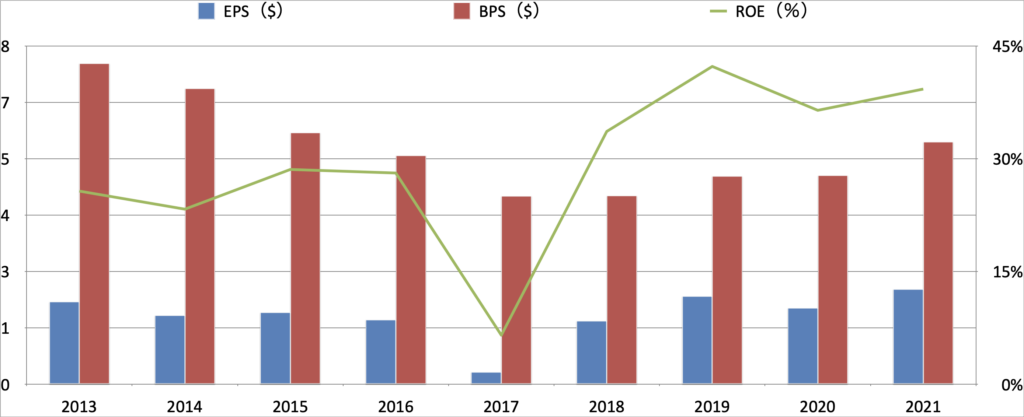

BPS・EPS・ROE

次にBPS、EPS、ROEについてです。先に各指標について簡単に解説します。

BPS:Book-value Per Shareの略称。1株当たり純資産であり、企業の安定性を測る指標。

計算式は、純資産÷発行済み株式数

EPS:Earnings Per Shareの略称。1株当たり純利益であり、企業の収益性を測る指標。

計算式は、当期純利益÷発行済み株式数

ROE:Return On Equityの略称。企業の自己資本(株主資本)に対する当期純利益の割合であり、企業の効率性を測る指標。

計算式は、当期純利益 ÷ 自己資本 または EPS÷ BPS

各指標の推移を見てみましょう。

まずは赤棒グラフのBPSですが、FY17までは右肩下がりで減少の一途を辿っていましたが、その後はトレンドが一転し、右肩上がりで上昇していることがわかります。

つまり、コカコーラの財務的安定性が増していることを意味しますので、非常にポジティブな状態にあるといえますね。

次に青棒グラフのEPSですが、こちらもビジネスモデルの変革により利益率の改善に取り組んだ結果、直近では改善している傾向を読み取ることができます。

また、緑の折れ線グラフのROEは、FY17で大きく悪化(税制改革の影響)しましたが、その後は従来の水準まで戻した後、FY21では40%近くまで上昇しています。

日系企業のROEの平均は8%とも言われていますので、コカコーラの資本効率性が非常に優れていることが確認できます。

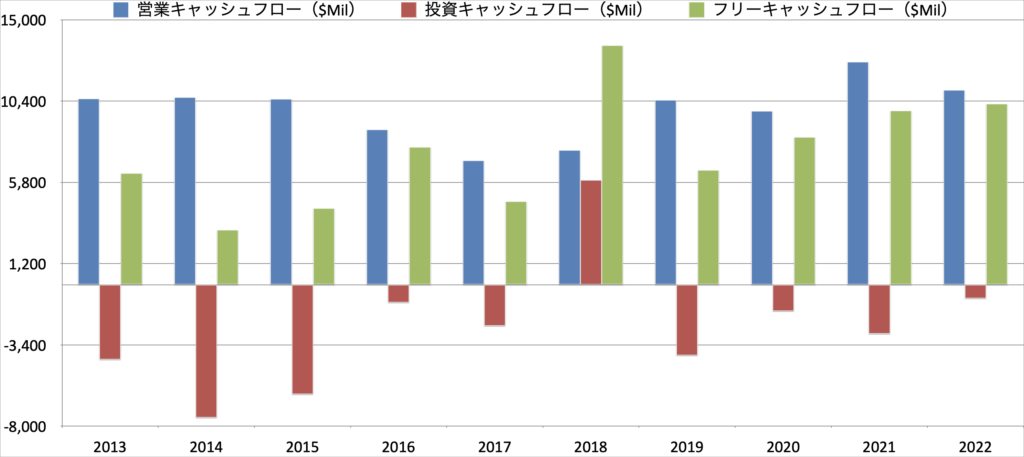

キャッシュフロー

次に、キャッシュフローを見ていきます。こちらも簡単に各項目を解説します。

営業キャッシュフロー:

本来の営業活動から得られたキャッシュの動きを示す。営業キャッシュフローが潤沢な企業ほど、外部からの資金調達に依存する割合が少ないため、経営が安定する。

投資キャッシュフロー:

投資活動によるキャッシュの動きを示す。設備投資等による資金流出や有形固定資産の取得・売却、有価証券の取得・売却などの資金運用によるお金の増減を表す。

フリーキャッシュフロー:

税引後営業利益に減価償却費を加え、 設備投資額と運転資本の増加を差し引いたもの。営業キャッシュフローと投資キャッシュフローの和により算出される。

コカコーラのキャッシュフローの推移を見てましょう。

営業キャッシュフローは常に黒字を維持しており、FY17に大きく悪化(税制改革の影響)したのちは順調に回復していることがわかります。

FY13以降ではFY21が最もキャッシュを創造した年度になっていますね。

これも収益の拡大を目指すのではなくより利益を追求する経営方針に変更したことで、手元に残るキャッシュを増やすことに成功しているようです。

次に、投資キャッシュフローをご覧ください。

FY18には投資の回収により60億ドルほどのキャッシュインがあっただけでなく、投資が抑制されているようです。

最近では米スポーツ飲料メーカーへの56億ドルもの投資を発表しており、成長のための投資を加速させていくかもしれません。

営業キャッシュフローと投資キャッシュフローの和で表されるフリーキャッシュフローは常にプラスを維持していることが分かります。

フリーキャッシュフローは投資家への還元策の原資となりますので、ほとんどの年度でプラスを維持していることは非常にポジティブなデータと言えます。

配当・自社株買い

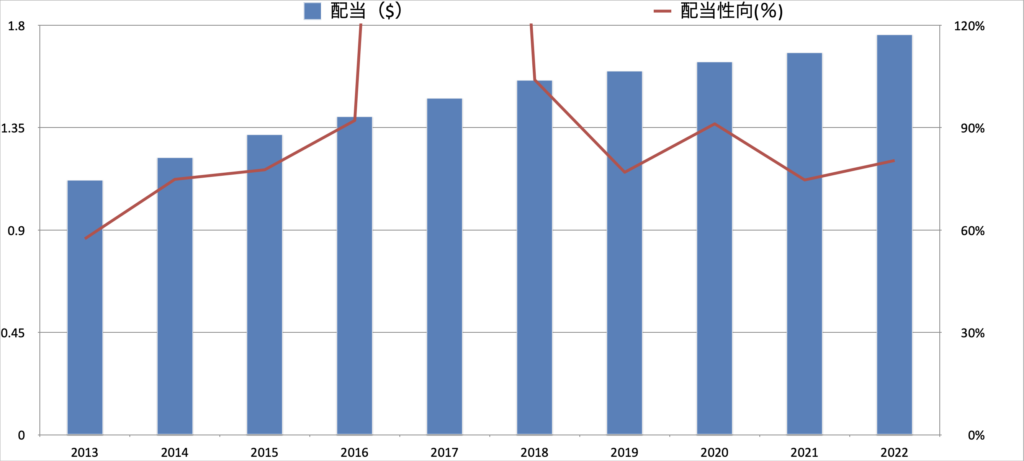

次に、コカコーラにおける株主還元の状況について見ていきましょう。

配当

配当についてはこちらのグラフをご覧ください。

グラフでわかる通り、毎年増配していますが、コカコーラはなんと60年間連続増配しています。

パンデミックの影響により、減益・減収となったFY20も増配を続けてくれたことは投資家にとって非常にポジティブな印象が残ったことでしょう。

今後も想像もできなかった事態に陥ったとしても「コカコーラ株を持っておけば配当してくれる」ことの安心感を与えたきっかけになったかと思います。

FY17は利益が大きく悪化したことで配当性向が500%を超えてしまっています(税制改革の影響です)が、直近では概ね80-90%で推移しています。

尚、2月16日(木)時点の株価は$59.59ですので、配当利回りは2.9%となります。

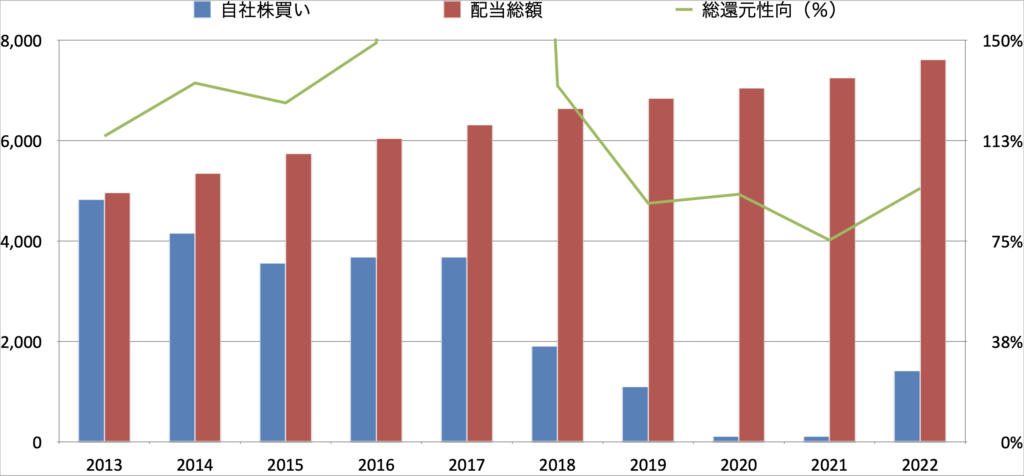

自社株買い

自社株買いと共に総還元性向の推移を見てみましょう。

連続増配に伴い配当が右肩上がりで上昇していく一方で、自社株買いは顕著に減少しています。

FY18以降は自社株買いを含めた総還元性向は明らかに減少し続けており、FY21では75%程度まで落ち込んでいます。

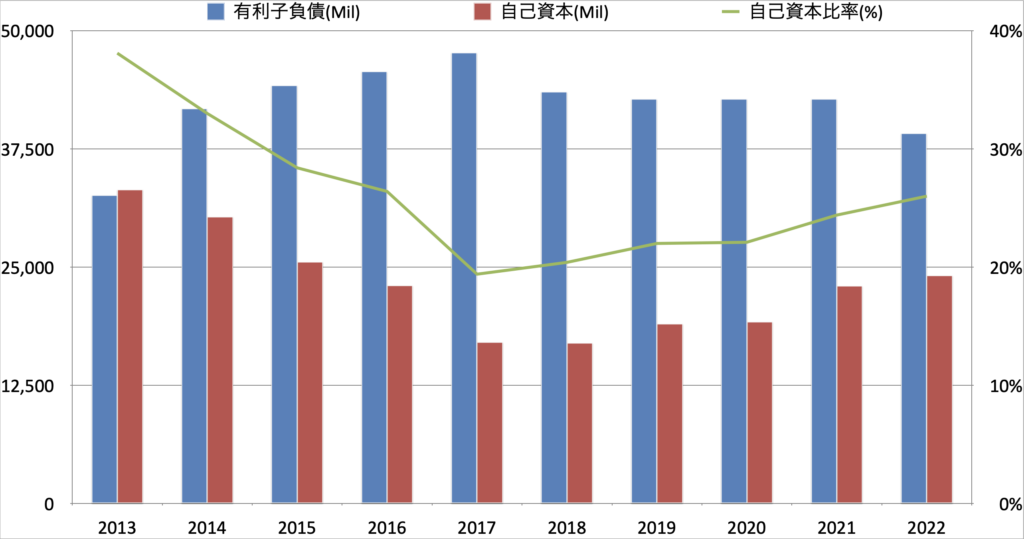

この背景を探るべくBS(バランスシート)を確認してみると、有利子負債と自己資本の推移は以下のようになっています。

有利子負債はFY17をピークに徐々に減少していっていますね。

一方で自己資本はFY17にかけてどんどん減少していき、自己資本比率は20%を下回る状態が続いています。

FY18以降は徐々に回復しており、FY22には26%程度まで上昇してきていますが、以前の水準にまではまだ至っておらず、株主還元よりも財務面の立て直しが優先的な課題となっていたのでしょう。

現状、財務の健全性は良い方向へ回復していますので、自己資本比率が以前までの水準まで戻れば、自社株買いの規模も大きくなってくることも期待されます。

株価

S&P500との比較

最後に、コカコーラの株価推移を見てましょう。こちらは過去5年間のS&P500との比較です。

青がコカコーラ、橙がS&P500の過去5年間における増減率を表しています。

グラフの通り、直近5年間の推移を比較すると、パンデミック前まではコカコーラがアウトパフォームしていた一方で、パンデミック後は一転してS&P500の方が優れたパフォーマンスを示しています。

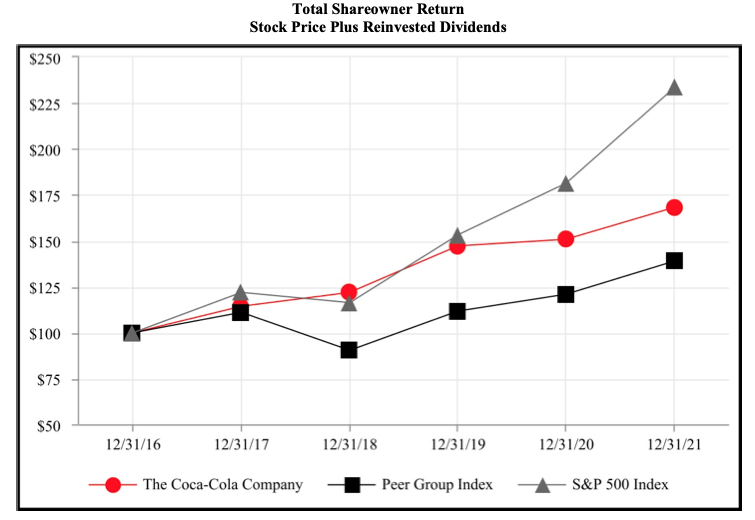

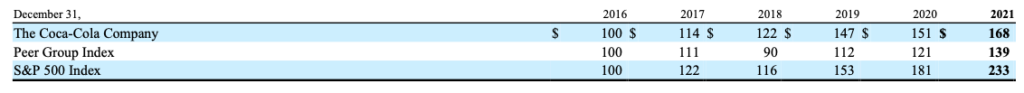

また、こちらは株主還元を含めたトータルリターンを示した図です。(2016年度を100としています)

コカコーラは直近5年間では競合他社を大きく上回るパフォーマンスを見せていることがわかりますが、やはりS&P500には及ばないですね。

最後に

今回は世界最大の清涼飲料メーカーである”コカコーラ”についてご紹介しました。

ポイントをまとめると以下となります。

✔️ビジネスモデルの転換により収益は徐々に縮小傾向にあるが、利益率は向上し続けており、 ROEは脅威の40%にまで上昇

✔️先進国を中心とした健康意識の高まりから既存事業に加えた新たな収益源の確保が必要であり、直近ではスポーツ飲料メーカーにも投資

✔️60年間連続増配記録を持っており、安定した配当収入が見込めるものの自社株買いの規模はかなり縮小しており、総還元性向は75%程度まで減少

✔️株価はパンデミックにより半値近くまで下落したものの、現在は以前の株価水準にまで回復

セグメント別収益の記載でご紹介しました通り、コカコーラは従来のビジネスから一転して収益より利益を追求する方針に変更されており、それ以降は資本効率性やキャッシュフロー、また株価も改善しており、これまでのところ、良い方向に進んでいることが確認されました。

株主還元策では、60年間増配を続けており、パンデミックでも増配を継続したことで、投資家からは大きな信頼を勝ちとったことでしょう。

連続増配が見込まれる銘柄は継続的に確実なキャッシュインが計算できる銘柄ですので、たとえマーケット全体が落ち込み、株価が下落しても安心できますよね。

そういった観点から、ポートフォリオに加えることもぜひ検討したい銘柄かと思います!

やや気になるのは自己資本比率が低迷していたことですが、フリーキャッシュフローを配当に充てつつ、有利子負債の返済も進めているようですので、時間をかけて改善させることができそうです。

そうなれば、以前のような大規模自社株買いの再開が期待され、一段と株価の上昇が見込まれますね!

しかしながら、先進国の健康意識の高まりにより、砂糖入り飲料水を避けられるようになるなど、既存の事業のままでは後退してしまうことが予想され、新たな収益源も必要となっています。

これからますます周辺の飲料メーカーなどの投資も活発になっていくことが予測されますので、関連するニュースはしっかりチェックしていきたいですね!

これからも皆さんの投資判断のサポートとなる情報を発信していきますので、宜しければご参考にしてください!

今回は以上となります。ご覧いただきありがとうございました。

背徳太子

ブログ1年目の駆け出しブロガーです。

社会人をスタートさせ2年半程度で資産1,000万円まで到達しました。

本ブログでは、個別銘柄の分析、企業決算情報、経済ニュースなどを中心にして皆さんの投資判断の一助となるような情報発信をしています。

Twitterでも日々のニュースに対する所感や意見等つぶやいておりますので、ぜひご興味がございましたらフォロー下さい!

(参考記事はこちら)

コメント