今回は個別銘柄について分析&解説していきたいと思います。

今後の投資判断のヒントとなる情報を発信していきたいと考えておりますのでぜひご一読ください。

本記事では安定収益事業を展開する”ベライゾン”について紹介します。

会社概要

ベライゾン(英: Verizon Communications Inc./ティッカー:VZ)は米ニューヨーク州に本社を構える大手の電気通信事業者です。

2000年に電話会社のベル・アトランティックが通信会社を買収し、現在のベライゾンが生まれました。

現在米国内の通信事業者は、AT&T、Tモバイル、そしてベライゾンの三つ巴の状態です。

この3社だけで米国内で9割以上のシェアを占めていると言います。

日本では携帯キャリアとしてau、NTTドコモ、ソフトバンク(最近では楽天モバイルも含)が有名ですが、米国においてはVerizon Wireless、AT&T Mobility、T-Mobile USがそれらに相当します。

つまり、これら通信事業者の事業を日本企業に置き換えると、KDDI、NTT、ソフトバンクを想定してみればイメージがつきやすいのではないでしょうか。

日本でも同様ですが、これらの企業はほぼ寡占市場を形成しており、安定的に一定レベルの収益力を有しているものの、今ひとつ成長曲線が描けておらず、「次のステップ」に苦労しています。

今回紹介するベライゾンも御多分に洩れず、同様の傾向を示しています。

後ほど詳しく述べますが、同社の収益はFY21で売上高で24,105百万ドルを誇り、この数字は全米では第23位(前年は24位)の数字であり、これは競合他社ではAT&Tに次ぐ水準です。

ではここからは主にIR情報から得られる情報をまとめましたので、詳しく見ていきましょう。

業績

売上高・営業利益・純利益

ベライゾンの業績について詳しく見ていきましょう。

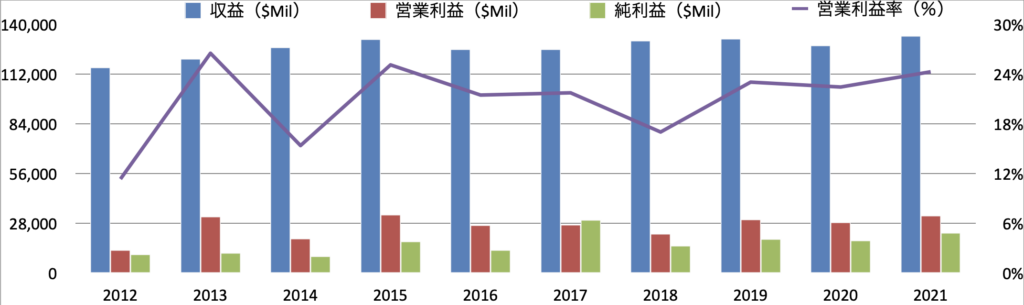

まずは青い棒グラフの収益に着目して大まかな推移を見ていきます。

この10年では若干の浮き沈みがありますが、緩やかに収益を改善もしくは維持していることが確認できるかと思います。

これは同社の通信事業が成熟産業であり、GAFAを代表とする巨大テック業界のような急成長・拡大が難しい環境である一方で、寡占状態の市場に参画していることで安定的に稼ぐことが出来ていることが背景として挙げられるかと思います。

営業利益や純利益も収益の緩やかな成長に伴って微増もしくは維持している状況が分かります。

営業利益率も20%前後の水準で安定していることが読み取れますね。

部門別純利益

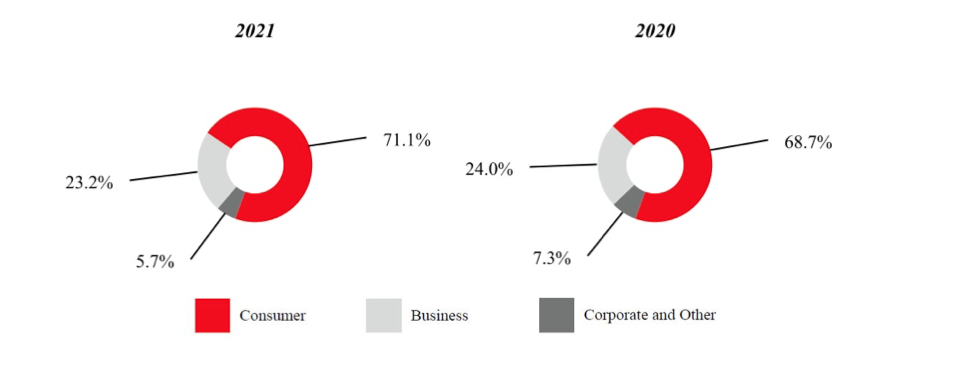

同社は大きく分けて3つのセグメントで管理されています。

FY20-21の各セグメント収益の割合は以下の通りです。

名前だけではイメージが難しいと思いますので、各部門の具体的な事業内容をご紹介します。

- Consumer:一般消費者向けの無線・有線サービスおよび製品を提供。具体的にはスマホやタブレットの無線対応インターネット端末の提供や家庭用のネットワークサーバーを業者に卸売している。

- Business:主に企業や政府顧客、通信事業者向けに無線・有線通信サービスや製品を提供。

- Corporate and other:その他事業や経費等

上記円グラフを見ると、Consumerセグメントだけで7割前後の割合を占めていることが分かります。

同社の収益を左右するのは一般消費者向けの製品・サービスの影響が大きいということですね。

またBusinessセグメントの割合は2割強といった規模ですね。

Consumerほどではないですが、同社の収益規模に鑑みるとこれは小さくありません。

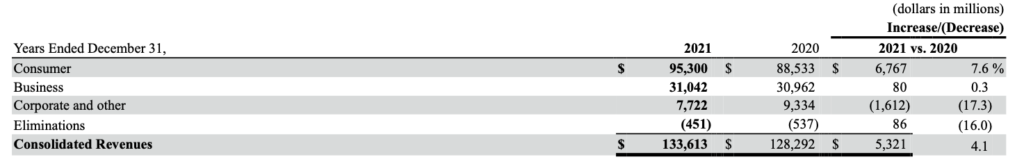

具体的な数字は以下の通りです。

各セグメントの増加率を見ると、Consumerセグメントは7.6%の増加を記録しているのに対し、Businessセグメントはわずか0.3%の増加に留まりました。

Consumerセグメントの成長は素晴らしいですが、もう少しBusinessセグメントの成長を期待したいところでしょう。

BPS・EPS・ROE

次にBPS、EPS、ROEについてです。先に各指標について簡単に解説します。

BPS:Book-value Per Shareの略称。1株当たり純資産であり、企業の安定性を測る指標。

計算式は、純資産÷発行済み株式数

EPS:Earnings Per Shareの略称。1株当たり純利益であり、企業の収益性を測る指標。

計算式は、当期純利益÷発行済み株式数

ROE:Return On Equityの略称。企業の自己資本(株主資本)に対する当期純利益の割合であり、企業

の効率性を測る指標。

計算式は、当期純利益 ÷ 自己資本 または EPS÷ BPS

各指標の推移を見てみましょう。

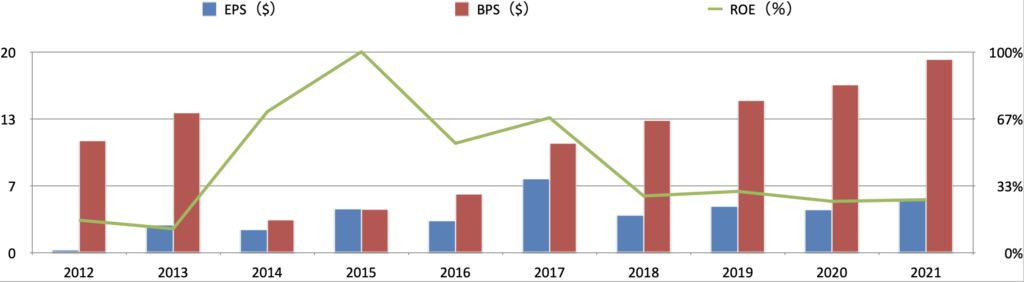

まずは赤棒グラフのBPSですが、14年に大きく下落し、その後右肩上がりに上昇していることが分かります。

この14年の大きな下落は当時Vodafone Groupが保有していたVerizon Wirelessの株式45%を約1300億ドルで買い取ったことが原因です。

後ほどご紹介しますが、14年のフリーキャッシュフローは$15,000百万程度ですから、非常に大きな投資になったことが分かります。

これにより一気に債務が拡大し、純資産が押し下げられました。

しかしその後、同社は安定的に稼ぎ続けていますから、BPSも改善していき、Verizon Wireless社買収前の水準を超えるまでになりました。これは企業の安定性が向上していることを意味します。

次に青の棒グラフで表されるEPSについて見てみましょう。

こちらは上記の収益と同様の傾向を示しており、増減を繰り返しながらも微増もしくは維持している傾向を読み取ることが出来ます。

もう少しEPSが右肩上がりで成長しているようなグラフとなると非常に期待感を持って投資したいと思いますが、ここが同社の悩ましいポイントですね。

最後に緑の折れ線グラフで表されるROEについて見ましょう。

15年をピークに下落していき、直近の4年は現状維持のようなグラフとなっていますね。

21年は30%弱の水準でしたが、日系企業の平均がおよそ8%ですので、同社の資本効率の高さがご理解いただけるものと思います。

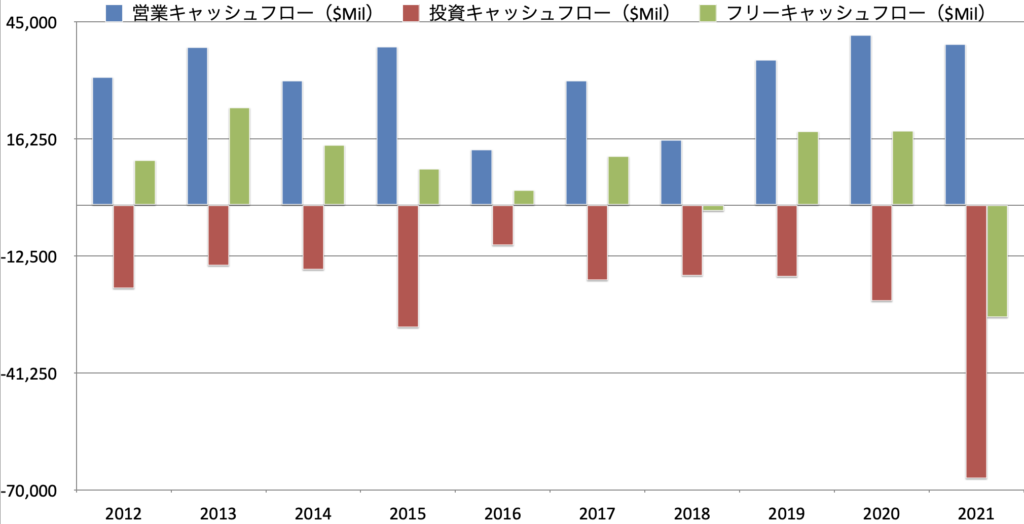

キャッシュフロー

次に、キャッシュフローを見ていきます。こちらも簡単に各項目を解説します。

営業キャッシュフロー:

本来の営業活動から得られたキャッシュの動きを示す。営業キャッシュフローが潤沢な企業ほど、外部からの資金調達に依存する割合が少ないため、経営が安定する。

投資キャッシュフロー:

投資活動によるキャッシュの動きを示す。設備投資等による資金流出や有形固定資産の取得・売却、有価証券の取得・売却などの資金運用によるお金の増減を表す。

フリーキャッシュフロー:

税引後営業利益に減価償却費を加え、 設備投資額と運転資本の増加を差し引いたもの。営業キャッシュフローと投資キャッシュフローの和により算出される。

同社のキャッシュフローの推移はこちらです。

まずは青の棒グラフの営業キャッシュフローを見てみましょう。

上記の収益と同様ですが、16年や18年は特に顕著な減収となっているものの、全体的としては現状維持している状況であることが分かります。

次に、赤色の投資キャッシュフローを見てみると、15年と21年に大きな投資を実施していますが、毎年一定額は投資に資金を投下していることが分かります。

特に金額の大きな21年は通信事業者に特有の周波数ライセンスの取得のために巨額を投じています。

営業キャッシュフローと投資キャッシュフローの和で表されるフリーキャッシュフローは、18年と21年を除いてプラスで推移しています。

フリーキャッシュフローは株主還元(配当や自社株買いなど)の原資となりますから、フリーキャッシュフローがもう少し安定した水準で推移してくれるとより信頼感を持ってポートフォリオに組み込むことが出来るなという印象です。

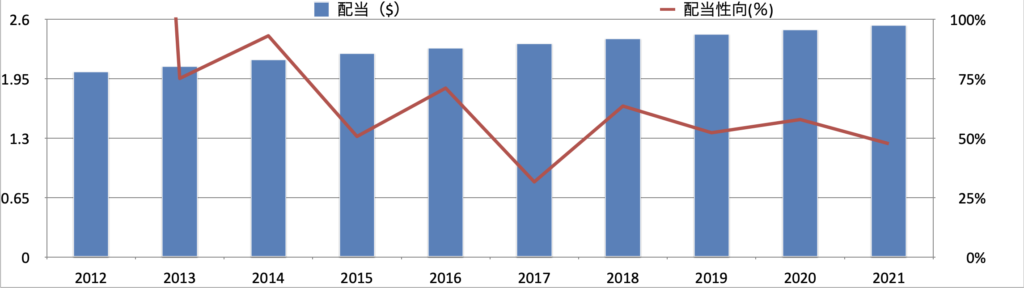

配当・自社株買い

次に、株主還元の状況について見ていきましょう。

配当

配当についてはこちらのグラフをご覧ください。

ご覧のとおり配当金は右肩上がりで上昇しています。

同社は2005年以来、増配を継続しており、リーマン・ショックや新型コロナウイルスによる世界経済の低迷時にも実行しています。

配当狙いの投資家とすれば、これだけの増配実績があればポートフォリオに組み込みたくなるのではないでしょうか。

赤線の配当性向を見ると、凡そで50%前後で推移していることが確認できます。

上述の通り、収益が微増もしくは維持している状況で増配を続けているわけですから、配当性向は上昇していくことが予想されます。

基本的に、配当金の原資となるのは前年度までのフリーキャッシュフローとなります。

先ほどご覧いただいたとおり、フリーキャッシュフローもなかなか安定しておらず、今後も増配を継続することが出来るのか、若干の不安が残ります。

尚、同社は自社株買いを実施しておりませんので、株主還元は基本的には配当のみとなります。

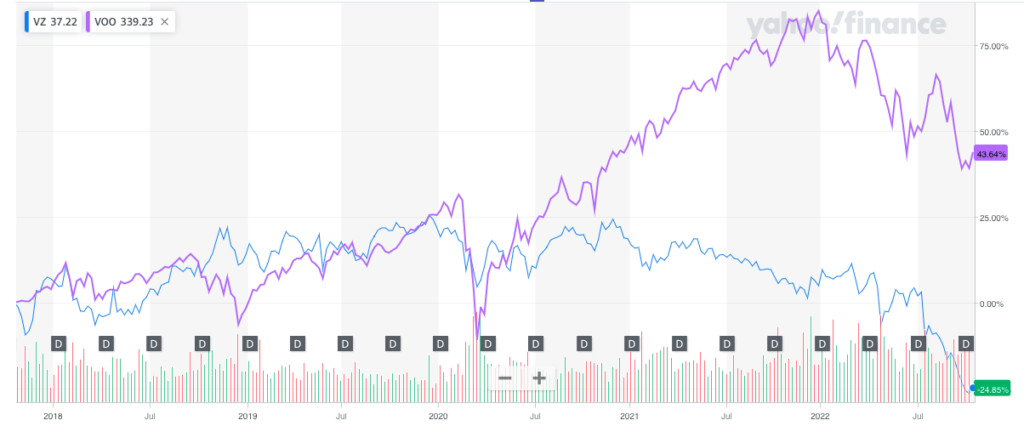

株価

最後に、最近の株価推移を見てましょう。

直近5年間のVOO(S&P500)との比較をご覧ください。

最近はマーケット全体が下落トレンドですので、同社株価も顕著に下落してしまっています。

コロナ前はほとんどVOOと変わらないリターンでしたが、コロナ後は大きく差をつけられている状況です。

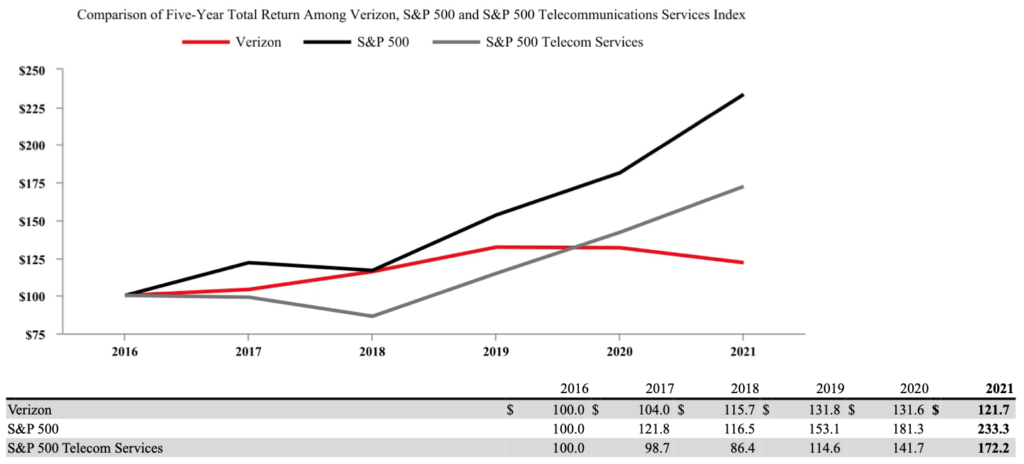

株主還元を含んだトータルリターンで比較してみましょう。

こちらを見てもやはりS&P500に劣後しています。

やはり収益の伸び悩みについて株主からは評価されていないことが伺えます。

最後に

今回は米大手通信業社のベライゾンについてご紹介しました。

同社の大きな特徴としては、以下となります。

✔️米国の大手通信事業の3社の一角であり、大きなシェアを占有している

✔️直近10年で収益はほぼ横ばいの状況であり、安定しつつもイマイチ事業拡大出来ずにいる

✔️安定的なキャッシュインを設備投資にも分配しており、今後の収益拡大に注目

✔️積極的に配当を実施しており、2005年以来増配を継続中

尚、10月24日(月)時点での配当利回りは7.2%となっています。(株価:$35.97、配当:$2.61)

株価の推移が気になるところですが、非常に配当利回りが大きいので、配当狙いでポートフォリオに入れるのはアリかと思います。

ちなみにですが、投資の神様ウォーレン・バフェット率いるバークシャー社が今年の8月に同社株式を全て売却したことを明かしています。

長期視点の同氏が手放したことで、さらに売りが進んでしまいました。笑

一方で、上記の通り安定収益との観点では魅力的な銘柄かと思いますので、売られ過ぎたタイミングで少し買ってみたいなと思ってます。

今後も様々なセクターの個別銘柄をご紹介していきますので、ぜひ投資判断にお役立ていただけますと幸いです。

背徳太子

ブログ1年目の駆け出しブロガーです。

本業をテキパキこなしつつ、投資や副業にも全力で取り組んでいます。

本ブログでは、ビジネス書を通して得た知識や、企業決算情報、経済ニュースなどを記事にしています。

(参考記事はこちら)

Twitterでも日々のニュースなどを徒然なるままに発信しておりますので、ぜひフォロー下さい!

コメント