(※2023/5/14(日)に更新しました)

こんにちは!背徳太子です!

今回は決算資料でも度々登場する”EBITDA”について取り上げていきますよ!先日発表されたばかりの最新の決算資料も使いながらわかりやすく解説していきますので、ぜひご覧ください!

大変ありがたいことにTwitterのフォロワーさんが1000人を突破しました!!

投資に関連する内容を毎日発信していますので、よろしければこちらから覗いてみてくださいね!

今回は企業の決算発表で時々登場するけどイマイチ意味が分かりにくい”EBITDA”について解説していきます。

5月は各社の四半期ごとの決算発表が相次ぎました。”純利益”や”フリーキャッシュフロー”、また”EPS”なんかは聞き馴染みがあるという方が多いと思います。

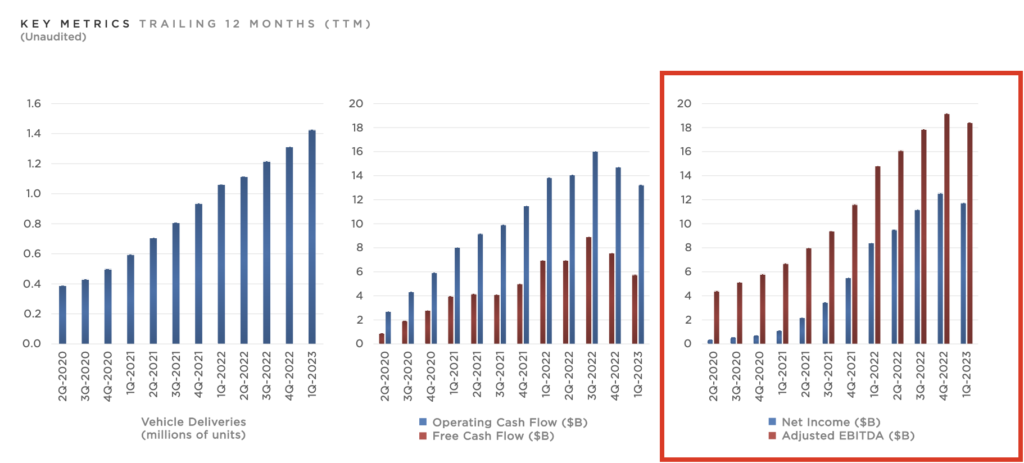

一方で、特に米国企業では”EBITDA”というという指標がよく出てきますよね。例えば最新のテスラの決算プレゼン資料では以下のようなグラフが掲載されていました。

一番右の赤棒グラフが”EBITDA”を示しています。純利益とも数値が異なるし、フリーキャッシュフローとも合わなさそうですし、イマイチ何を表しているのかわかりづらいですよね。

今回はこの“EBITDA”の正体についてわかりやすく図解していきます。EBITDAが理解できると、日本企業との比較や業種を超えた企業の比較を容易にできるようになりますので、投資判断に大きく役に立ちますよ!

背徳太子

JTCに勤務しながら米国公認会計士(USCPA)の資格を取得した投資ブロガーです。

米国インデックス・ETFや高配当銘柄への投資により新卒2年半で資産1,000万円を突破しました。

本ブログでは、個別銘柄の分析、企業決算情報などを中心にみなさんの投資判断の一助となるような情報発信をしています。

Twitterでも投資関連のツイートをしていますので、ぜひフォローをお願い致します。

EBITDAは企業のキャッシュ創造力を示す指標

EBITDAの定義

それでは”EBITDA”について実際に解説していきます。EBITDAがどのような指標なのかを解説するにはまずはそれぞれの文字が何を表すのか理解しましょう。

EBITDAは”Earnings Before Interest, Taxes, Depreciation, and Amortization”の略語です。

つまりEBITDAは利息(Interest)、税金(Taxes)、減価償却(Depreciation)、および償却(Amortization)を除いた営業利益(Earnings)を示す指標です。

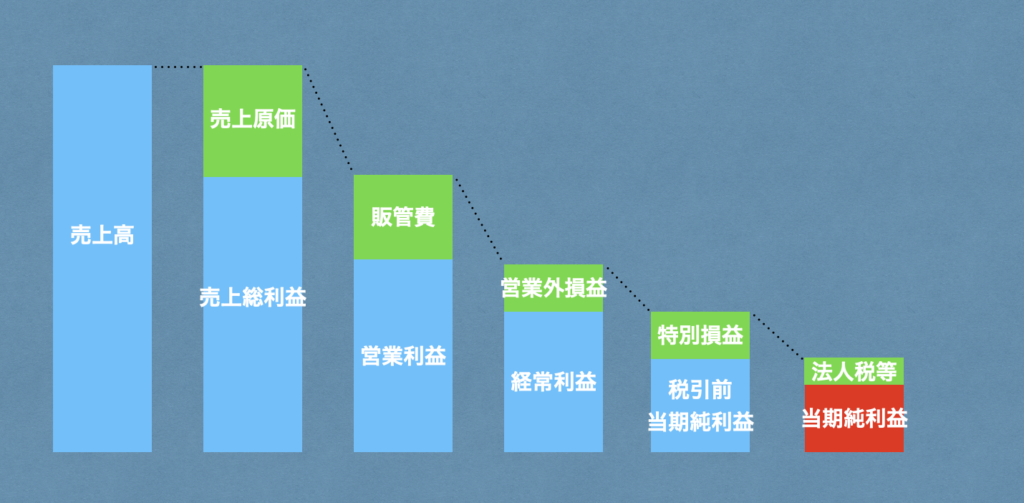

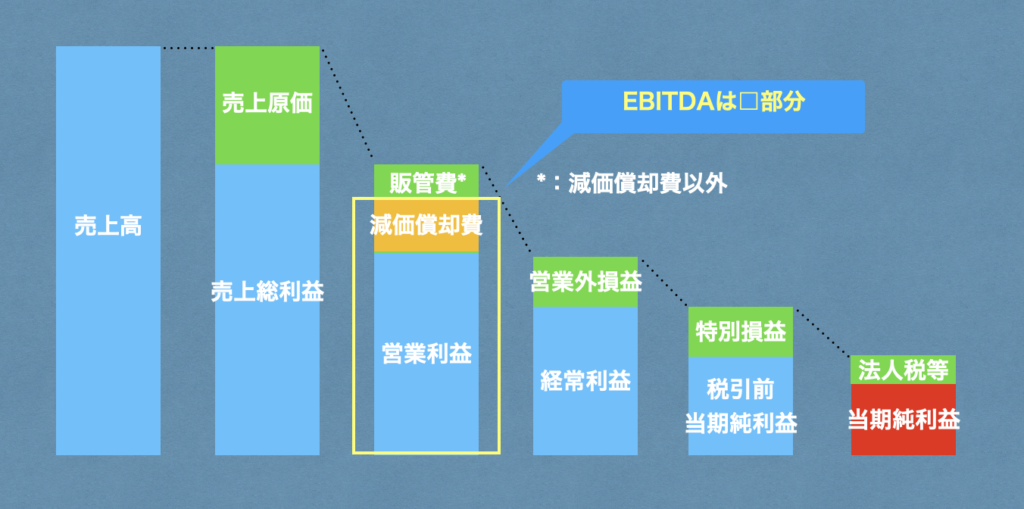

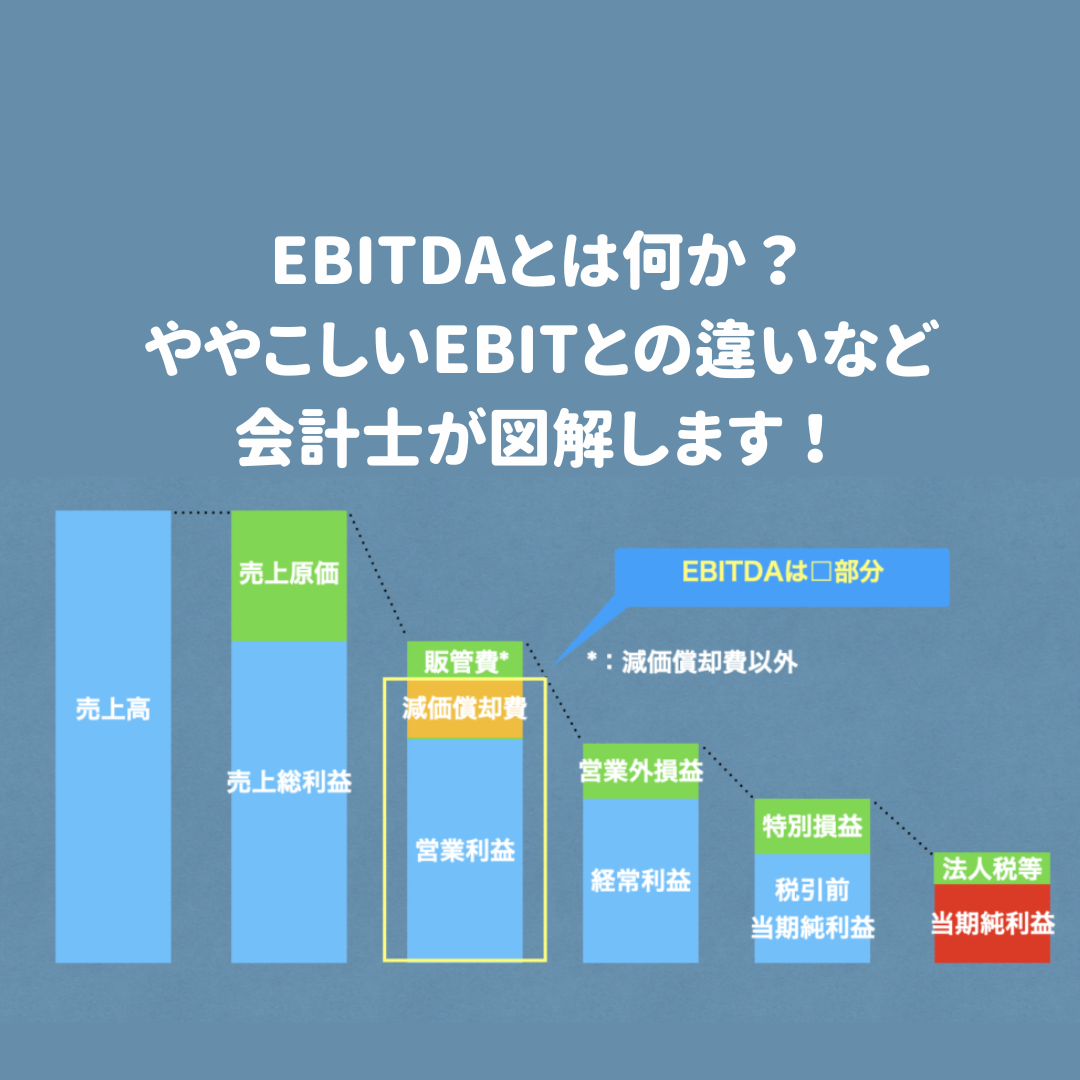

損益計算書(PL)にでてくる段階損益を使って説明していきます。こちらは売上高から当期純利益を算出するまでの過程を示しています。さて、今回紹介するEBITDAはこの表を使って示すと下図の黄色で囲った部分にあたります。

図で示されたように、営業利益に減価償却費(販管費の一部として費用計上されていたもの)を足し戻したものがEBITDAということですね。ここでもう一度上述した定義を思い出してみてください。EBITDAとはEarnings Before Interest, Taxes, Depreciation, and Amortizationでしたね。

一般的に、利息の収支(受取利息や支払利息)は営業外損益に含まれ、減損などの一過性の影響は特別損益に含まれます。EBITDAはこれらの影響を考慮する前の値を算出されていることになります。

改めて言葉の定義とビジュアルのイメージを一致させることができたのではないでしょうか。

イメージを掴めたところでEBITDAが示す意味についてもう少し掘り下げて考えてみます。

EBITDAは一言で言えば企業の営業活動の成果を示す純粋な利益を表します。

一般的に「営業利益」企業の本業から得られる利益を示すものですよね。テスラで言えば、EVやその関連製品の販売やリースを通して得られる利益を示しているということです。

減価償却を足し戻すということは、会計上の利益よりも本来のキャッシュの動きにより近い値を算出することができるということです。例えばテスラは大きな固定資産として工場を保有していますが、工場は会計上10年単位で償却していく(会計上減価償却費として認識される)一方で、キャッシュの動きは全く別です。

EBITDAを使う利点としては、異なる企業や業界間の比較が容易であり、財務面だけでなく業績の評価にも適している点が挙げられます。実際に異なる企業との比較などによる活用例は後述します。

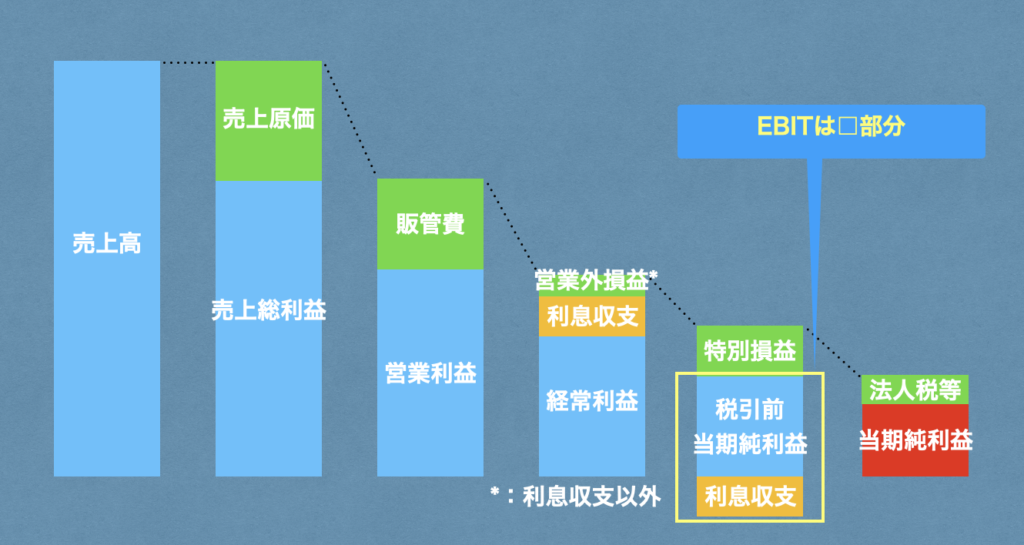

EBITとの違い

EBITDAと似たような指標として”EBIT“が出てくることがあります。ややこしいかもしれませんが、図にしてみれば簡単ですので違いを理解しておきましょう。

EBITとは”Earnings Before Interest and Taxes”の略です。税引前当期純利益に支払利息を加え、受取利息を差し引いたものを表すのですが、先ほどの図を用いて示すと以下のようになります。

このようにしてビジュアルで確認してみると、EBITDAとは異なる指標であることが一目瞭然だと思います。

ちなみにEBITを使うメリットとしては、スタートアップ企業など借入金の負担が大きい企業について利息を除いて評価することができる点が挙げられます。借入金の負担が大きい場合は、支払利息の影響が大きく、利益だけ見ると実力や成長性を正しく評価できないケースがあります。

そのような時にEBITを用いることで事業そのものの利益を評価できます。

FCFとの違い

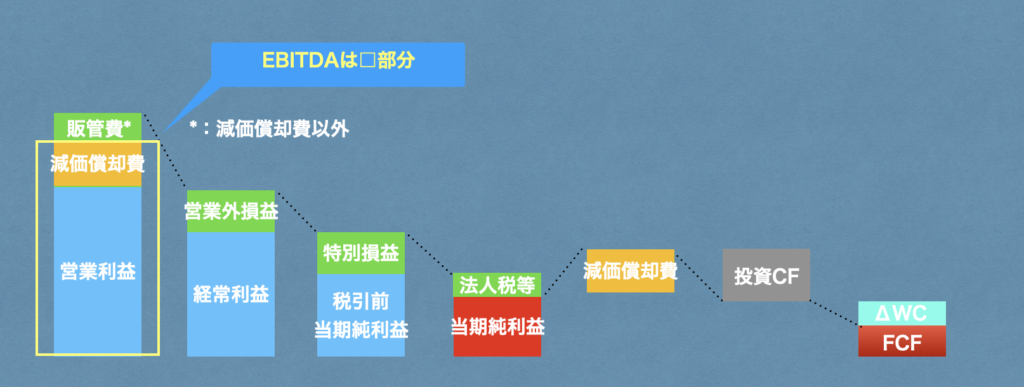

EBTDAが営業利益に減価償却費を足し戻した指標であると聞くと、会計に詳しい方は「実際のキャッシュの動きに近いんだな」とご理解いただくことができたと思います。

そこで、念の為にFCF(フリーキャッシュフロー)との違いについても確認しておきましょう。

FCFは一般的に営業CFと投資CFの合計で算出されます。

FCFは当期純利益から減価償却を足し戻し、投資CFと運転資金の増額分(ΔWC)を調整することで算出されます。この図からEBITDAとの違いも明確にご理解いただけるかと思います。

EBITDAの活用方法

EBITDAの評価により事業の成長性を正確に把握

EBITDAの定義や他の指標などとの違いがわかったところで、活用方法を確認していきましょう。

上述の通り、EBITDAは営業利益に減価償却費を足し戻して算出されます。例えば設備投資額が大きな企業では減価償却費が大きくなりますので、利益は圧迫されますよね。利益だけを比較していても正確に企業間の実力や成長度合いを比較することができない場合があります。

EBITDAを使うことで、減価償却費を除いて利益を評価することができます。これにより、本来の実力や成長性をより正確に把握することができるということです。

数年単位で企業の純利益が同水準で推移している一方で、EBITDAが増加している場合を考えてみましょう。利益だけを見ると成長していないように思われるかもしれませんが、事業そのものは順調に成長していると考えられますよね。

実際に各企業のEBITDAを確認

最新の決算資料を用いて各社のEBITDAを確認見てみましょう。

こちらは冒頭でもご紹介したテスラの決算資料になります。

一番右のグラフに着目してください。純利益(Net Income)の上昇とともにEBTDAも上昇していることがわかります。つまりテスラは増益を続けていますが、本業の事業自体も確実に成長していると言えますね。(一過性の要因で利益を計上していることもないと言えます)

テスラは工場の新設などに巨額の投資を行っているので利益だけをみていると事業自体の推移が正確に評価できなくなってしまいますが、EBITDAを確認することでより一層把握できるというわけです。

海外企業との比較

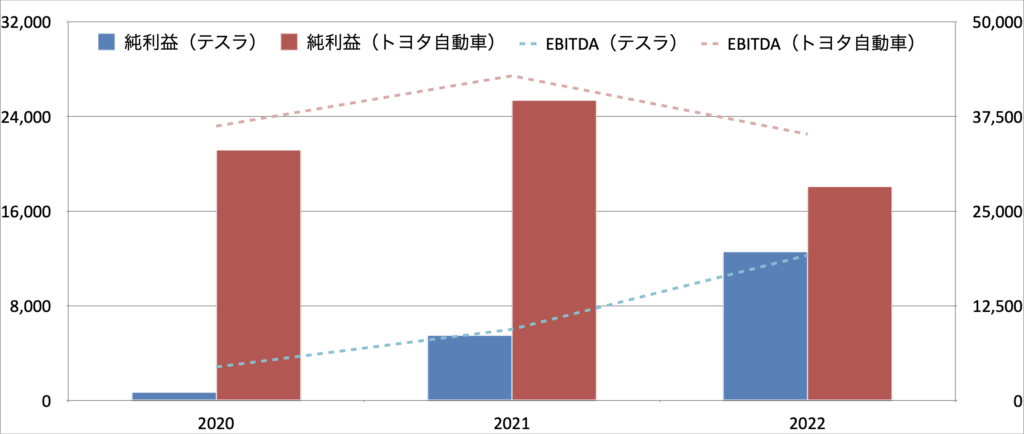

EBITDAが特に威力を発揮するのは企業間で比較をする時です。テスラとトヨタ自動車で比較してみましょう。

こちらは直近3年間における2020〜2022年度における各社の純利益とEBITDA($Mil)をグラフにしたものです。テスラがトヨタの利益にかなり迫ってきていることが分かりますね。

利益ベースですと、2022年度時点でおよそ55億ドルまで差を縮めてきています。一方でEBITDAベースで見てみるとまだ150億ドルほど差があるようです。このようにしてみると、両社の実力を正確に評価が出来るということですね。

ご存知の方も多いと思いますが、テスラは米国会計基準(US GAAP)、トヨタは国際会計基準(IFRS)で決算を出しています。この会計基準の違いは話し始めるとキリがありませんので今回は取り上げませんが、つまり同じ利益でも会計基準の違いによりいろいろな算出ができるということですね。

しかし、EBITDAは会計基準の違いによらず比較することが可能です。つまり、会計基準の違いを考慮に入れることなく銘柄選定の検討ができるということですね。

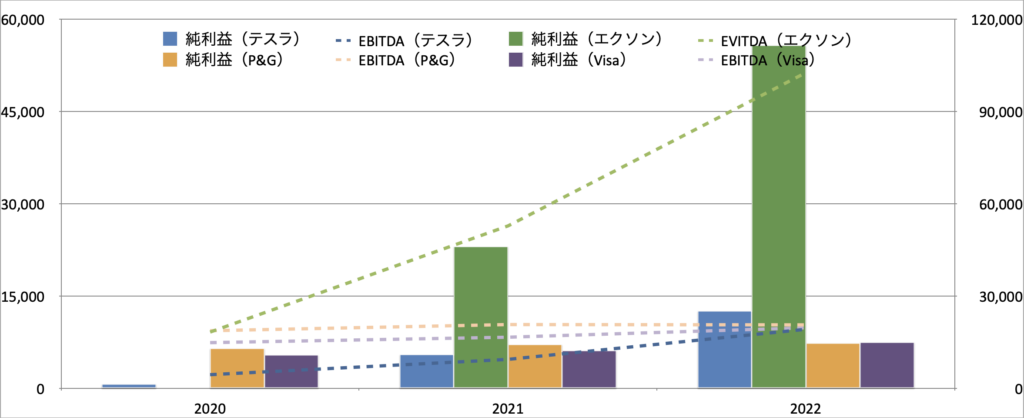

異業種との比較

国籍を超えた比較だけではなく、業種間の比較をする際にも威力を発揮します。こちらは直近3年間におけるテスラ、エクソンモービル、P&G、Visaの純利益とEBITDAの推移を示したグラフです。

こちらのグラフのように、純利益だけ見ているのとEBITDAを追っていくのでは少し見方が異なると思います。例えば、エクソンは2020年度に赤字となりましたが、EBITDA上は4社の中で最も高い水準にありました。減損などのキャッシュが動かない損失があったことをが推測されますね。

さいごに

今回は企業の決算で時折登場する”EBITDA”の概念とその活用方法について解説しました。ニュースやSNS上では決算の時期になると会計上の純利益ばかりが話題になり、あまり”EBITDA”といった財務指標まで詳しく解説されることはないと思います。

EBITDAについてはもう少し深掘ると色々と出てきます。M&Aを検討するときのバリュエーションに使われるなど、使用用途はさまざまです。しかしながら、個人投資家さんのように企業のIRを確認するのに必要な知識はすでにご紹介した内容で十分かと思います。

今後もこういった「よく目にするけどイマイチ意味がわからない」ことをピックアップして解説し、みなさまの投資判断にお役立ていただけるように情報を発信してまいりますので、よろしくお願い致します。

尚、普段は投資関連の発信をしています。最新の私のポートフォリオはこちらでご紹介しておりますので、ご興味があればこちらも合わせてご覧ください!

今回は以上となります。ご覧いただきありがとうございました。

にほんブログ村

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/29fbb3da.66045dfe.29fbb3db.4bdef54c/?me_id=1213310&item_id=20662098&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F9352%2F9784534059352_1_2.jpg%3F_ex%3D400x400&s=400x400&t=picttext)

コメント